Категория: Бланки/Образцы

Индивидуальный предприниматель может предпочесть работу на ОСНО в случае реализации продукции крупным компаниям, ведущим деятельность с НДС и нуждающимся в соответствующих налоговых вычетах. Если данный налоговый режим стал основой вашего бизнеса, придется предусмотреть все особенности определения доходов, выплат налогов, отражения данных – в этом поможет учетная политика ИП на ОСНО, разрабатываемая руководством для правильности ведения налогового или бухгалтерского учета.

Обязанность каждого налогоплательщика вести учетную политику прописана в п. 2 ст. 11 НК РФ. Это целая система методов учета для определения порядка выплаты налогов. Для применения этих методов на практике издается приказ о составлении учетной политики, изменение которой возможно только в 3 случаях:

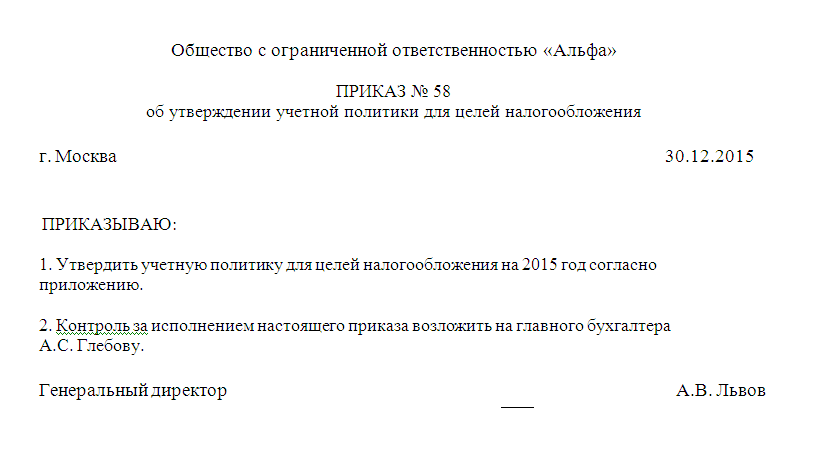

Вступить в силу новая учетная политика может только с начала следующего календарного года (глава 3 Приказа Минфина РФ № 106н ). Образец заполнения приказа о составлении учетной политики ИП на 2017 год можете скачать тут .

Приказ об учетной политике ИП на ОСНОЛюбое значимое изменение в работе предприятия фиксируется приказом. Учетная политика как регламентирующий налоговую сторону коммерческой деятельности документ – не исключение. Приказ о ее формировании должен включать:

Учетная политика утверждается приказом.

Учетная политика может быть оформлена в виде приложения к приказу. В этом случае на титульном листе нужно сделать пометку «согласно приложению» или «на основании приложения». Каждому пункту необходимо приписать ссылку на нормативный акт с указанием абзацев и глав. Подписывается документ индивидуальным предпринимателем, ставится печать.

Создавая собственную учетную политику, предприниматель формирует внутренний регламент, который значительно упрощает работу и документооборот. Опираясь на приказ и внятное приложение с «разжеванными» принципами учета, даже вновь принятый бухгалтер без труда приступит к своим обязанностям. Учетная налоговая политика – это план, подробная разработка и стержень качественных отношений с налоговыми органами.

Но в соответсвии с действующим законодательством (ФЗ от 06.12.2011 N 402-ФЗ) ИП не ведут бухгалтерский учет, следовательно, составлять бухгалтерскую учетную политику нет необходимости.

Но вот налоговая учетная политика должна быть у каждого предпринимателя. В этом документе отражаются правила и методы, которые будут использоваться при расчете налогов. Заметим, что применяемый режим налогообложения не имеет значения, поскольку налоговая учетная политика потребуется каждому ИП.

Зачем предпринимателю учетная политикаНалоговая учетная политика представляет собой совокупность способов подсчета доходов и расходов, их признания, оценки и распределения, а также учета иных показателей в целях расчета налогов. Другими словами, в этом документе вы должны отразить все те правила и методы, которые будете применять при исчислении и уплате налогов.

В настоящее время вам предоставлено право самостоятельно выбирать, на каком налоговом режиме работать и какие методы оценки активов использовать. Например, Налоговый кодекс РФ предусматривает несколько методов оценки сырья и материалов - вам нужно выбрать тот, что вам удобен.

Кроме того, есть ряд ситуаций, для которых правила налогового учета не прописаны вовсе. Например, порядок распределения страховых взносов при совмещении УСН и ЕНВД не установлен. Тут вы должны разработать методы учета самостоятельно. И вот налоговая учетная политика - это и есть тот самый документ, в котором вы прописываете все выбранные методы учета.

Как утвердить документСформировать учетную политику необходимо до 1 января года, в котором планируете ее применять. Утверждается учетная политика приказом ИП.

Тем ИП, кто деятельность ведет давно, но налоговой политики не разрабатывал, необходимо сделать это сейчас.

Включите в документ методы и правила налогового учета, которые уже применяете в бизнесе, и введите документ в действие начиная с 1 января 2015 г. При этом срок окончания действия документа указывать не надо.

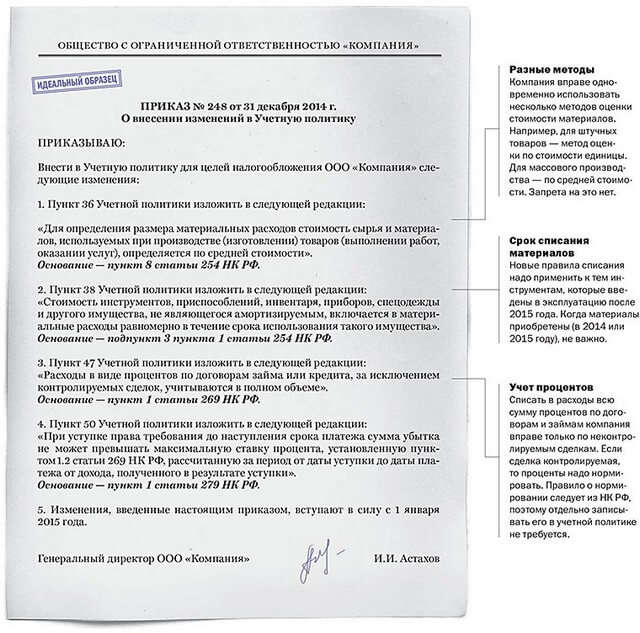

Применять утвержденную налоговую политику вы можете последовательно из года в год. Составлять новый документ на каждый новый год не нужно. При необходимости вы можете внести в учетную политику изменения и дополнения. Оформлять поправки следует отдельными приказами.

Какие нормы прописать ИП в учетной политике по налогообложениюСведения, которые следует отразить каждому коммерсанту в учетной политике, могут различаться. Имеет значение ваш вид деятельности, применяемая система налогообложения, совмещаете ли вы разные налоговые режимы или нет. Ведь тогда вы обязаны вести раздельный учет показателей, задействованных в разных бизнесах. Основную информацию, которую вам целесообразно прописать в налоговой политике, мы привели в таблице.

Пункты учетной политики, актуальные для предпринимателейЧто прописать в учетной политике

Шура Зыков

Если нет деятельности, то налоги в налоговую не нужно платить, только нулевую отчетность сдавать. Не путайте налоги с обязательными взносами в ПФР, которые платятся даже при отсутствии деятельности, нужно оплатить их до конца года.

Аня Сысоева

отчет нужен. если нет движения то налоги не нужно платить отчеты нулевые сдавать надо и фиксированный страховой взнос в ПФ тоже платить надо не зависимо от того, ведете вы деятельность или нет. Отчёт представить надо, но указать нули.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Шура Зыков

Справитесь но будет трудно временами даже очень. Старайтесь вовремя сдавать всю бухгалтерскую и налоговую отчестность и вовремя все платить - как правило к таким реже ходят в гости проверяющие. Курсы кстати бывают разные. В РФ бухучет в.

Аня Сысоева

После таких горе-бухгалтеров с курсами столько всего разгребать и править приходится. Думаю, что можно, но только помощником бухгалтера, который будет помогать Вам осваивать азы бухучета, учить Вас примененятьна практике полученные на.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Шура Зыков

Ремонтные нескончаемые работы, пересортица сырья, покупка всего с откатом, Экспортные товарные операции. И самое хорошее-договориться с инспектором о ежеквартальных откупных, они тоже люди!

Аня Сысоева

Задаёт вопрос налоговый инспектор! 10 способов уменьшения налога на прибыль Уменьшить налоговые платежи стремится любое предприятие. К примеру, широко известны способы оптимизации налога на прибыль. Правда, «легальная оптимизация» имеет.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Шура Зыков

Дата фактического получения дохода определяется в целях исчисления НДФЛ как день выплаты этого дохода (пп. 1 п. 1 ст. 223 НК РФ). В то же время объектом обложения НДФЛ признается доход, который в соответствии с пп. 5 п. 1 ст. 208 НК РФ.

Аня Сысоева

А с чем спорить будете? С НК. Ведь черным по белому написано в законодательстве, что ИП ведут учет кассовым методом. Попытайтесь на месте вопрос решить в частном порядке. Возможно, что если ваш метод учета был более выгоден инспекции с.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Шура Зыков

Сказать точно могут только "противные", если у Вас нет учредительных документов - устав, например, или отчетности - баланс, отчет о прибылях и убытках, а самое главное УЧЕТНАЯ и налоговая ПОЛИТИКА. Декларации налоговые, там уж точно.

Аня Сысоева

посмотреть оборотно-сальдовою, там все видно! надо знать-чем занимается организация Позвонить главному бухгалтеру? Несекретная информация. Если нет ни каких сведений (какие налоги платят, отчеты сдают и т.д.) можно пойти на небольшую.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

15. Последствия изменения учетной политики, вызванного причинами, отличными от указанных в пункте 14 настоящего Положения, и оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью. При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье "Нераспределенная прибыль (непокрытый убыток)" за самый ранний представленный в бухгалтерской отчетности период, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида. В случаях, когда оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, измененный способ ведения бухгалтерского учета применяется в отношении соответствующих фактов хозяйственной деятельности, свершившихся после введения измененного способа (перспективно). 16. Изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, подлежат обособленному раскрытию в бухгалтерской отчетности. IV. Раскрытие учетной политики 17. Организация должна раскрывать принятые при формировании учетной политики способы ведения бухгалтерского учета, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской отчетности.

Учетная Политика Образец Скачать

Общество с ограниченной ответственностью «Берёзовая Роща»

г. __________________ 31 декабря 2015 г.

Об учетной политике на 2016 год

С целью соблюдения налогового законодательства и требований Закона

Принять с 01 января 2014 года учетную политику для целей бухгалтерского учета и налогообложения следующего содержания:

1. ОБЩИЕ ПОЛОЖЕНИЯ

В настоящем приказе определяется учетная политика для целей бухгалтерского и налогового учета ООО "Берёзовая Роща»", в которой устанавливаются принципы отражения в бухгалтерском и налоговом учете всех фактов хозяйственной деятельности и их оценки согласно Закону ФЗ № 402 – ФЗ и Налоговому Кодексу РФ.

(Выберите свой вариант)

2.1 Способ ведения учета:

- учет ведет лично руководитель,

- учет ведет бухгалтерский отдел под руководством Главного бухгалтера,

- учет ведет бухгалтер по гражданско – правовому договору,

- учет ведет по договору специализированная организация.

«О бухгалтерском учете»,

Налоговый Кодекс РФ

2.2 Уровень централизации учета:

Закон ФЗ - 402 «О бухгалтерском учете»

- разрабатываются самостоятельно и утверждаются как приложения к учетной политике,

- операции оформляются первичными документами, предусмотренными в альбомах унифицированных форм.

Закон ФЗ - 402 «О бухгалтерском учете»

2.4 Перечень лиц, имеющих право подписи в первичных учетных документах:

- формируется организацией самостоятельно и утверждается в приложении к учетной политике.

Закон ФЗ - 402 «О бухгалтерском учете»

2.5 Перечень документов составляемых в момент совершения операции и после завершения операций:

- формируется организацией самостоятельно, утверждается в приложении к учетной политике.

Закон ФЗ - 402 «О бухгалтерском учете»,

- формируется организацией самостоятельно, утверждается в приложении к учетной политике.

Закон ФЗ - 402 «О бухгалтерском учете»

- бухгалтерского: журнально-ордерная, мемориально-ордерная, упрощенная, автоматизированная.

- налогового: ручная, автоматизированная

Закон ФЗ - 402 «О бухгалтерском учете»,

- для целей бухгалтерского учета формируется на основании типового плана счетов согласно Инструкции,

- для налогового - формируется самостоятельно или не применяется.

Приказ Министерства финансов

от 31 октября 2000 г.

Наступил Новый год, а вместе с ним и время воплощать планы на текущий год. Один из главных приоритетов бухгалтера и руководителя — формирование эффективной учетной политики организации на 2016 год. Ведь она — залог качественного контроля, безошибочного учета и, как следствие, успешного развития предприятия.

Основные изменения, произошедшие в Налоговом кодексе РФ, которые должны быть учтены при формировании учетной политики на 2016 год:

Для налогового учета амортизируемым признается имущество с первоначальной стоимостью свыше 100 000 рублей (п. 1 ст. 256 НК РФ в ред. от 08.06.2015 №150-ФЗ). С учетом этого же критерия определяется стоимость основного средства для отнесения его к амортизируемому имуществу (п. 1 ст. 257 НК РФ в ред. от 08.06.2015 №150-ФЗ). Эти требования применяются к основным средствам, введенным в эксплуатацию начиная с 1 января 2016 года. Для имущества, введенного в эксплуатацию ранее этой даты, сохраняются прежние критерии по стоимости (более 40 тыс. руб).

Для целей налога на прибыль с 10 до 15 миллионов рублей увеличен лимит среднеквартальной суммы доходов от реализации, определяемой за предыдущие четыре квартала. При превышении данного лимита организация обязана перейти на уплату ежемесячных авансовых платежей, которые необходимо перечислять не позднее 28 календарных дней с даты окончания отчетного периода (п. 3 ст. 286 НК РФ в ред. от 08.06.2015 №150-ФЗ).

Если в 2016 году выручка превысит 79,74 миллионов рублей, то налогоплательщик не сможет применять УСН (Приказ Минэкономразвития России от 20.10.2015 N 772).

Все изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2016, обновлены ссылки на нормативные акты и приказы.

Сформировать учетную политику можно в комплексных программах. пункт меню Справочники/Учетная политика.

Также формирование учетной политики для организаций на ОСНО И УСН на 2016 год доступно в нашем бесплатном онлайн сервисе.

Учетная политика для целей бухгалтерского учета разработана в соответствии с

Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»,

Положением по ведению бухгалтерского учета и бухгалтерской отчетности в

Российской Федерации (утверждено приказом Минфина России от 29 июля 1998г.

№34н), ПБУ 1/2008 «Учетная политика организаций» (утверждено приказом

Минфина России от 6 октября 2008 г. № 106н), Планом счетов бухгалтерского учета

и Инструкцией по его применению (утверждено приказом Минфина России от 31

октября 2000 г. № 94н), приказом Минфина России от 2 июля 2010 г. № 66н «О

формах бухгалтерской отчетности организаций».

45. Перечень должностных лиц, имеющих право на получение денежных средств под отчет, оформляется приказом. Срок представления авансовых отчетов по суммам, выданным под отчет (за исключением сумм, выданных в связи с командировкой),– 90календарных дней. По возвращении из командировки сотрудник обязан представить авансовый отчет об израсходованных суммах в течение трех рабочих дней.

50. Срок полезного использования основных средств определяется по минимальному значению интервала сроков, установленных для амортизационной группы, в которую включено основное средство в соответствии с классификацией, утверждаемой Правительством РФ. В случае реконструкции, модернизации или технического перевооружения срок полезного использования основного средства увеличивается до предельного значения, установленного для амортизационной группы, в которую было включено модернизируемое основное средство.

Основание: постановление Правительства РФ от 1 января 2002 г. №1 «О Классификации основных средств, включаемых в амортизационные группы», пункт 1 статьи 258 Налогового кодекса РФ.

51. Срок полезного использования основных средств, бывших в употреблении, определяется равным сроку, установленному предыдущим собственником, уменьшенному на количество лет (месяцев) эксплуатации данных основных средств предыдущим собственником.

Учетная политика - в соответствии с законодательством РФ о бухгалтерском учете принятая организацией совокупность способов ведения бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и др. способы и приемы. Учетная политика организации формируется главным бухгалтером (бухгалтером) организации на основе Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98, в котором урегулированы также вопросы раскрытия и изменения учетной политики.

Принятая организацией учетная политика утверждается приказом или распоряжением лица, ответственного за организацию и состояние бухгалтерского учета.

При этом утверждаются:

рабочий план счетов, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности;

порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

правила документооборота и технология обработки учетной информации;

порядок контроля за хозяйственными операциями и др. решения, необходимые для организации бухгалтерского учета.

Принятая организацией учетная политика применяется последовательно из года в год. Изменение учетной политики может производиться в случаях изменения законодательства РФ или нормативных актов органов, осуществляющих регулирование бухгалтерского учета, разработки организацией новых способов ведения бухгалтерского учета или существенного изменения условий ее деятельности. В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

Обеспечить раздельный учет имущества, не учитываемого при налогообложении, в частности ______________ (не признаваемые объектами налогообложения в соответствии с п. 4 ст. 374 Налогового кодекса Российской Федерации; льготируемые объекты по ст. 381 Налогового кодекса Российской Федерации или по закону субъекта Российской Федерации о введении в действие налога на имущество/земельные участки и иные объекты природопользования/объекты, используемые исключительно для осуществления деятельности, предусмотренной соглашениями о разделе продукции/объекты, используемые для ведения предпринимательской деятельности, облагаемой единым налогом на вмененный доход/иные объекты).

2.4. Обеспечить обособленное выделение в учете остаточной стоимости основных средств и имущества, подлежащего принятию в состав основных средств, подлежащего налогообложению, по следующим группам: ______________________ (объекты, место фактического нахождения которых совпадает с местом нахождения головной организации/объекты, место фактического нахождения которых совпадает с местом нахождения каждого обособленного подразделения, выделенного на отдельный баланс/объекты недвижимого имущества, фактически находящиеся вне места нахождения головной организации и обособленных подразделений, выделенных на отдельный баланс (кроме объектов, имеющих место нахождения в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации/объекты, имеющие место нахождения в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации/объекты, облагаемые по разным налоговым ставкам).

4.4. Принять во внимание, что для целей исчисления акцизов согласно условиям договора простого товарищества (договора о совместной деятельности) N ____ от "___"__________ ____ г. исполнение обязанностей по исчислению и уплате в бюджет акцизов в рамках совместной деятельности возложено на конкретного участника, ведущего общие дела простого товарищества (или: назначенного товарищами исполнять обязанности по исчислению и уплате в бюджет акцизов в рамках совместной деятельности).

(указать конкретного специалиста или

соответствующий отдел организации)

за подготовку и представление в налоговые органы заявления и копий

соответствующих документов для получения (возобновления действия)

свидетельства о регистрации лица, совершающего операции с прямогонным

бензином в порядке ст.

Учетная политика на 2014-2015 год: образцы и изменения

09.07.2014 Учетная политика организациипредставлена в форме документации, выполняющей функции бухгалтерского учета и налогообложения.

Что представляет собой учетная политика

Учетная политикаустанавливается в соответствии с ПБУ 1/94 «Учётная политика предприятия». Среди способов осуществления бухгалтерского учета, которые выступают ядром учетной политики, можно выделить такие как:

- итоговое обобщение фактов.

Оформление бухгалтерской документации необходимо производить по нормам, установленным налоговыми и иными органами, производящими контроль в данной сфере деятельности юридических лиц.

Документация, содержащая сведения об учетной политике юридического лица, должна отвечать следующим обязательным требованиям:

- полнота отражения сведений учета деятельности организации;

- своевременность фиксации фактических данных;

- прозрачность данных, нельзя допускать наличия скрытых резервов;

- сведения не должны быть противоречивыми;

- ведение бухучета должно быть рациональным в условиях конкретного предприятия.

Структура учетной политики

Политика может быть направлена на цели бухгалтерского учета или налогообложения. Элементы учетной политикой предприятия,которая касаетсябухгалтерских расчетов, выглядят следующим образом:

средства учетной политики;

нематериальные активы предприятия;

проценты по кредитам;

события после отчетной даты;

Учетная политика для целей налогообложения состоит из:

суммы налогов на прибыль юридического лица;

стоимости страховых взносов.

Учетная политика в 2014 году

Механизм утверждения учетной политики в 2014 году осуществляется посредством приказа руководителя юридического лица. Следует помнить, что политика закрепляется на год вперед. Так, например, в конце 2013 года утверждают образец учетной политики предприятия на год, следующий за 2013-м. Таким образом, проект учетной политики вступит в силу в начале 2014 года.

Изменение учетной политики

Порой возникают ситуации, когда руководителю необходимо внести в документ некоторые изменения. Эта процедура возможна при наличии таких обстоятельств как:

внесение значительных изменений в российское законодательство по бухучету;

изменение условий хозяйствования предприятия;

появление новых способов ведения бухучета юридического лица.

Учетная политика на 2015 год

После окончания текущего 2014 года ожидается внесение некоторых поправок в содержание документов по бухгалтерским расчетам и налогообложению предприятия.

Образец учетной политики для ООО на ОСНО на 2015 год

Учетная политика утверждается распоряжением руководителя организации, но теперь налогоплательщику позволяется самостоятельно определять порядок ведения налогового учета в учетной политике.

Если раньше налоговые инспекции и другие органы имели право устанавливать обязательные формы документов налогового учета, то теперь у них на это деяние прав нет.

Налогоплательщик собственноручно организует систему налогового учета по принципу последовательности применения правил и норм налогового учета. Речь идет о последовательном применении от одного налогового периода к другому.

Что же касается порядка налогового учета, то налогоплательщик устанавливает его в учетной политике для обложения налогом, утвержденного распоряжением руководителя организации.

Заполните поле под статьей и получите БЕСПЛАТНУЮ консультацию юриста!

Гарантия, предоставляемая организацией, действует в течение 12 месяцев. Величина оценочного обязательства определяется на основании прошлого опыта работы организации с товарами, на которые ею предоставляется собственная гарантия. Величина оценочного обязательства в связи с предстоящим гарантийным ремонтом определяется по формуле:

ОценОбяз = SUM ---------- x Выручка12м ,

где ОценОбяз - сумма оценочного обязательства на 31 марта (30 июня,

ЗатрРем3г - затраты организации на гарантийный ремонт товара i за

три года, предшествующих отчетному;

Выручка3г - выручка от продажи товара i за три года, предшествующих

Выручка12м - выручка от продажи товара i за 12 месяцев, предшествующих

дате определения оценочного обязательства (31 марта, 30 июня, 30 сентября

или 31 декабря), т.е. выручка от продажи товара i, на который действует

гарантия организации. Если организация продает товар i менее трех лет, то отношение затрат на гарантийный ремонт товара i к выручке от его продажи определяется за фактический период его продажи. В случае если на 31 марта (30 июня, 30 сентября, 31 декабря) величина оценочного обязательства в связи с предстоящим гарантийным ремонтом, отраженная по кредиту соответствующего субсчета счета 96 "Резервы предстоящих расходов", меньше, чем величина оценочного обязательства, определенная по приведенной выше формуле, оценочное обязательство увеличивается на разницу между этими величинами. Доначисленная сумма оценочного обязательства относится на расходы на продажу. Если на 31 марта (30 июня, 30 сентября, 31 декабря) величина оценочного обязательства в связи с предстоящим гарантийным ремонтом, отраженная по кредиту соответствующего субсчета счета 96, больше, чем величина оценочного обязательства, определенная по приведенной выше формуле, то оценочное обязательство уменьшается на разницу между этими величинами.