Категория: Бланки/Образцы

Согласно п. 66 Порядка выдачи листков нетрудоспособности, утвержденного Приказом Минздравсоцразвития РФ от 29.06.2011 N 624н (далее – Порядок), в строке "средний заработок для исчисления пособия" указывается сумма среднего заработка, из которого должно быть исчислено пособие по временной нетрудоспособности, по беременности и родам, определяемого в соответствии с Федеральным законом от 29 декабря 2006 г. N 255-ФЗ (далее – Закон № 255-ФЗ) и с татьей 2 Федерального закона от 8 декабря 2010 г. N 343-ФЗ "О внесении изменений в Федеральный закон "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством".

В случае, если застрахованное лицо в двух календарных годах, предшествующих году наступления страхового случая, не имело заработка, в строке "средний заработок для исчисления пособия" указывается МРОТ*24.

В случае, если средний заработок, полученный в расчетном периоде, в расчете за полный календарный месяц ниже минимального размера оплаты труда, установленного федеральным законом на день наступления страхового случая, в строке "средний заработок для исчисления пособия" указывается фактически полученный заработок застрахованного лица.

Согласно п. 66 Порядка в строке "средний дневной заработок" указывается средний дневной заработок, исчисленный в соответствии с Законом № 255-ФЗ.

В соответствии с ч. 3 ст. 14 Закона № 255-ФЗ средний дневной заработок для исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком определяется путем деления суммы начисленного заработка за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, на 730. Таким образом, в строке «средний дневной заработок» указывается сумма без учета процента по стажу.

[an error occurred while processing this directive]

В Законе № 255-ФЗ названы три случая, когда для расчета пособия берется минимальный размер оплаты труда.

Первый случай. Страховой стаж работника меньше 6 месяцев. Тогда пособия по нетрудоспособности и по беременности и родам выплачиваются ему в размере не больше МРОТ за полный календарный месяц. А если он трудится в местностях, где применяется районный коэффициент, то пособие ограничено МРОТ, увеличенным на районный коэффициент.

Второй случай. Есть основания для снижения размера пособия: нарушение больничного режима, неявка на осмотр и так далее. Здесь уже речь идет только о пособии по болезни. Но так же, как и в первом случае, оно выплачивается в размере, не превышающем минималку, которая в северных местностях должна быть увеличена на районный коэффициент.

Третий случай. У работника в расчетном периоде совсем не было заработка или средний заработок в расчете за месяц этого периода оказался меньше МРОТ. В этой ситуации за каждый месяц средний заработок принимается равным минимальному размеру оплаты труда. Проще говоря, вместо фактических выплат для расчета пособия берутся 24 минималки. И это правило работает уже при исчислении любых пособий: и пособий по болезни, и пособий по беременности и родам, и пособий по уходу за ребенком.

Кстати, о 24 минималках. Из нормы, регулирующей этот случай, не совсем ясно, всегда ли это должны быть именно 24 минималки. Имеется в виду ситуация, когда в расчетном периоде заработка у работника не было только в одном году из двух. Скажем, в 2011 г. выплаты у него были, а в 2010 г. - нет. Из закона прямо не следует, что нельзя за 2010 г. взять 12 минималок, а за 2011 г. - фактически полученные работником суммы.

Однако, судя по письмам ФСС, средний заработок для сравнения с МРОТ надо определять исходя из выплат в целом за двухлетний период, а не каждый его год в отдельности.

То есть порядок такой. складываем выплаты за 2 года, набрали 110 664 руб. (24 мес. х 4611 руб.) - для расчета берем фактически полученные суммы, не набрали - берем 110 664.

Но вернемся к нашим трем случаям.

В чем отличие первых двух от третьего? В последнем случае МРОТ берется для чего? Для расчета среднего заработка. Тогда как в первых двух - для ограничения размера пособия. Разницу вы поймете, когда чуть ниже мы будем рассматривать примеры.

Еще они отличаются районным коэффициентом. В первых двух ситуациях законодатель на него МРОТ увеличил, а в последнем - забыл. И когда это понял, в срочном порядке постарался все исправить. Вносить изменения в Закон было уже поздно, поэтому про коэффициент дописали в Постановлении № 375.

И, как у нас часто происходит, хотели как лучше, а получилось как всегда. Если фактический среднемесячный заработок северянина не дотягивает до минималки, то Постановление № 375 предписывает считать ему пособие следующим образом. Сначала посчитать средний дневной заработок исходя из 24 минималок, затем определить размер пособия и уже потом увеличивать на районный коэффициент.

Что здесь не так? Чтобы было понятнее, рассмотрим примере.

Допустим, в августе 2011 г. "северная" организация приняла на работу студента. В мае 2012 г. он заболел. Расчетный период - 2010 и 2011 гг. с августа по декабрь 2011 г. студент заработал 115 000 руб. Обратите внимание, это чуть больше 110 664 руб. (24 минималки). Районный коэффициент в данной местности равен 1,15. Как, руководствуясь правилами Постановления № 375, будем считать пособие?

Фактический заработок 115 000 руб. поделим на 730 дней, получим 157 руб. 53 коп. (115 000 руб. / 730 дн.). Это средний дневной заработок работника.

Затем определяем размер дневного пособия по временной нетрудоспособности. Напомню, он зависит от страхового стажа работника. К началу болезни его стаж составил (с августа 2011 г. по май 2012 г.) около 9 месяцев. То есть пособие выплачивается в размере 60 процентов заработанных сумм. Значит, средний дневной заработок умножаем на 60 процентов и получаем 94 руб. 52 коп. (157,53 руб. х 60%).

А теперь ответьте: можно это пособие увеличить на районный коэффициент? Нет. Потому что на коэффициент умножается только то пособие, которое исчислено исходя из МРОТ. А в данной ситуации оно посчитано исходя из фактического заработка.

Давайте чуть изменим пример. Пусть наш студент заработал не 115 000 руб. а только 110 000. То есть меньше, чем 24 минималки. Как в этом случае считаем пособие? Вместо 110 000 руб. берем 110 664, делим на 730, получаем 151 руб. 59 коп. (110 664 руб. / 730 дн.). Умножаем эту величину на 60 процентов и затем умножаем на районный коэффициент.

Какой результат получился? Получилось 104 руб. 60 коп. (151,59 руб. х 60% = 90,95 руб.; 90,95 руб. х 1,15 = 104,60 руб.). То есть больше, чем когда студент заработал 115 000 руб. Выходит, работник Крайнего Севера с меньшим заработком получит пособие в большем размере, чем тот, у которого этот заработок выше.

То есть норму о применении районного коэффициента для таких ситуаций написали неправильно. Надо было написать: "Если фактический заработок за 2 года меньше, чем МРОТ плюс районный коэффициент, то тогда для расчета пособия средний заработок принимается равным 24 МРОТ плюс районный коэффициент". И все. И не было бы таких несоответствий. А из действующей редакции получается, что северяне, у которых фактический заработок больше 110 664 руб. но меньше 110 664 руб. увеличенных на районный коэффициент, пособия получают в меньшем размере, чем их коллеги с более низким заработком.

Какие ошибки иногда совершают бухгалтеры при выплате пособий работникам со стажем менее 6 месяцевПособие таким работникам ограничено МРОТ (плюс районный коэффициент там, где он установлен).

Итак, представьте, что в апреле 2012 г. организации необходимо выплатить двоим работникам пособие по болезни. В обоих случаях пособие ограничено МРОТ, но по разным причинам. В первом случае стаж работника менее 6 месяцев, а во втором - нарушен больничный режим.

Так как нормы для обеих ситуаций в законе прописаны одинаково, то что делают некоторые работодатели? И в том и в другом случае они делят МРОТ (увеличенный на районный коэффициент для соответствующих местностей) на количество календарных дней в месяце болезни, как того требуют правила. В нашем примере это 153 руб. 70 коп. (4611 руб. / 30 дн.). И исходя из этой величины выплачивают пособие обеим категориям работников.

Что они забывают учесть? То, что, как правило, у работников со стажем менее полугода выплат в расчетном периоде не бывает. А если они и есть, то часто не превышают 110 664 руб. или 24 минималки. А значит, именно исходя из этой суммы работодатель и должен считать пособие. И здесь уже размер среднедневного пособия будет не 153 руб. 70 коп. а только 151 руб. 59 коп. (110 664 руб. / 730 дн.). А если еще учесть, что работникам со стажем менее 5 лет пособие следует платить только в размере 60 процентов, то его сумма вообще снижается до 90 руб. 95 ко

п. (151,59 руб. х 60%). Сравните 153 руб. 70 коп. и 90 руб. 95 коп. Разница очевидна.

Почему бухгалтеры здесь часто ошибаются? Потому что до 2011 г. если заработка в расчетном периоде у работника не было, пособие считали исходя не из минималки, а из оклада. Исходя из МРОТ платили редко, только если были основания для снижения пособия или тем, кто еще не заработал шестимесячный стаж. Да и то по одинаковым правилам.

А сейчас случаи, когда пособие надо рассчитать исходя из минималки, сплошь и рядом. Возьмите бывшего военного или милиционера. За период его службы в армии или работы в органах у него нет выплат, на которые начислены взносы в ФСС, - с его денежного довольствия никто страховые взносы не отчислял. Поэтому "на гражданке" при расчете такому работнику пособий вместо казенных сумм нужно брать 24 минималки. По крайней мере, в первый год его гражданской работы точно.

Кроме того, почему-то у бухгалтеров сложилось впечатление, что когда работнику положено ограниченное МРОТ пособие, то для его расчета надо взять именно размер минималки. Но из нормы-то Закона следует другое: МРОТ - это только верхний предел. Так что, когда тот же нарушитель больничного режима за день болезни в апреле получит меньше 153 руб. 70 коп. бухгалтер ничего не нарушит.

Расчет БОЛЬНИЧНОГО ЛИСТа 2017 на калькуляторе

Показано как правильно сделать расчет больничного 2017. а также подробный расчет на калькуляторе больничного пособия по временной нетрудоспособности.

10 июня 2014 16:43

Вышла на б/л по беременности с 05.05.2014 г. (140 дней). Работала только с 22.04.2013 года. Бухгалтерия за 2012 и за 2013 (январь, февраль, март) не брали минималку, а просто взяли доход за 2014 год и разделили на количество дней за два года. Почему бухгалтерия за 2012 и 2013 год не взяли минимальную оплату труда. Если это законно, то на какие нормативные акты ссылки? Спасибо

26 окт. 2015 18:37

Стаж 4 года, из них три года в декретном отпуске, и снова планируют в декрет, вышла на работу 27.10.2014, от работала 4 дня и ушла на больничный (сложная беременность). 12.01.15 у меня декретный отпуск. Рассчитайте больничный и декретные. Ранее была з/а 16500. Спасибо.

Пособие по временной нетрудоспособности может выплачиваться как за счет средств работодателя, так и за счет средств ФСС РФ. Сумма рассчитываемого пособия зависит от стажа работника, размера его заработной платы, даты начала больничного. Кроме того, не стоит забывать и про увеличение МРОТ с 1 июля. В статье эксперты 1С приводят примеры расчета пособий по временной нетрудоспособности и их отражения в программе «1С:Зарплата и управление персоналом 8» редакции 3 для наиболее распространенных в практике случаев.

Больничный лист – это важный документ. Он подтверждает правомерность отсутствия сотрудника на работе и служит основанием для расчета и выплаты пособия.

Кроме заработка за два предыдущих года на расчет пособия влияет стаж и дата начала болезни.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Больничный лист подтверждает правомерность отсутствия сотрудника на работе и служит основанием для расчета и выплаты пособия.

2. На расчет пособия влияют стаж, дата начала болезни и размер заработка за два предыдущих года.

3. Уволившийся сотрудник может получить пособие, если заболеет в течение 30 календарных дней со дня увольнения.

4. Расходы по больничным (за исключением первых трех дней в случае заболевания или травмы работника) возмещаются за счет средств ФСС РФ.

Расчет пособий… … в зависимости от страхового стажаВ соответствии с Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Закон № 255-ФЗ) в большинстве случаев сумма пособия по нетрудоспособности зависит от стажа:

Процент среднего заработка для расчета пособия учитывается в следующих ситуациях

В ряде случаев выплачивается пособие в размере 100 % среднего заработка вне зависимости от стажа. Это:

Если у сотрудника, уволившегося из организации, в течение 30 календарных дней со дня увольнения наступило собственное заболевание или произошла травма, то на основании части 2 статьи 7 Закона № 125-ФЗ выплачивается пособие в размере 60 % среднего заработка вне зависимости от стажа.

Правила подсчета и подтверждения стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам утверждены приказом Минздравсоцразвития России от 06.02.2007 № 91 (в ред. приказа Минздравсоцразвития России от 11.09.2009 № 740н) (далее — Правила).

В пункте 21 Правил говорится, что исчисление периодов работы (службы, деятельности) производится в календарном порядке из расчета полных месяцев (30 дней) и полного года (12 месяцев). При этом каждые 30 дней указанных периодов переводятся в полные месяцы, а каждые 12 месяцев этих периодов переводятся в полные годы. Это не означает, что надо весь период перевести в дни, а затем разделить на 30 и на 12. Нужно выделить полные календарные периоды: годы, месяцы, а остатки переводить в месяцы из расчета 30 дней в месяц.

Пример 1. Расчет стажа за периодРассчитаем стаж за период 14.09.2015–16.03.2016.

Если просто количество дней за весь период 185 разделить на 30, то получится стаж 6 месяцев и 5 дней.

Но по Правилам надо сначала учесть полные календарные периоды: 5 полных месяцев – с октября 2015 года по февраль 2016 года. Далее 17 дней сентября 2015 года суммируются с 16 днями марта 2016 года. Согласно правилам 33 дня составляют 1 месяц (30 дней) и 3 дня. Таким образом, общий стаж – 6 месяцев и 3 дня. Именно так и происходит подсчет стажа в программе.

Иногда в документах, подтверждающих стаж, не указаны точные даты. Пункт 27 Правил устанавливает, что в случае если указаны только годы без обозначения точных дат, за дату принимается 1 июля соответствующего года, а если не указано число месяца, то таковым является 15 число соответствующего месяца. Это означает, что именно такие даты нужно указать в программе. В программе «1С:Зарплата и управление персоналом 8» стаж указывается в карточке Сотрудника по ссылке Трудовая деятельность.

Страховой стаж для расчета больничного состоит из периодов, в течение которых человек был застрахован на случай временной нетрудоспособности, и из нестраховых периодов.

К страховым периодам относятся периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы и периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ч. 1 ст. 16 Закона № 255-ФЗ).

Нестраховые периоды — это периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ от 12.02.1993 № 4468-I «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей», которую работник проходил с 01.01.2007.

Напомним, что выделение нестраховых периодов связано с различиями в порядке финансирования выплаты пособия по временной нетрудоспособности. Наличие нестраховых периодов может влиять на процент среднего заработка для расчета пособия.

Например, без нестраховых периодов стаж составляет 7 лет. Пособие исчисляется из расчета 80 % среднего заработка. Но если прибавить еще 2 нестраховых года, то при расчете пособия учитываются уже 100 % среднего заработка.

В общем же порядке расходы по больничным (за исключением первых трех дней в случае заболевания или травмы работника) возмещаются за счет средств ФСС РФ. Разница суммы пособия, возникшая в связи с нестраховыми периодами, дополнительно финансируется за счет средств федерального бюджета (за счет межбюджетных трансфертов из федерального бюджета, предоставляемых на указанные цели бюджету ФСС РФ).

При заполнении данных о стаже в программе и в бланке листка нетрудоспособности нужно учитывать следующее. Поле «Страховой стаж» листка нетрудоспособности (раздел «Заполняется работодателем») — это полный стаж, который учитывается при расчете больничных листов. Это поле соответствует полю программы Стаж для оплаты больничных листов с учетом нестраховых периодов. В поле «в том числе нестраховые периоды» листка нетрудоспособности нужно выделить только стаж нестраховых периодов.

При этом в поле Страховой стаж для оплаты больничных листов в программе нужно указать стаж без нестраховых периодов.

Пример 2. Заполнение данных о стаже на бланке больничного листа и в программе «1С:Зарплата и управление персоналом 8»Стаж для оплаты больничных листов с учетом нестраховых периодов («Страховой стаж» – в листке нетрудоспособности) 01.01.2006 – 31.05.2016 составляет 10 лет 5 месяцев. При этом сотрудник находился на службе с 01.01.2006 до 31.12.2014. Нестраховой период начинается с 01.01.2007 и длится по 31.12.2014, т. е. составляет 8 лет.

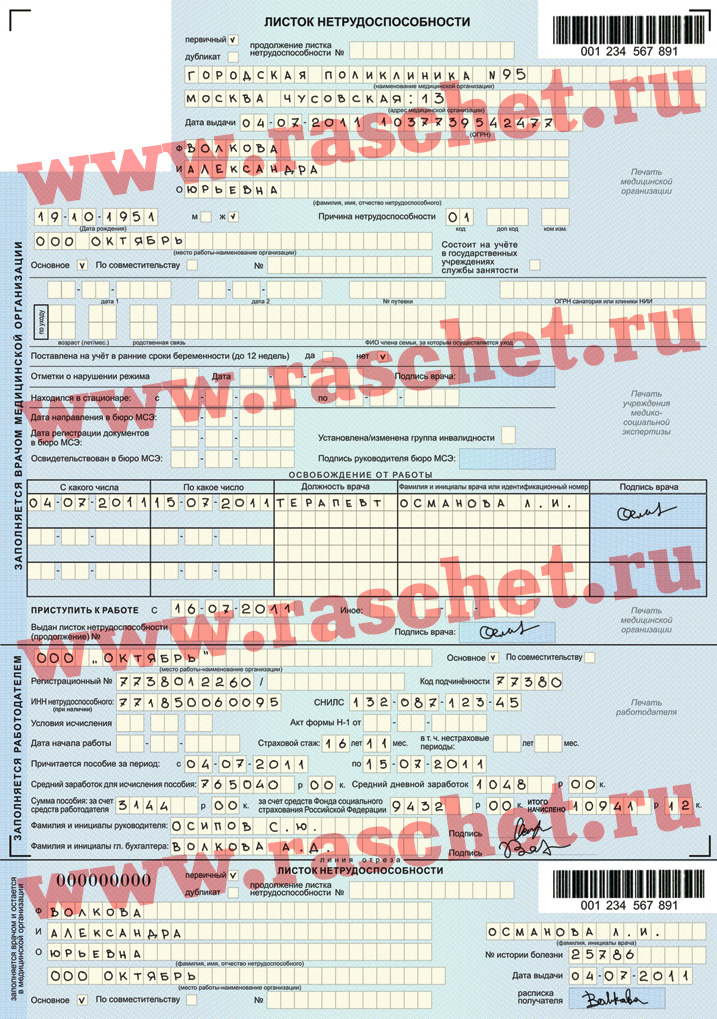

На бланке в поле «Cтраховой стаж» указывается 10 лет 5 месяцев и выделяется нестраховой период в том числе – 8 лет (рис. 1).

Рис. 1 Фрагмент бланка листка нетрудоспособности

В программе в карточке Сотрудника в поле Стаж для оплаты больничных листов с учетом нестраховых периодов указывается 10 лет 5 месяцев, а в поле Страховой стаж для оплаты больничных листов нужно указать стаж без нестраховых периодов, т. е. 2 года и 5 месяцев (рис. 2).

Рис. 2. Сведения о стажах

Для сотрудника нет различия, есть ли в его стаже нестраховые периоды, а вот для ФСС это важно.

Пример 3. Расчет пособия по нетрудоспособности при наличии нестраховых периодовПособие по нетрудоспособности предоставлено с 01.06.2016 по 18.06.2016. У сотрудника Стаж для оплаты больничных листов с учетом нестраховых периодов 10 лет 5 месяцев, в том числе нестраховой период 8 лет

При заполнении документа Больничный лист на закладке Оплата следует установить флаг Применять льготы и выбрать Выплаты в связи с зачетом в страховой стаж нестраховых периодов. В поле Процент оплаты автоматически установилось 100 %, ведь общий стаж более 8 лет. Но в поле Процент оплаты без льгот – 60 %, ведь без льгот стаж составляет всего 2 года и 5 месяцев, что меньше 5 лет. Разница между общим стажем и стажем без льгот оплачивается из федерального бюджета за вычетом трех первых дней, оплаченных работодателем.

На закладке Начислено (рис. 3) начисление Больничный рассчитано и общей суммой 13 767,15 руб. и в том числе за счет федерального бюджета – 5 506,80 руб..

В отчете 4-ФСС расходы за счет федерального бюджета выделяются автоматически.

Рис. 3. Начисления по больничному листу с учетом нестраховых периодов

… в зависимости от даты начала болезниНа протяжении всего 2016 года максимальный среднедневной заработок для всех случаев кроме отпуска по беременности и родам составляет 1 772,6 руб. При расчете среднедневного заработка в 2016 году нужно учитывать весь заработок за 2014 год, с которого перечислялись страховые взносы, но не более 624 000 руб. и весь заработок за 2015 год, с которого перечислялись страховые взносы, но не более 670 000 руб. Среднедневной заработок получается делением суммы этих ограниченных заработков за 2 года на 730. В ряде случаев на размер пособия влияет МРОТ, а он в течение 2016 года изменился.

С 01.01.2016 МРОТ равен 6 204 рублей в месяц (ст. 1 Федерального закона от 14.12.2015 № 376-ФЗ), а с 01.07.2016 Федеральным законом от 02.06.2016 № 164-ФЗ установлен в размере 7 500 рублей в месяц. Небходимо учитывать изменение МРОТ

с 01.07.2016, если у сотрудника… … средний заработок за предыдущие два года ниже МРОТЕсли средний заработок работника, рассчитанный за 2014 и 2015 годы (в расчете за полный календарный месяц) ниже минимального размера оплаты труда, то пособие рассчитывается исходя из МРОТ. Если дата начала болезни приходится на период с 01.01.2016 по 30.06.2016, то минимальный среднедневной заработок, исчисленный из МРОТ равен 203 руб. 97 коп. (6 204 руб. x 24) / 730 = 203,97 руб.). Для заболеваний, наступивших начиная с 01.07.2016, минимальный среднедневной заработок равен 246 руб. 58 коп. (7 500 руб. x 24) / 730 = 246,58 руб.).

Пример 4. Расчет пособия из МРОТ по причине малого заработкаСотрудница Н.И. Ростова предъявила в бухгалтерию больничный лист по уходу за ребенком до 7 лет амбулаторно на 1 день 15.07.2016. Стаж сотрудницы на день болезни – 2 года (меньше 5 лет, но больше полугода). Н.И. Ростова работает на полставки с ноября 2015 года. Ее заработок за 2015 год составил 50 000 руб. Справки с предыдущих мест работы не предоставлены.

Фактический среднедневной заработок составил:

50 000,00 руб. / 730 = 68,49 руб.

Минимальный среднедневной заработок из МРОТ с учетом неполного рабочего дня составил: 246,58 руб. x 0,5 = 123,29 руб. что больше фактического. Пособие исчисляется из МРОТ 123,29 руб. с учетом стажа. Стаж менее пяти лет, поэтому для расчета пособия учитывается 60 %. 123,29 руб. x 60 % = 73,97 руб.

Обратите внимание, что в этом случае важна дата начала нетрудоспособности. Болезнь наступила в июле, поэтому использован МРОТ 7 500 руб. Если бы дата начала болезни была до 01.07.2016, и болезнь продолжалась в июле, то использовался бы МРОТ 6 204 руб.

… стаж менее полугодаЕсли стаж сотрудника меньше шести месяцев, то пособие по нетрудоспособности и по беременности и родам не может превышать МРОТ за каждый календарный месяц.

Пример 5. Ограничение пособия величиной МРОТ по причине малого стажаСотрудник Д.В. Боровой начал работать 01.04.2016 на условиях полного рабочего дня на предприятии в местности без районного коэффициента (РК). Справка о заработке у предыдущего работодателя в 2015 году подтверждает сумму 500 000 руб.

Больничный лист предоставлен на 2 дня: 30.06.2016–01.07.2017.

На день начала болезни стаж менее полугода и размер пособия при этом ограничивается не предельной величиной базы для начисления страховых взносов, а максимальным размером дневного пособия исчисленного из МРОТ.

Фактический среднедневной заработок составил: 500 000 руб. / 730 = 684,93 руб. Стаж менее пяти лет, поэтому среднедневной заработок ограничивается 60 % и равен 684,93 руб. х 60 % = 410,96 руб. Но так как стаж меньше полугода, то и он ограничивается максимальным размером дневного пособия в июне: 6 204 руб. / 30 = 206,80 руб. и в июле 7 500 руб. / 31 = 241,94 руб.

Таким образом, за 2 дня начислено пособие 206,80 руб. + 241,94 руб. = 448,74 руб. (рис. 4).

Рис. 4. Начисления по больничному листу из МРОТ

Обратите внимание. пособия по беременности и родам начисляются заранее и если сотрудница ушла в декретный отпуск до 1 июля и до того, как был утвержден новый МРОТ. Причем если отпуск продолжается после 1 июля, то сумму пособия нужно пересчитать с учетом нового МРОТ и доплатить разницу.

Потребность пересчета возникает, если пособие по беременности и родам ограничивается максимальным размером дневного пособия аналогично Примеру 5 по причине того, что стаж у сотрудницы оказался менее полугода. Для выполнения перерасчета в программе нужно открыть созданный и оплаченный ранее документ Больничный лист. По кнопке Исправить создать новый документ. В нем на закладке Пересчет прошлого периода сторнируются ранее начисленные суммы, а на закладке Начислено (подробно) отображаются новые начисления. В итоге новый документ показывает разницу, в этом случае — сумму к доплате.

… нарушение режимаЕсли сотрудник без уважительных причин нарушил предписанный лечащим врачом режим или если нетрудоспособность наступила вследствие алкогольного или наркотического опьянения, то расчет производится аналогично второму случаю.

Отличается этот случай от предыдущего тем, что при нарушении режима пособие из расчета МРОТ начисляется, начиная со дня отмеченного нарушения, а до того — по общим правилам с учетом фактического среднего заработка.