Категория: Бланки/Образцы

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности. отчетности в Пенсионный фонд и фонд социального страхования.

Установлены следующие требования по представлению отчетности через интернет:

Сроки сдачи отчетности во внебюджетные фонды, сроки уплаты страховых взносов за 1 квартал 2016г.

Индивидуальные предприниматели, имеющие наемных работников, и все организации должны ежемесячно уплачивать страховые взносы и ежеквартально сдавать отчетность во внебюджетные фонды. Если в отчетном квартале зарплата и страховые взносы не начислялись, необходимо сдать нулевую отчетность.

Индивидуальные предприниматели, имеющие наемных работников, и все организации должны ежемесячно уплачивать страховые взносы и ежеквартально сдавать отчетность во внебюджетные фонды. Если в отчетном квартале зарплата и страховые взносы не начислялись, необходимо сдать нулевую отчетность.

Организации и ИП, у которых среднесписочная численность работников за 2015 год превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

Срок сдачи отчетности в Фонд социального страхования за 1-й квартал 2016 года:

Срок сдачи отчетности в Пенсионный фонд РФ за 1 квартал 2016 года:

Сроки уплаты страховых взносов в фонды

Предприниматели-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день.

Сроки уплаты взносов в фонды в 1-м квартале 2016г. и за 1-й квартал 2016г. следующие. Не позднее: 15 января (за декабрь), 15 февраля (за январь), 15 марта (за февраль), 15 апреля (за март).

Сроки сдачи налоговой отчетности и уплаты налогов за 1-й квартал 2016г.

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов для каждого налога.

Сроки сдачи отчетности и уплаты налогов при применении УСН за 1-й квартал 2016г.

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 апреля 2016г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

Сроки сдачи отчетности плательщиками ЕНВД, сроки уплаты ЕНВД за 1 квартал 2016г.

Срок представления декларации по ЕНВД за 1 квартал 2016г. не позднее 20 апреля 2016г .

Срок уплаты налога ЕНВД за 1 квартал 2016 г. не позднее 25 апреля 2016г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

Сроки сдачи декларации по НДС, сроки уплаты НДС за 1 квартал 2016г.

Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС не позднее 25-го апреля 2016г. (т.к. установленный срок 25 апреля приходится на выходной день)

Сроки уплаты НДС за 1-й квартал 2016г. 25 апреля, 25 мая, 27 июня (по 1/3 от суммы налога, начисленного за 1-й квартал).

Сроки сдачи отчетности по налогу на прибыль, сроки уплаты налога на прибыль за 1-й квартал 2016г.

Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 1-й квартал не позднее 28 апреля 2016г .

Ежеквартальный авансовый платеж по налогу на прибыль за 1-й квартал нужно уплатить не позднее 28 апреля 2016г .

Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

Сроки сдачи отчетности по акцизам, сроки уплаты акцизов.

Сроки сдачи отчетности по налогу на имущество, сроки уплаты авансовых платежей по налогу на имущество за 1 квартал 2016 года.

Порядок и сроки уплаты налога на имущество (авансовых платежей) устанавливаются законами субъектов Российской Федерации.

Для организаций законом Санкт-Петербурга установлен срок уплаты авансовых платежей по налогу на имущество за 1 квартал 2016г. – не позднее 30 апреля 2016г. В связи с выходными и праздниками этот срок переносится на первый рабочий день 3 мая 2016г .

(Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации (ст.383 НК РФ))

Срок сдачи отчета по налогу на имущество (налогового расчета по авансовым платежам) тот же — 3 мая 2016г .

(Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (ст.386 НК РФ))

Сроки уплаты земельного налога за 1 квартал 2016г.

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е. срок уплаты авансового платежа по земельному налогу за 1-й квартал в Санкт-Петербурге (для ООО) – не позднее 30 апреля 2016г. В связи с выходными и праздниками этот срок переносится на первый рабочий день 3 мая 2016г .

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

Сроки уплаты транспортного налога (авансовых платежей) за 1 квартал 2016г.

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 1-й квартал 2016г. – не позднее 30 апреля 2016г .

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

Налоговая декларация представляется организациями раз в год, по итогам года.

Срок сдачи отчета за негативное воздействие на окружающую среду, срок платежа за негативное воздействие на окружающую среду за 1 квартал 2016 года.

В течение 2016 года ежеквартальные авансовые платежи вносятся без подачи какой-либо отчетности. Декларации о плате за негативное воздействие на окружающую среду плательщики должны будут представить в срок до 10 марта 2017 года.

Срок сдачи единой упрощенной декларации за 1 квартал 2016 года.

— не позднее 20 апреля 2016г.

Право сдать единую (упрощенную) налоговую декларацию имеют организации и предприниматели, если в течение отчетного (налогового) периода у них одновременно:

Если у Вас возникли трудности или Вы не хотите тратить свое время на изучение этих вопросов, просто позвоните нам по телефону 8 (812) 645-0363 и мы сделаем все в лучшем виде!

Посмотрите пример, как должна быть заполнена декларация по налогу на имущество за 2016 год. Новые изменения мы учли в расчете налоговой базы. Проверьте, подавать ли декларацию, если остаточная стоимость имущества равна нулю?

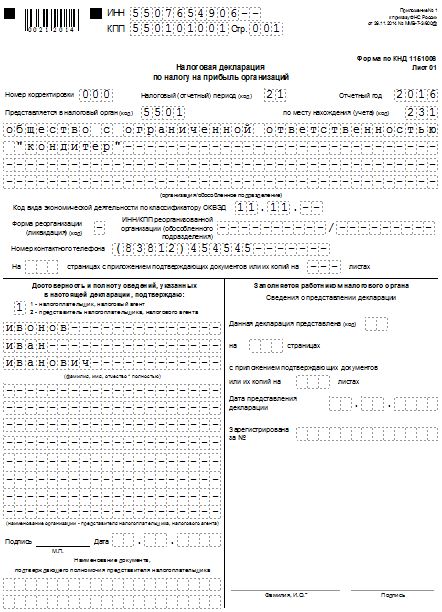

Как заполнить декларацию по налогу на имущество за 2016 год?Декларация по налогу на имущество за 2016 год включает в себя титульный лист и 3 раздела. Сдавать надо все разделы независимо от того заполняете Вы его или нет. При отсутствии данных проставляйте прочерки в ячейках.

Титульный лист включает сведения об организации и подаваемой декларации.

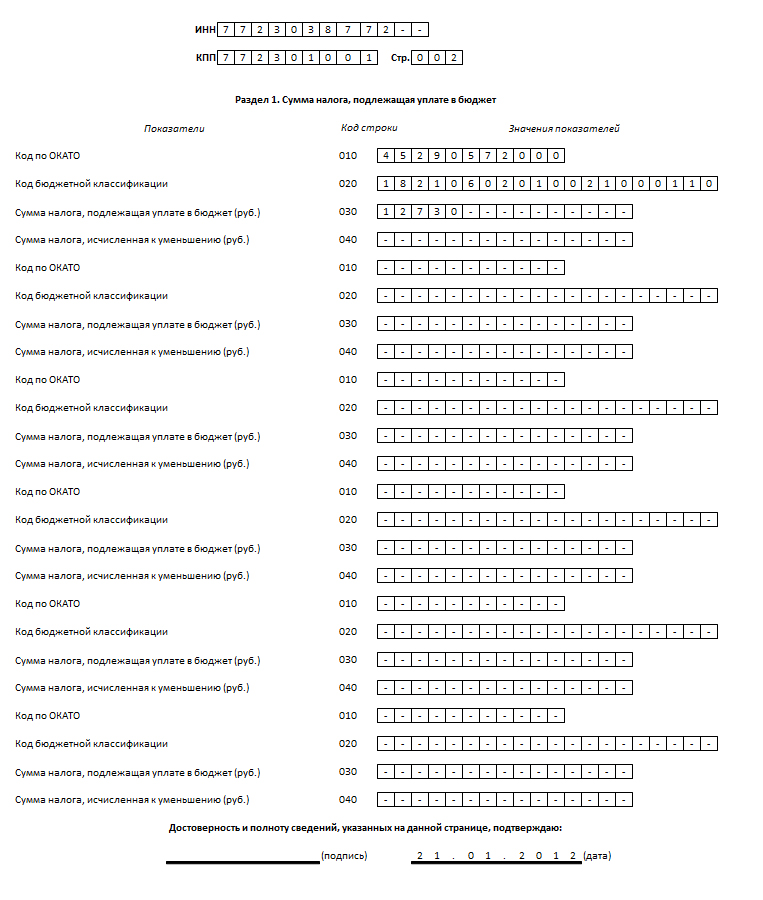

В 1 разделе Вы показываете сумму налога на имущество для уплаты в бюджет.

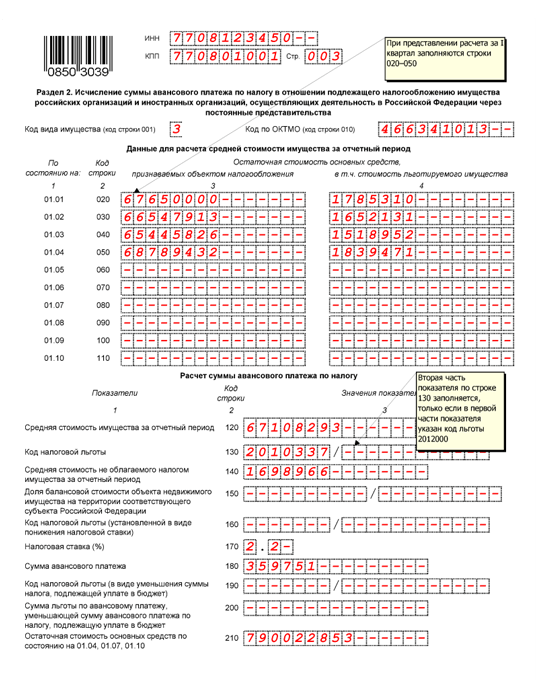

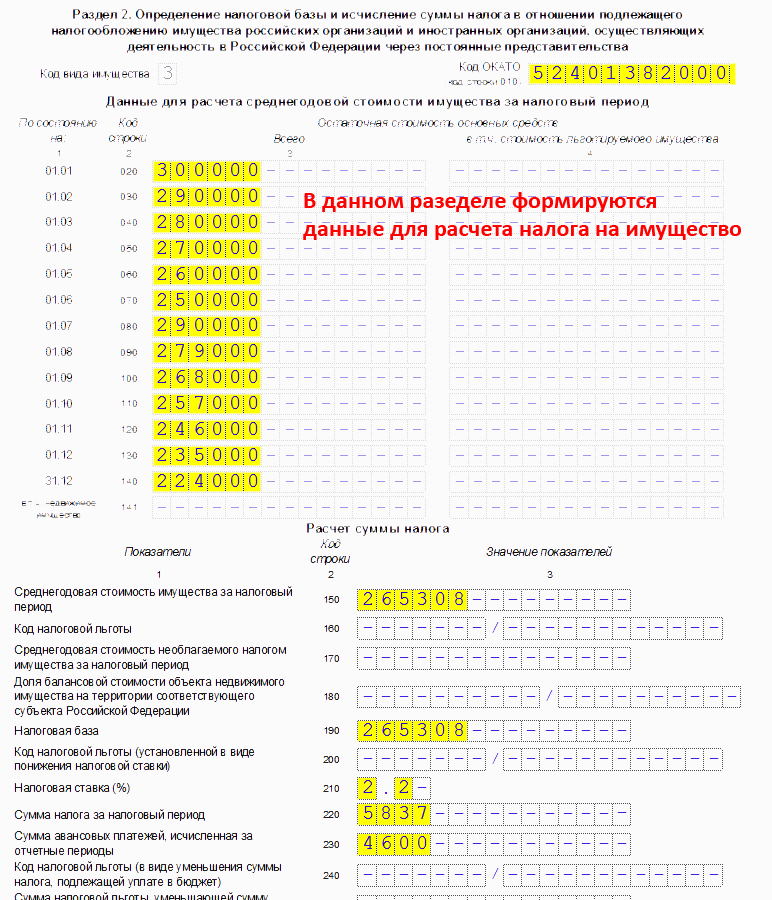

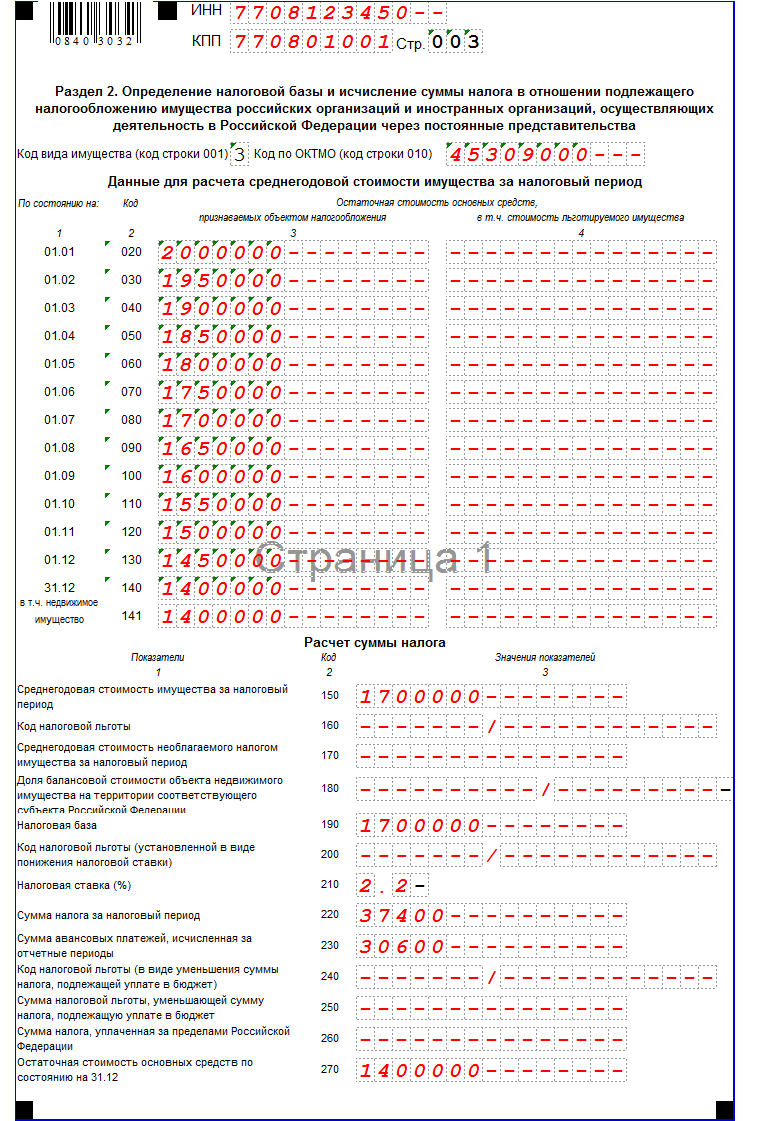

Декларация по налогу на имущество за 2016 год: заполняем 2 раздел.Во 2 разделе декларации по налогу на имущество заполняем расчет налога по балансовой стоимости. Всего разделов 2 может быть несколько листов. Например, здания имеют разные ОКТМО, тогда по каждому ОКТМО заполняем отдельный лист раздела 2 или у части имущества пониженная ставка налога, тогда также заполняем отдельный лист.

В строке 270 указываем остаточную стоимость всего имущества фирмы, в том числе объекты, облагаемые исходя из кадастровой стоимости, объекты на балансе обособленных подразделений, и объекты включенные в 1 или 2 амортизационную группу. В строке 270 раздела Вы не указываете только землю.

Как бухгалтеру работать по новым правилам? С 2017 года вступает в силу рекордное количество поправок. В журнале «Российский налоговый курьер» мы опубликуем большую таблицу изменений и советы экспертов, как выгодно применять нововведения на практике. При подписке на журнал в подарок вы получите доступ к онлайн-сервисам и нормативно-правовой базе. Подробнее о выгоде подписки здесь>>>

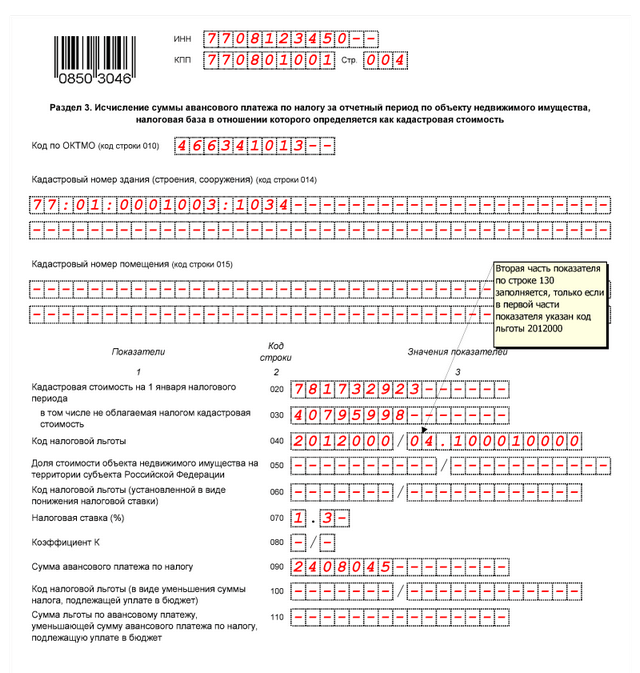

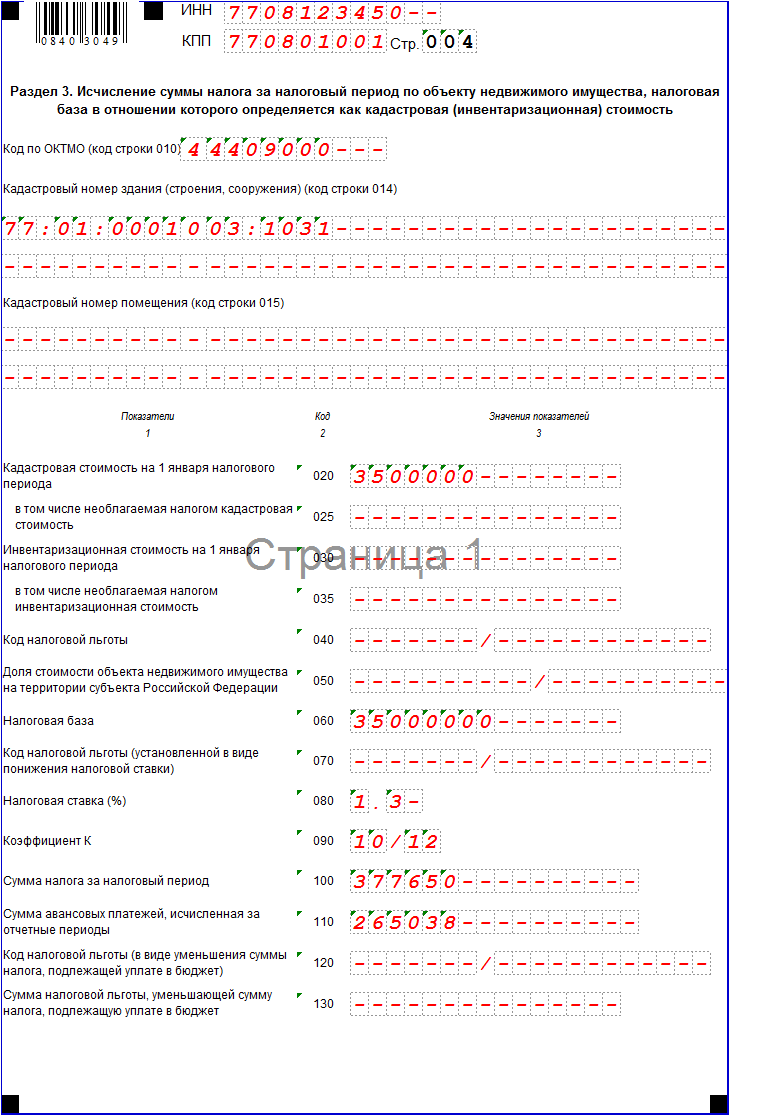

Декларация по налогу на имущество за 2016 год: заполняем 3 разделВ 3 разделе декларации за 2016 год заполняем расчет налога по кадастровой стоимости (если у Вас есть такие объекты). При этом по каждому объекту заполняется отдельный лист. Т.е. сколько объектов – столько и разделов 3 нужно заполнить.

Если объект недвижимости принадлежал фирме менее отчетного периода, то в строке 080 раздела 3 проставьте коэффициент, который определяется как число полных месяцев к 3.

Важно! Месяц берется в расчет, если право собственности зарегистрировано до 15 числа месяца. Если после — не берем. При прекращении права собственности правило действует наоборот.

Эти советы Вам точно пригодятся: Декларация по налогу на имущество за 2016 год: правила сдачи отчетаВсе фирмы, владеющие движимым и недвижимым имуществом обязаны сдавать декларацию по налогу на имущество. Даже если остаточная стоимость равна нулю – Вы обязаны показать этот объект в декларации, так как на счете 01 числится основное средство. Если фирма не имеет облагаемого налогом имущества, то сдавать нулевую декларацию обязанности нет. Например, если в собственности компании только земельный участок – ничего не сдавайте.

Не зависимо от того, как Ваша фирма определяет налоговую базу срок сдачи декларации по налогу на имущество за 2016 год – 30 марта 2017 года. Сам бланк и порядок заполнения остались прежними. Сдать отчет можно как в бумажном виде – лично или по почте, так и в электронном. Если численность компании свыше 100 человек, то сдавать можно только электронно.

ВНИМАНИЕ! Если имущество находится отдельно от головной фирмы и от обособленных подразделений – то декларацию подаем по месту нахождения имущества.

Что грозит за опоздание с подачей декларации по налогу на имущество за 2016 год?Не успеете со сдачей декларации до 30 марта 2017 года – оштрафуют минимум на 1000 руб, если и сумму налога по этой декларации не перечислили в бюджет, то от 5 до 30 процентов от неуплаченной суммы.

Это касается только декларации по налогу на имущество за год. при несвоевременной сдаче расчетов за отчетные периоды штраф будет 200 руб, так же руководитель может понести ответственность по КоАП РФ от 300 до 500 руб.

Пример расчета налога на имущество за 2016 год.1. Ставка налога 2,2%. За первый квартал уплачен авансовый платеж в размере 10 600 руб, за полугодие 10 200 руб, за девять месяцев 9800 руб.

Остаточная стоимость объектов на счете 01 составила:

Для расчета налога на имущество за год определим среднегодовую стоимость:

(2000 000+1950 000+1900 000+1850 000+1800 000+1750 000+1700 000+1650 000+1600 000+1550 000+1500 000+1450 000+1400 000)/13=22100000/13=1 700 000 руб

Налог на имущество за 2016 год:

1 700 000 * 2,2% = 37 400

Таким образом, к уплате за 2016 год:

37 400 – 10 600 – 10 200 – 9800 = 6800 руб

2. Компания приобрела здание в январе 2016 года, право собственности зарегистрировано 12 марта 2016 года. С 1 января 2016 года кадастровая стоимость объекта установлена 35 000 000 руб, налоговая ставка 1,3%. Налоговая база – кадастровая стоимость.

Формула для расчета налоговой базы исходя из кадастровой стоимости:Авансовый платеж=(Кадастровая стоимость на 01.01 налогового периода*ставка налога)/4

Компания владеет зданием в 2016 году с марта по декабрь, т.е. 10 месяцев. Корректирующие коэффициенты будут такие:

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Уже с нового года предприниматели должны будут подавать измененную отчетность в соответствующие органы. Не мудрено, что уже сейчас многие бизнесмены стараются узнать актуальные сроки и утвержденные формы отчетности за 1 квартал 2017 года. чтобы не подвергать свою фирму ненужным штрафным санкциям. Также стоит заметить, что уже с 2017 года все платежи по страховым взносам будет курировать налоговая служба.

Нововведения, которые касаются отчетности крупных предприятий и ИП вступят в силу уже с 2017 года. Предприниматели должны будут использовать новые бланки отчетности, в частности по страховым взносам.

Еще в октябре 2016 года представители ФНС окончательно утвердили форму документа для отчетности. Скажем больше, отныне все платежи по страховым взносам переходят к органам налоговой инспекции.

Исключением являются платежи по травматизму, которые так и остаются в ФСС в 2017 году. Такое решение было принято для того, чтобы сбор необходимых платежей лучше и серьезнее контролировался.

В сентябре 2016 года была проведена оптимизация формы отчетности 4-ФСС — ею будут пользоваться уже в 1 квартале 2017 года. Отметим, что такой отчет можно заполнить вручную (если численность работников не превышает 25 человек) и в электронном варианте (если численность работников больше 25 человек). При этом сроки подачи этих документов будут разные.

Ко всему прочему уже в феврале-марте 2017 года все предприниматели должны предоставить отчет в ПФР. Напомним, что с 1 апреля текущего года внедрили отчетность в рамках СЗВ-М, которая будет использоваться и в будущем 2017 году. К слову, эти бланки необходимо сдавать в соответствующие органы ежемесячно.

Не стоит забывать, что по итогам прошлого года бизнесмены должны предоставить отчет по форме РСВ-1. Если представители ПФР сделают запрос, то придется заполнять еще и форму СЗВ-К. В том случае, когда работник уходит на пенсию, организация должна заполнить бланк СПВ-2 и направить его в нужную инстанцию.

Без ошибок: сроки подачи отчетов за 1 квартал 2017 года

В таблицах, которые вы найдете ниже, показаны актуальные сроки подачи отчетов о деятельности предприятия за 1 квартал 2017 года.

В январе все крупные и малые предприятия должна сдать следующие формы: ССЧ, СЗВ-М (за декабрь), ЕНВД, НДС (октябрь-декабрь), отчет по водному налогу, расчеты 4-ФСС, упрощенную декларацию.

Крайний срок в январе

Тип отчетности

Кто предоставляет

10.01.2017

СЗВ-М (за декабрь)

Страхователи

20.01.2017

ССЧ

Предприятия, ИП, принявшие в штат новых сотрудников

201.01.2017

Расчет 4-ФСС (на бумаге)

Организации с численностью работников меньше 25 человек

20.01.2017

Информация по водному налогу (за октябрь-декабрь)

Компании, использующие такие объекты

20.01.2017

Упрощенная годовая декларация

Юридические лица, которые не вели деятельность в отчетном периоде

20.01.2017

Декларация по ЕНВД (за октябрь-декабрь)

Организации, которые используют ЕНВД

25.01.2017

Расчет 4-ФСС (электронный вариант)

Организации с численностью работников больше 25 человек

25.01.2017

Декларация НДС (за октябрь-декабрь)

Налоговые агенты и плательщики НДС

С приходом февраля, все компании должны подавать следующий пакет отчетности: РСВ-1, данные по налогу на прибыль, сведения персонифицированного учета, СЗВ-М за январь. Ко всему прочему придется сдать отчеты по земельному налогу и налогу на транспорт.

Крайний срок в феврале

Тип отчетности

Кто предоставляет

01.02.2017

Данные по земельному налогу

Юридические лица, во владении которых находятся земельные участки

01.02.2017

Декларация по транспортному налогу

Юридические лица, во владении которых находятся транспортные средства.

15.02.2017

СЗВ-М (за январь)

Страхователи

15.02.2017

Сведения в рамках РСВ-1 ПФР (бумажная форма); годовой отчет в случае индивидуального учета (бумажный бланк)

Страхователи с численностью меньше 25 работников

20.02.2017

Сведения в рамках РСВ-1 ПФР (электронный вариант); сведения индивидуального учета (электронный бланк)

Страхователи с численностью работников больше 25 человек

28.02.2017

Данные по налогу на прибыль (за январь)

Юридические лица с общей суммой дохода за январь больше 15 млн. рублей.

В марте 2017 года завершается отчетность за 1 квартал и предприниматели должны предоставить следующие отчеты: СЗВ-М (февраль), расчет налога на прибыль, налог на имущество организаций, годовую отчетность в рамках бухгалтерского учета, данные о невозможности осуществить удержание НДФЛ.

Крайний срок в марте

Тип отчетности

Кто предоставляет

01.03.2017

Сведения о невозможности осуществить удержание НДФЛ

Все организации, которые являются налоговыми агентами

15.03.2017

СЗВ-М (за февраль)

Страхователи

28.03.2017

Расчет налога на прибыль (декларация за предыдущий год)

Юридические лица с квартальным доходом меньше 15 млн. рублей

28.03.2017

Расчет налога на прибыль

Юридические лица с квартальным доходом больше 15 млн. рублей

30.03.2017

Годовая декларация с данными имущественного налога.

Фирмы, во владении которых находится различное имущество

31.03.2017

Годовая бухгалтерская отчетность

Те организации, которые в условиях действующего законодательства должны вести бухгалтерский учет.

Отметим, что предприниматели, которые используют упрощенную систему налогообложения, также должны подавать за 1 квартал 2017 года. Основные документы для компаний, это:

Статья написана специально для сайта “2017 год Петуха”: http://god2017.com

Декларацию по налогу на имущество сдают в ИФНС все плательщики налога на имущество, т.е. все организации, у которых имеется объект налогообложения. облагаемый по балансовой или по кадастровой стоимости (п. 1 ст. 373, п. 1 ст. 386 НК РФ).

Рассмотрим порядок заполнения и сдачи расчета по авансовому платежу по налогу на имущество за 9 месяцев 2016 года.

В какой срок сдать расчет по авансовому платежу по налогу на имуществоКомпании, которые имеют движимое и недвижимое имущество, обязаны не позднее 30 календарных дней с даты окончания квартала подать в инспекцию налоговый расчет по авансовому платежу по налогу на имущество (п. 2 ст. 386 НК РФ).

Срок сдачи расчета по авансовому платежу по налогу на имущество за 9 месяцев 2016 года — до 30 октября. Но так как этот день выпадает на воскресенье, то срок представления расчета переносится на 31 октября.

Форма расчета и порядок ее заполнения утверждены приказом ФНС России от 24.11.11 № ММВ-7-11/895.

Отчетные периодыОтчетные периоды могут быть разные. Отчетные периоды зависят от того, как организация считаете налог. Если по средней стоимости имущества, то периодами будут первый квартал, полугодие и девять месяцев. Получается, срок сдачи декларации по налогу на имущество за 9 месяцев 2016 года истекает по итогам 9-ти месяцев 2016 года.

Для компаний, которые исчисляют налог из кадастровой стоимости имущества, периодами считаются первый квартал, второй квартал и третий квартал (п. 2 ст. 379 НК РФ). При этом, регионам кодекс разрешает не устанавливать отчетные периоды (п. 3 ст. 379 НК РФ). Поэтому, если компания находится в регионе, который воспользовался данной нормой и не установил периоды, то сдавать декларацию нужно только за год.

Если остаточная стоимость ОС равна нулюСдавать расчеты авансовых платежей по налогу на имущество компания должна даже, если остаточная стоимость основных средств равна нулю.

Налоговый кодекс не делает никаких исключений для таких случаев.

Просто по полностью самортизированным объектам налоговая база и сумма налога, которые нужно указывать в расчетах, будут равны нулю. Тем не менее, организация обязана подать расчет, если на ее счете 01 числится хотя бы одно основное средство (письмо ФНС России от 08.02.10 № 3-3-05/128).

А вот срок сдачи расчета по авансовому платежу по налогу на имущество за 9 месяцев 2016 года для нулевого отчета такой же, как для обычного, — до 31 октября 2016 года.

Нулевой расчет по авансовому платежу по налогу на имущество при отсутствии облагаемого имуществаЕсли у организации нет облагаемого налогом имущества, то она не признается плательщиком налога на имущество и не должна сдавать декларацию (Письмо Минфина от 28.02.2013 N 03-02-08/5904.

Таким образом, не нужно подавать расчет, если на балансе отражено только имущество, которое не признается объектом налогообложения на основании подпунктов 1—7 пункта 4 статьи 374 НК РФ

Например, если компания имеет лишь земельные участки и другого имущества у нее нет.

Куда сдавать расчет по авансовому платежу по налогу на имущество за 9 месяцев 2016 годаКомпании должны сдавать расчет по авансовым платежам налога на имущество в инспекции:

- по месту своего учета. Это касается движимого имущества и недвижимого, которое находится по месту регистрации компании;

- по месту нахождения каждого обособленного подразделения. Если подразделение имеет свой баланс и имущество числится на нем;

- по месту нахождения недвижимого имущества, если оно расположено отдельно от головной организации и обособленных подразделений.

В каком виде сдавать расчет по авансовому платежу по налогу на имуществоРасчет по авансовому платежу по налогу на имущество компания вправе направить в инспекцию разными способами:

- на бумаге непосредственно в инспекцию. Тогда расчет составляется в двух экземплярах, чтобы проставить на одном отметку о принятии. Сдать можно лично или через представителя по доверенности. Иногда в инспекции компанию могут попросить приложить файл расчета в электронном виде на дискете или флешке;

- на бумаге по почте. Он направляется ценным письмом с описью вложения;

- в электронной форме по телекоммуникационным каналам связи.

В электронном виде расчет обязаны сдать компании, чья среднесписочная численность превышает 100 человек (п.3 ст. 80 НК РФ).

Независимо от способа сдачи и численности сотрудников, срок сдачи декларации по налогу на имущество за 3 квартал 2016 не меняется.

Ответственность за не сданный расчетЗа нарушение срока сдачи расчета по авансовому платежу по налогу на имущество за 9 месяцев 2016 года или его неподачу компанию оштрафуют на 200 рублей как за не представленный документ (п. 1 ст. 126 НК РФ).

Причем не имеет значения, что налог может быть уплачен до подачи расчета.

Кроме того, на руководителя может быть наложен штраф в размере от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

А вот по статье 119 НК РФ компанию не оштрафуют, так как расчет авансовых платежей не является налоговой декларацией (п. 1 ст. 80 НК РФ).

Ставки налога на имуществоМаксимальные ставки налога на имущество определены в Налоговом кодексе.

На 2016 год установлены следующие максимальные ставки:

1) 2,2 процента – по всему имуществу, которое не указано далее;

2) 2 процента – по недвижимости, с которой налог считают исходя из кадастровой стоимости в Москве (фактически в 2016 году в Москве действует ставка 1,3%, причем по некоторым объектам недвижимости эта ставка применяется с коэффициентом 0,1. Об этом сказано в ст. 2 и 3 Закона г. Москвы от 5 ноября 2003 г. № 64);

3) 2 процента – по недвижимости, с которой налог считают исходя из кадастровой стоимости для всех субъектов РФ, кроме Москвы;

4) 1,3 процента – по железнодорожным путям общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружениям, которые являются неотъемлемой частью перечисленных объектов;

5) 0 процентов – по объектам недвижимости магистральных газопроводов и сооружений, являющихся их неотъемлемой технологической частью, объектам газодобычи, производства и хранения гелия, для которых одновременно выполняются следующие условия:

объекты впервые введены в эксплуатацию в налоговые периоды начиная с 1 января 2015 года;

объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области;

объекты принадлежат на праве собственности организациям – собственникам объектов Единой системы газоснабжения или организациям, в которых участвуют собственники объектов Единой системы газоснабжения.

Региональные власти с учетом указанных ограничений определяют налоговые ставки, по которым нужно считать и платить налог на имущество в том или ином субъекте РФ. Причем в регионах могут установить несколько разных ставок для разных категорий организаций и имущества. В любом случае региональные ставки не могут превышать предельные значения, установленные на федеральном уровне. А какие ставки применять, если власти субъекта РФ не определили их? В этом случае налог рассчитывайте по максимальным ставкам.

Организации, у которых в разных регионах есть обособленные подразделения с отдельным балансом или территориально отдаленные объекты недвижимости, при расчете налога на имущество должны применять ставки, установленные в соответствующих регионах.

Все это следует из пунктов 1 и 2 статьи 372, статей 380, 384 и 385 Налогового кодекса РФ.

Разделы расчета по авансовому платежу по налогу на имуществоАвансовый расчет включает в себя:

- разд. 1, предназначенный для отражения суммы налога, подлежащей уплате в бюджет;

- разд. 2, предназначенный для расчета налога исходя из балансовой стоимости;

- разд. 3, предназначенный для расчета налога исходя из кадастровой стоимости.

В ИФНС надо сдать все листы авансового расчета, даже если у вас нет объектов, которые должны отражаться в разд. 2 или 3.

Порядок заполнения расчета по авансовому платежу по налогу на имуществоСначала надо заполнить титульный лист, в котором следует указать данные об организации и подаваемой декларации.

Потом заполняется разд. 3, разд. 2 и в конце - разд. 1.

Раздел 3 расчета по авансовому платежу по налогу на имуществоРаздел 3 декларации заполняется по каждому объекту недвижимости, налог по которому исчисляется исходя из кадастровой стоимости (Письмо ФНС от 16.10.2014 N БС-4-11/21488).

Соответственно, надо заполнить столько разд. 3, сколько у Организации таких объектов недвижимости.

Если недвижимости, облагаемой исходя из кадастровой стоимости, у Организации нет, то в разд. 3 проставляются прочерки во всех полях, кроме ИНН, КПП, Стр. (п. 2.4 Порядка заполнения декларации).

Если недвижимость принадлежала организации не в течение всего отчетного периода, то в строке 080 укажите коэффициент, определяемый как отношение числа полных месяцев, в течение которых объект был в собственности, к трем (числу месяцев в отчетном периоде). При этом за полный принимается месяц, в котором (п. 5 ст. 382 НК РФ):

- зарегистрировано право собственности на объект, если это произошло до 15-го числа месяца включительно. Если же право собственности на объект зарегистрировано после 15-го числа, то этот месяц при расчете налога не учитывается;

- зарегистрировано прекращение права собственности на объект, если это произошло после 15-го числа месяца. Если же прекращение права собственности на объект зарегистрировано до 15-го числа включительно, то этот месяц при расчете налога не учитывается.

Показатель строки 080 приводится в виде правильной простой дроби. Она может иметь значение 1/3 или 2/3.

Если компания весь квартал владела имуществом, заполнять строку 080 с коэффициентом 3/3 не нужно.

Ведь сумма авансового платежа в этом случае корректировке не подлежит. В строке 080 в этом случае ставятся прочерки.

Например, если право собственности на недвижимость зарегистрировано 15 августа 2016 года, то в 3 квартале вы владели имуществом восемь месяцев.

В строке 080 разд. 3 расчета за 3 квартал сделайте запись 2/3 (п. 5 ст. 382 НК РФ, пп. 7 п. 6.2 Порядка заполнения расчета по авансовому платежу).

Раздел 2 расчета по авансовому платежу по налогу на имуществоРазделов 2 в декларации может быть несколько.

Например, в случае, когда у Организации на территории, подконтрольной одной ИФНС, два здания с разными кодами ОКТМО, нужно заполнить два разд. 2.

Если к тому же в отношении части имущества установлена пониженная ставка налога, то следует заполнить еще один разд. 2.

В строке 270 разд. 2 указывается остаточная стоимость всех основных средств организации, кроме земельных участков, в том числе:

- ОС, включенных в первую или во вторую амортизационную группу (Письмо ФНС от 07.08.2015 N БС-4-11/13906@);

- объектов, облагаемых исходя из кадастровой стоимости;

- имущества, числящегося на балансе ОП.

При этом если Организация отчитывается по месту нахождения и организации, и ОП, то в обеих декларациях показатель строки 270 разд. 2 будет одним и тем же (Письмо ФНС от 08.05.2014 N БС-4-11/8871).

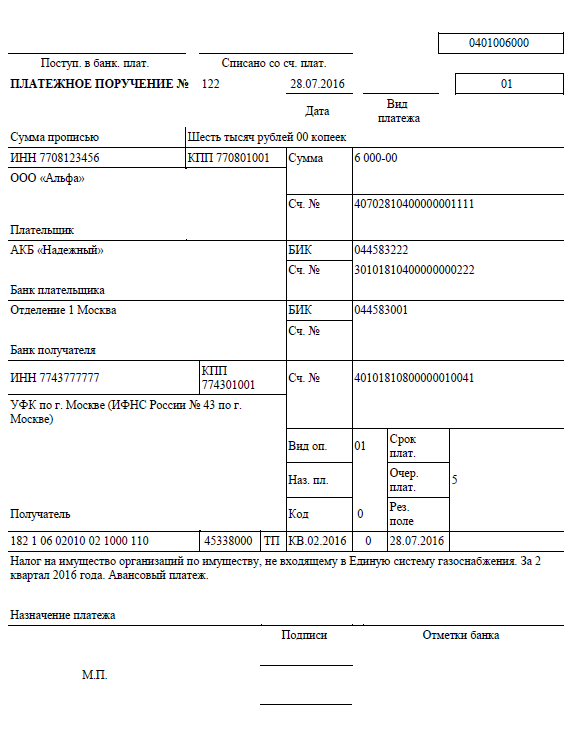

Раздел 1 расчета по авансовому платежу по налогу на имуществоВ разд. 1 расчета для отражения суммы авансового платежа к уплате по соответствующему коду ОКТМО предусмотрено семь блоков строк 010 - 030, в которых указываются:

- в строке 010 - код ОКТМО, по которому подлежит уплате сумма авансового платежа;

- в строке 020 - КБК 182 1 06 02010 02 1000 110;

- в строке 030 - сумма к уплате.

Если вы по одному коду ОКТМО рассчитываете налог на имущество, исходя как из балансовой, так и из кадастровой стоимости, то в строке 030 разд. 1 укажите общую сумму к уплате. Она складывается из двух сумм (п. 4.2 Порядка заполнения расчета по авансовому платежу, Письмо ФНС от 08.05.2014 N БС-4-11/8876):

- суммы авансового платежа, исчисленного исходя из балансовой стоимости имущества с таким же кодом ОКТМО;

- суммы авансового платежа, исчисленного исходя из кадастровой стоимости имущества с таким же кодом ОКТМО.

Отражение начисления и уплаты налога на имущество в бухгалтерском и налоговом учетеВ бухгалтерском учете налог на имущество, исчисленный как исходя из балансовой, так и исходя из кадастровой стоимости, и авансовые платежи по нему начисляются проводками:

Уплачен налог на имущество организаций

Для целей налога на прибыль налог на имущество и авансовые платежи по нему учитываются в расходах на дату начисления, независимо от даты уплаты в бюджет (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ, Письмо Минфина от 21.09.2015 N 03-03-06/53920).

В декларации по налогу на прибыль налог на имущество и авансовые платежи по нему отражаются по строке 041 Приложения N 2 к Листу 02 нарастающим итогом в общей сумме начисленных в отчетном (налоговом) периоде налогов и сборов (п. 7.1 Порядка заполнения декларации).

Расчет налоговой базы и налога по «кадастровой» стоимостиДля расчета налоговой базы по «кадастровому» имуществу, компания должна знать ее стоимость.

Сведения о кадастровой стоимости можно взять из государственного кадастра недвижимости (ст. 7 Федерального закона от 24.07.2007 № 221-ФЗ).

Узнать стоимость конкретного актива компания может на сайте Росреестра.

При расчете налога по «кадастровой» стоимости имущества, компания может использовать формулу для расчета (п. 1, 2 и 4 ст. 382 НК РФ):

Авансовый платеж по налогу = Кадастровая стоимость имущества на 1 января налогового периода х ставка налога / 4

Если не определена кадастровая стоимость помещения, принадлежащего организации, но определена кадастровая стоимость здания, в котором оно находится, - стоимость этого помещения, определяется по формуле (п. 6 ст. 378.2 НК РФ):

Налоговая база по помещению, кадастровая стоимость которого не определена = Кадастровая стоимость здания (по состоянию на 1 января текущего года), в котором находится помещение/Общая площадь здания Х Площадь помещения

При этом важно, когда организация стала собственником. Именно он платит налог на имущество с кадастровой стоимости (подп. 3 п. 12 ст. 378.2 НК РФ).

До регистрации перехода права собственности платить налог по кадастровой стоимости должен прежний владелец объекта.

А новый собственник, рассчитывая налог в 2016 году, должен учитывать так называемый коэффициент владения (п. 5 ст. 382 НК РФ).

Если право собственности на объект недвижимости возникло или прекратилось в течение отчетного периода (I, II или III квартала), то сумма авансового платежа, подлежащего уплате по такому объекту за отчетный период, рассчитывается с учетом количества полных месяцев, в течение которых вы владели им в отчетном периоде.

При этом за полный принимается месяц, в котором (п. 5 ст. 382 НК РФ):

- зарегистрировано право собственности на объект, если это произошло до 15-го числа соответствующего месяца включительно. Если же право собственности на объект зарегистрировано после 15-го числа, то этот месяц при расчете авансового платежа по налогу не учитывается;

- зарегистрировано прекращение права собственности на объект, если это произошло после 15-го числа соответствующего месяца. Если же прекращение права собственности на объект зарегистрировано до 15-го числа включительно, то этот месяц при расчете авансового платежа по налогу не учитывается.

Тогда сумма авансового платежа за неполный отчетный период рассчитывается по формуле:

Авансовый платеж по налогу = (Кадастровая стоимость имущества на 1 января налогового периода х ставка налога) / 4 х (Количество полных месяцев владения недвижимости в отчетном периоде/3)

Расчет налоговой базы и налога исходя из среднегодовой стоимости имуществаНалоговая база по остальному имуществу рассчитывается исходя из его среднегодовой стоимости (п.4 ст. 376 НК РФ).

Сначала рассчитывается остаточная стоимость имущества:

Остаточная стоимость = первоначальная стоимость – начисленная амортизация;

Остаточная стоимость определяется по данным бухучета и равна первоначальной стоимости ОС (дебетовое сальдо счетов 01 "Основные средства", 03 "Доходные вложения в материальные ценности") за вычетом начисленной амортизации (кредитовое сальдо счета 02 "Амортизация основных средств") (п. 3 ст. 375 НК РФ).

Чтобы рассчитать авансовый платеж за 3 квартал 2016 года по имуществу нужно определить среднюю стоимость (п.4 ст. 382, п.1. п.2 ст. 383 НК РФ):

Средняя стоимость Имущества = (ост.стоимость на начало налогового периода + ост.стоимость на начало каждого месяца + ост.стоимость на начало первого месяца за отчетным)/(количество месяцев в отчетном периоде (3,6,или 9) + 1);

Авансовый платеж по налогу = средняя стоимость имущества х налоговая ставка / 4

Пример. Расчет средней и среднегодовой стоимости имущества, авансовых платежей и налога на имущество за 2016 год

Остаточная стоимость ОС:

- на 01.01.2016 - 1 500 000 руб.;

- на 01.02.2016 - 1 450 000 руб.;

- на 01.03.2016 - 1 400 000 руб.;

- на 01.04.2016 - 1 350 000 руб.;

- на 01.05.2016 - 1 300 000 руб.;

- на 01.06.2016 - 1 250 000 руб.;

- на 01.07.2016 - 1 200 000 руб.;

- на 01.08.2016 - 1 150 000 руб.;

- на 01.09.2016 - 1 100 000 руб.;

- на 01.10.2016 - 1 050 000 руб.;

- на 01.11.2016 - 1 000 000 руб.;

- на 01.12.2016 - 950 000 руб.;

- на 31.12.2017 - 900 000 руб.

Ставка налога на имущество в субъекте РФ составляет 2,2%.

1. Расчет авансового платежа за I квартал.

Средняя стоимость имущества - 1 425 000 руб. ((1 500 000 руб. + 1 450 000 руб. + 1 400 000 руб. + 1 350 000 руб.) / 4).

Авансовый платеж за I квартал - 7838 руб. (1 425 000 руб. x 2,2% / 4).

2. Расчет авансового платежа за полугодие.

Средняя стоимость имущества - 1 350 000 руб. ((1 500 000 руб. + 1 450 000 руб. + 1 400 000 руб. + 1 350 000 руб. + 1 300 000 руб. + 1 250 000 руб. + 1 200 000 руб.) / 7).

Авансовый платеж за полугодие - 7425 руб. (1 350 000 руб. x 2,2% / 4).

3. Расчет авансового платежа за 9 месяцев.

Средняя стоимость имущества - 1 275 000 руб. ((1 500 000 руб. + 1 450 000 руб. + 1 400 000 руб. + 1 350 000 руб. + 1 300 000 руб. + 1 250 000 руб. + 1 200 000 руб. + 1 150 000 руб. + 1 100 000 руб. + 1 050 000 руб.) / 10).

Авансовый платеж за 9 месяцев - 7013 руб. (1 275 000 руб. x 2,2% / 4).

4. Расчет налога на имущество за год.

Среднегодовая стоимость имущества - 1 200 000 руб. ((1 500 000 руб. + 1 450 000 руб. + 1 400 000 руб. + 1 350 000 руб. + 1 300 000 руб. + 1 250 000 руб. + 1 200 000 руб. + 1 150 000 руб. + 1 100 000 руб. + 1 050 000 руб. + 1 000 000 руб. + 950 000 руб. + 900 000 руб.) / 13).

Налог на имущество за год - 26 400 руб. (1 200 000 руб. x 2,2%).

Налог, подлежащий уплате за год, - 4124 руб. (26 400 руб. - 7838 руб. - 7425 руб. - 7013 руб.).

Тогда раздел 2 следует заполнить следующим образом:

В этом разделе отражается остаточная стоимость основных средств по состоянию на первое число каждого месяца года по строкам 020 - 110

По каждой из этих строк в графе 3 показывается остаточная стоимость основных средств, признаваемых объектом налогообложения, а в графе 4 - стоимость льготируемого имущества. Поскольку льгот у компании нет, графа 4 останется пустой.

Средняя стоимость имущества за отчетный период показывается по строке 120.

Строки 130, 140 и 150 предусмотрены для отражения в них кода налоговой льготы, среднегодовой стоимости не облагаемого налогом имущества и доли балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ. Поскольку у организации в нашем примере нет льготируемого имущества и вся принадлежащая ей недвижимость расположена на территории одного субъекта РФ, строки 130, 140, 150 остаются пустыми.

Строка 160 предусмотрена для кода налоговой льготы, установленной в виде пониженной налоговой ставки. В нашем случае она останется пустой, поскольку компания льготные ставки не использует.

По строке 170 указывается ставка налога - 2,2%.

Сумма авансового платежа за отчетный период отражается в строке 180.

По строкам 190, 200 показываются код и сумма налоговой льготы, уменьшающей сумму налога, подлежащую уплате в бюджет.

Поскольку у организации нет льгот эти строки останутся пустыми.

По строке 210 отражается остаточная стоимость основных средств по состоянию на 01.10 отчетного периода.

Пример. Расчет налога на имущество по объекту недвижимости, принятому на баланс 31 декабря 2015 года.

В декабре 2015 года организация приобрела здание для размещения офисов в Москве. Объект был принят на баланс 31 декабря. По данным бухучета остаточная стоимость здания на эту дату составляет 17 000 000 руб. Налоговая ставка – 2,2 процента.

С 1 января 2016 года в отношении этого объекта установлена кадастровая стоимость 40 000 000 руб. Налоговая ставка – 1,3 процента.

Свидетельство о праве собственности на здание организация получила 18 марта 2016 года.

С 2016 года налоговая база по этому объекту – кадастровая стоимость.

Бухгалтер организации должен рассчитать налог на имущество следующим образом:

Средняя стоимость имущества равна:

17 000 000 руб. (12 + 1) = 1 307 692 руб.

Сумма налога за 2015 год:

1 307 692 руб. × 2,2% = 28 769 руб.

Организация является собственником объекта в течение 10 месяцев (март–декабрь). Величина корректирующего коэффициента для расчета налога на имущество (авансовых платежей) равна:

1/3 – за I квартал;

3/3 – за II квартал;

3/3 – за III квартал;

Сумма авансовых платежей равна:

40 000 000 руб. × 1,3% × 1/3. 4 = 43 333 руб. – за I квартал 2016 года;

40 000 000 руб. × 1,3% × 3/3. 4 = 130 000 руб. – за II квартал 2016 года;

40 000 000 руб. × 1,3% × 3/3. 4 = 130 000 руб. – за III квартал 2016 года.

Сумма налога на имущество к доплате по итогам 2016 года составит:

40 000 000 руб. × 1,3% × 10/12 – (43 333 руб. + 130 000 руб. + 130 000 руб.) = 130 000 руб.

Тогда раздел 3 следует заполнить следующим образом:

Этот раздел заполняется по объектам недвижимого имущества, налоговой базой в отношении которых признается кадастровая стоимость.

Обратите внимание, что в разделе показывается расчет налога по одному объекту недвижимости. Это следует из положений пп. 1 и 2 п. 6.2 Порядка заполнения декларации. То есть разд. 3 декларации будет столько, сколько у организации имеется объектов недвижимости, по которым налог считается исходя из кадастровой стоимости.

В рассматриваемом нами примере такой объект у организации один. Поэтому разд. 3 декларации тоже будет только один.

В строке 014 организация отразит кадастровый номер объекта недвижимости, а в строке 020 его кадастровую стоимость на 1 января 2016 г.

Строка 030 предусмотрена для отражения кадастровой стоимости, не облагаемой налогом. В нашем случае она останется пустой, так как налогом облагается вся кадастровая стоимость объекта недвижимости.

В строках 040 и 070 проставляются коды налоговых льгот. Так как у организации льгот нет, эти строки будут пустыми.

Строка 050 заполняется, когда объект недвижимости имеет фактическое место нахождения на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ (на континентальном шельфе РФ или в исключительной экономической зоне РФ) (пп. 4 п. 6.2 Порядка заполнения декларации). Так как все недвижимое имущество организации расположено на территории одного субъекта РФ, эта строка остается пустой.

По строке 070 показывается налоговая база. Она представляет собой разность значений строк 020 и 030 (пп. 5 п. 6.2 Порядка заполнения декларации).

Поскольку строка 030 у нас пустая, значение по строке 060 будет равно значению по строке 020, то есть 40 000 000 руб.

В строке 070 указывается налоговая ставка. В нашем случае это 1,3%.

В строке 080 указывается коэффициент К. В нашем случае это 1.

Сумма авансового платежа за отчетный период, отражается по строке 090.

Строки 100 и 110 останутся незаполненными, поскольку у организации нет льгот.

Рекомендуйте статью коллегам: