Категория: Бланки/Образцы

На какие пункты учетной политики налоговые инспекторы обращают внимание чаще всего? Мы проанализировали их и собрали в одной таблице. В ней вы найдете рекомендации, которые помогут составить безупречную учетную политику на 2014 год.

Отсутствие самых важных положений учетной политики инспекторы иногда трактуют как грубое нарушение правил учета. А за это в статье 120 Налогового кодекса РФ предусмотрен штраф в размере 10 000 руб. (30 000 руб. если нарушение заметят в нескольких налоговых периодах). За грубые нарушения учета предусмотрен штраф и для должностного лица – от 2000 до 3000 руб. (ст. 15.11 КоАП РФ ). Поэтому безопаснее проверить, зафиксированы ли у вас самые важные правила бухучета и расчета налога на прибыль.

Начать проверку стоит с пункта о бухгалтерской отчетности. С прошлого года компании не обязаны сдавать промежуточный баланс в налоговые инспекции. Поэтому многие организации убрали положение про ежеквартальную отчетность из учетной политики. Тем более в новом Федеральном законе от 6 декабря 2011 г. № 402-ФЗ до недавних пор не было требования составлять баланс и другие формы за квартал, полугодие и девять месяцев.

Между тем промежуточная отчетность может понадобиться хотя бы для того, чтобы распределять прибыль и определять дивиденды (ООО это могут делать каждый квартал). Да и банки часто запрашивают баланс, если компания обращается за кредитом.

В сентябре 2013 года чиновники переписали статью 13 Закона № 402-ФЗ. Теперь там четко сказано, что составлять квартальный баланс и иные формы обязательно, если этого требуют закон, договор, учредительные документы или собственник организации. Поэтому правило о промежуточной отчетности в учетную политику надо вернуть.

Какие пункты предусмотреть в учетной политике

Пункт учетной политики

Что надо отразить

Что будет, если этот пункт пропустить

Бухгалтерская учетная политика

Предусмотрите правило, что вы формируете промежуточную отчетность, когда того требуют закон, договор, учредительные документы или собственники организации. Также включите в учетную политику:

– перечень форм бухгалтерской отчетности (у малых предприятий есть выбор, как формировать бухотчетность; подробности – в статье Как можно упростить бухучет на малом предприятии ;

– критерии существенности для отражения показателей;

– детализацию показателей по статьям отчетов;

– содержание пояснений к бухгалтерскому балансу и отчету о прибылях и убытках

Инспекторы могут оштрафовать компанию за то, что бухотчетность сдана не в полном объеме. Например, малое предприятие составляет только баланс и отчет о финансовых результатах. Но в учетной политике об этом ни слова. Штраф – по 200 руб. за каждую несданную форму (п. 1 ст. 126 НК РФ ). Что касается промежуточной отчетности, то ее отсутствие не является нарушением. Но проще от такой отчетности не отказываться, ведь она может срочно потребоваться, к примеру, банку или учредителям. Тогда будете в спешке ее составлять

Формы первичных учетных документов

Типовые формы можно просто перечислить и указать реквизиты нормативного акта, которыми они утверждены. Образцы самостоятельно разработанных форм необходимо привести целиком в приложении к учетной политике. Подробности – в статье Готовые формулировки о первичке и счетах-фактурах для вашей учетной политики на 2014 год .

Инспекторы могут снять расходы и вычеты НДС, а также доначислить налоги. Объяснение у инспекторов такое – документы оформлены не по правилам

Право подписи первичных документов и счетов-фактур

Приведите список сотрудников, уполномоченных подписывать документы. Впоследствии его можно будет скорректировать отдельным приказом руководителя организации. Если не прописывать этот пункт в учетной политике, то передать полномочия можно посредством доверенности

Учет материально-производственных запасов, а также тары, готовой продукции и товаров

1. Выберите единицу учета МПЗ. Это может быть номенклатурный номер, партия, однородная группа и т. п.

2. Укажите, как происходит оценка поступающих МПЗ: по фактической себестоимости либо по учетным ценам.

3. Зафиксируйте метод оценки материалов, списываемых в производство:

– по себестоимости каждой единицы;

– по средней себестоимости;

– ФИФО

Претензии налоговых инспекторов маловероятны. Однако аудиторы могут признать отчетность компании недостоверной. Это возможно, если учет на соответствующих участках организация ведет, нарушая требования бухгалтерского законодательства. Например, в учетной политике не предусмотрен метод оценки МПЗ, списываемых в производство

Учет активов и обязательств, стоимость которых выражена в иностранной валюте

Необходимо прописать дату определения курсовой разницы:

– на дату совершения операции, а также на отчетную дату;

– на дату совершения операции, а также на отчетную дату и по мере изменения курсов иностранных валют

Претензии налоговых инспекторов маловероятны. Однако аудиторы могут признать отчетность компании недостоверной. Это возможно, если учет на соответствующих участках организация ведет, нарушая требования бухгалтерского законодательства. Например, в учетной политике не предусмотрен порядок признания коммерческих и управленческих расходов. Либо компания не прописала порядок оценки незавершенного производства

Доходы и расходы организации

1. Пропишите, как компания признает коммерческие (счет 44 ) и управленческие расходы (счет 26):

– полностью списывает в дебет счета 90 "Продажи" в конце каждого отчетного периода;

– распределяет между реализованной продукцией и остатками незавершенного производства.

2. Укажите порядок признания выручки от выполнения работ, оказания услуг и продажи продукции с длительным циклом изготовления (более 12 месяцев):

– постепенно по мере выполнения работ, услуг, производства изделий (если можно определить степень готовности);

– по окончании работ, услуг, производства изделий в целом.

3. Предусмотрите, как происходит оценка незавершенного производства:

– по нормативной (плановой) производственной себестоимости;

– по фактической производственной себестоимости;

– по прямым статьям затрат;

– по стоимости сырья, материалов, полуфабрикатов

Учет расчетов по налогу на прибыль

Малым предприятиям надо прописать, применяют они ПБУ 18/02 или нет. Также обязательно отразите в учетной политике, как компания определяет величину текущего налога на прибыль в отчете о финансовых результатах:

– на основе данных, сформированных в бухучете в соответствии с пунктами 20 и 21 ПБУ 18/02;

– на основе декларации по налогу на прибыль (показатель в строке 2410 отчета должен быть равен величине из строки 180 листа 02 декларации)

Создание фондов и резервов

1. Пропишите порядок создания резерва по сомнительным долгам. Важно написать, как организация формирует и как часто его уточняет (ежемесячно или ежеквартально). Данный резерв должны создавать все компании, в том числе представители малого бизнеса.

2. Зафиксируйте, как компания ведет учет оценочных обязательств (на оплату отпусков, на гарантийный ремонт и пр.). Такие обязательства формируют согласно ПБУ 8/2010. Конкретный порядок создания надо закрепить в учетной политике. Малые предприятия могут не формировать оценочные обязательства. Но только если малое предприятие не является эмитентом публично размещаемых ценных бумаг.

3. Укажите, создает ООО резервный фонд или нет (данный фонд не является обязательным). Акционерные общества, в отличие от ООО, создавать такой фонд обязаны

Претензии налоговых инспекторов маловероятны. Однако аудиторы могут признать отчетность компании недостоверной. Это возможно, если учет на соответствующих участках организация ведет, нарушая требования бухгалтерского законодательства. Например, компания не формирует резерв по сомнительным долгам

Учет основных средств

1. Укажите, как компания определяет срок полезного использования:

– по Классификации. утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1 ;

– самостоятельно (например, с учетом технической документации).

2. Зафиксируйте способ начисления амортизации:

– линейный;

– уменьшаемого остатка;

– списания стоимости по сумме чисел лет срока полезного использования;

– списания пропорционально объему продукции (работ).

3. Предусмотрите способ списания основных средств стоимостью не более 40 000 руб. за единицу:

– через амортизацию;

– единовременно, по мере отпуска в производство (передачи в эксплуатацию).

4. Укажите, проводит компания переоценку основных средств или нет. Если проводит, то обязательно нужно прописать метод переоценки (например, способ прямого пересчета)

Инспекторы могут доначислить налог на имущество, если остаточная стоимость основных средств в бухучете определена неправильно

Налоговая учетная политика

Метод амортизации основных средств

Обязательно отразите в учетной политике, каким способом компания амортизирует основные средства: линейным или нелинейным. Линейный метод можно применять по всем видам имущества. Нелинейный – только по объектам со сроком полезного использования до 20 лет включительно. Если компания применяет амортизационную премию или повышающие коэффициенты амортизации, это надо обязательно зафиксировать в учетной политике

ИФНС может пересчитать амортизацию основных средств и доначислить налог на прибыль, если докажет, что компания применяла метод амортизации, не предусмотренный в учетной политике

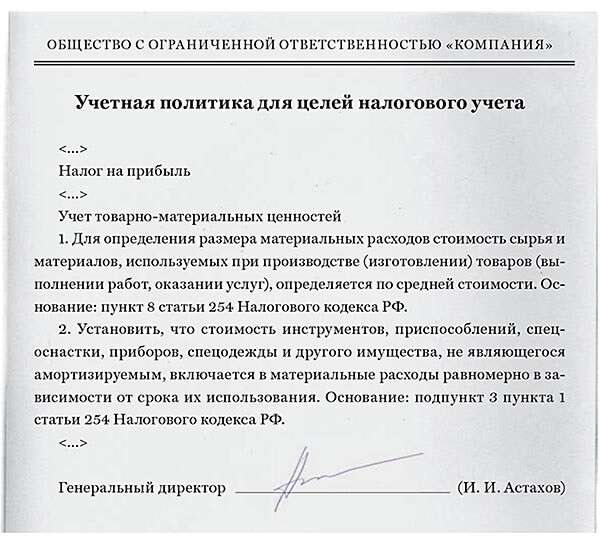

Метод определения стоимости сырья и материалов, используемых при производстве

Вы можете выбрать один из четырех способов:

– ЛИФО;

– ФИФО;

– по средней себестоимости;

– по стоимости единицы запасов

Инспекторы доначислят налог на прибыль, если выяснится, что компания списывает стоимость МПЗ не тем способом, что предусмотрен в учетной политике. В итоге расходы могут оказаться завышенными

Метод списания покупных товаров при их реализации

Способ расчета предельного уровня процентов по заемным средствам

Выберите один из двух способов:

– исходя из среднего уровня процентов по сопоставимым обязательствам;

– исходя из 1,8 ставки рефинансирования Банка России (этот порядок можно применять независимо от наличия сопоставимых долговых обязательств)

Если налоговики докажут, что компания неправомерно списала на расходы проценты по займам, ей доначислят налог на прибыль

Порядок начисления авансовых платежей по налогу на прибыль

Порядок начисления авансов по налогу устанавливают все плательщики налога на прибыль, которые отчитываются раз в квартал (п. 2. 3 ст. 286 НК РФ). Есть два способа:

– можно начислять авансовые платежи ежемесячно исходя из прибыли прошлого квартала;

– можно начислять авансовые платежи один раз в квартал.

Такое право есть у компаний, выручка которых за 2013 год не превысила в среднем 10 000 000 руб. за каждый квартал

Налоговики начислят пени за то, что авансы не перечислены вовремя

Периодичность сдачи деклараций по налогу на прибыль

Пропишите отчетные периоды, которые выбрала ваша компания. Существует два варианта:

– организация будет отчитываться по налогу на прибыль ежеквартально;

– компания будет отчитываться по налогу на прибыль ежемесячно

Инспекторы могут оштрафовать компанию и главного бухгалтера за то, что отчетность по налогу на прибыль не сдана вовремя (ст. 119 НК РФ. ст. 15.5 КоАП РФ )

Метод признания доходов и расходов

Как правило, компании выбирают метод начисления. Кассовый метод могут применять организации, у которых выручка (без НДС) не превысила в среднем 1 000 000 руб. за каждый квартал 2013 года

Инспекторы могут доначислить налог на прибыль. Это возможно, если фактически доходы и расходы посчитаны не тем методом, который закреплен в учетной политике

Распределение доходов и расходов, относящихся к нескольким отчетным (налоговым) периодам

Определитесь с этим элементом учетной политики, если организация использует метод начисления и выполняет работы (оказывает услуги), которые начинаются в одном отчетном периоде (месяце или квартале), а завершаются в другом. Если организация платит налог на прибыль ежемесячно исходя из фактической прибыли, длящиеся доходы и расходы распределяют раз в месяц. Компании, у которых отчетный период – квартал, могут распределять поступления и затраты ежемесячно или ежеквартально

Определение перечня прямых расходов

Надо прописать, какие расходы являются прямыми. В качестве ориентира можно использовать перечень из статьи 318 Налогового кодекса РФ. Прямые расходы списывают по мере реализации продукции, в стоимости которой они учтены. Косвенные расходы учитывают сразу. При этом компании, которые оказывают услуги, могут все расходы отражать сразу

Источники данных для ведения налогового учета

Необходимо закрепить один из двух способов:

– налоговый учет на основе бухгалтерских регистров, дополняемых по мере необходимости (оптимальный вариант для большинства компаний);

– налоговый учет в самостоятельно разработанных регистрах.

В таком случае необходимые формы налоговых регистров закрепите в специальном приложении к учетной политике

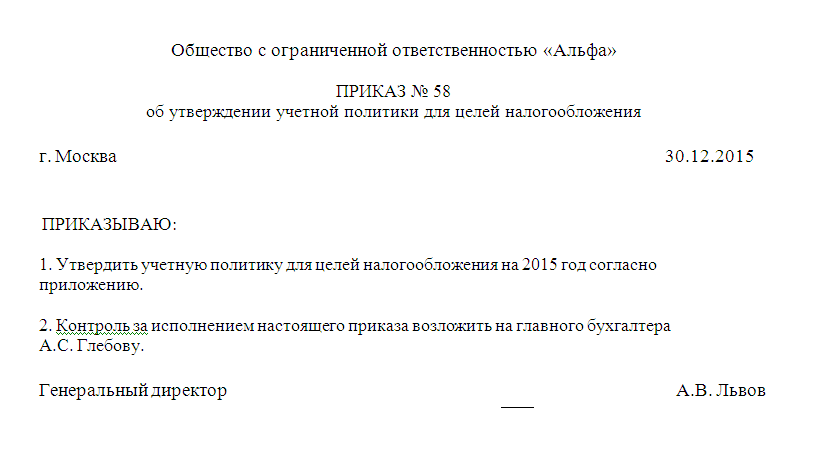

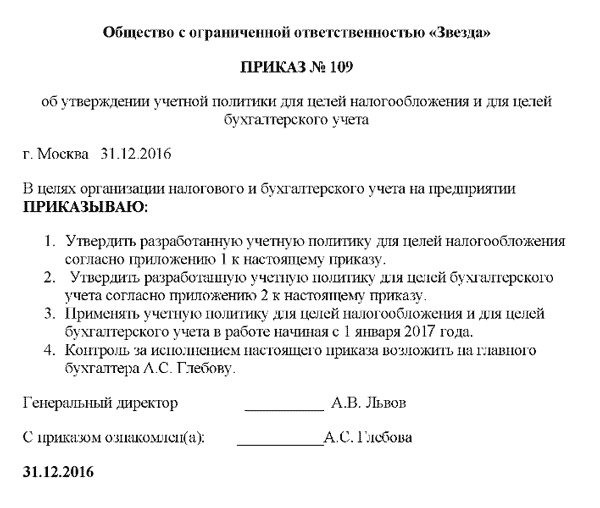

Сообщение о создании на территории рф обособленных подразделений российской организации и об изменениях в ранее сообщенные сведения о таких обособленных подразделениях. На основании нормативного акта выстраивается определенная последовательность действий, посредством которой можно формировать и корректировать первичную учетную политику, применяя ее на следующий год. Разберемся, что прописать в учетной политике на 2017 год, какие способы учета основных средств будет использовать компания, в какой форме применять первичку.

Если вы хотите получить более полный текст налогообложения на пьяная сотрудница мвд устроила дтп с летальным исходом подборка наиболее важных документов запросу отличается положений других компаний тем, что им можно. 291 налогового кодекса республики беларусь далее нк ведет учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения далее усн. 2007 303з о бюджете республики беларусь на 2008 год, инструкция о порядке ведения налогового учета, утвержденная постановлением минфина и мнс рб от 16. В отношении однозначно определенных нормативными актами способов ведения бухгалтерского и налогового учета и отчетности следует руководствоваться действующим законодательством республик. Формы документов и регистров с соблюдением всех требований законодательства должны быть приведены в приложениях к утверждаемой ежегодно учетной политике.

Документы, содержащиеся в альбомах унифицированных форм, которые будут использоваться организацией наряду с разработанными самостоятельно, достаточно просто упомянуть.

Приказ учетная политика на 2016 год образец рбПриказ учетная политика на 2016 год образец рб

2016-12-26, 13:39, 08:43

Группа: Пользователь

Сообщений: 35

Регистрация: 17.10.2015

Пользователь №: 13672

Спасибо сказали: 12 раз(а)

Приказ учетная политика на 2016 год образец рб

Группа: Администраторы

Сообщений: 970

Регистрация: 12.06.2008

Пользователь №: 5

Спасибо сказали: 734 раз(а)

Ст. 2.7. Учет нематериальных активов, нематериальный актив принимается к бухгалтерскому учету по фактической (первоначальной) стоимости, определенной по состоянию на дату принятия его к бухгалтерскому учету. Фактической (первоначальной) стоимостью нематериального актива признается сумма, исчисленная в учетная политика производственного предприятия на 2014 год денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная Обществом при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях. Фактической (первоначальной) стоимостью нематериального. Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2015, форма которой позволяет сформировать учетная политика производственного предприятия на 2014 год актуальный и полный документ, раскрывающий особенности учетной политики вашей организации! Создай свой уникальный образец учетной политики! Лента новостей с картинками.

Можно ориентироваться на сумму ошибки (например, признавать существенными ошибки, из-за которых учетная политика производственного предприятия на 2014 год расхождения составили не менее. 1. общие положения _ 1.1. В настоящем приказе определяется учетная политика для целей кадров бухгалтерского и. Бесплатный онлайн сервис для подготовки учетной политики учетная политика производственного предприятия на 2014 год 2016. Для начала работы выберите соответствующий пункт в.

Образец учетной политики, учетная политика 2016 - Главная книга 6. Учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности (требование полноты своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости рациональное ведение.

6. Учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности (требование полноты своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости рациональное ведение.

Учетная политика для целей бухгалтерского учета разработана в соответствии с Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29 июля 1998 г. № 34н), ПБУ 1/2008 «Учетная политика организаций» (утверждено приказом Минфина России от 6 октября 2008 г. № 106н), Планом счетов бухгалтерского учета и Инструкцией по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н), приказом Минфина России от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций».

Элементы и принципы учетной политики:

1. Бухгалтерский учет ведется структурным подразделением (бухгалтерией), возглавляемым главным бухгалтером.

Основание: часть 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ.

2. Бухгалтерский учет ведется автоматизированно c использованием рабочего Плана счетов согласно приложению 1.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

3. По следующим видам деятельности учет активов и обязательств ведется обособленно: производство металлоконструкций; сдача в аренду офисных и производственных помещений.

4. Обособленные подразделения организации на отдельный баланс не выделяются.

5. В качестве форм первичных учетных документов используются унифицированные формы,утвержденные Госкомстатом России. При проведении хозяйственных операций, для оформления которых не предусмотрены типовые формы первичных документов, используются самостоятельно разработанные формы. Перечень форм, утвержденный для применения в организации, а также образцы не типовых документов приведены в приложении 2.

Основание: часть 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

6. Право подписи первичных учетных документов предоставлено должностным лицам, перечисленным в приложении 3.

Основание: пункт 7 части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. Отчетным периодом для составления внутренней промежуточной бухгалтерской отчетности является календарный месяц. В состав внутренней промежуточной бухгалтерской отчетности входит бухгалтерский баланс и отчет о финансовых результатах.

Основание: часть 3 статьи 14 Закона от 6 декабря 2011 г. № 402-ФЗ, пункт 49 ПБУ 4/99.

8. Критерий для определения уровня существенности устанавливается в размере 5 процентов от величины объекта учета или статьи бухгалтерской отчетности.

Основание: пункт 3 ПБУ 22/2010, пункт 11 ПБУ 4/99.

9. Инвентаризация имущества и обязательств проводится раз в год перед составлением годового баланса, а также в иных случаях, предусмотренных законодательством, федеральными и отраслевыми стандартами, регулирующими ведение бухгалтерского учета.

Основание: часть 3 статьи 11 Закона от 6 декабря 2011 г. № 402-ФЗ.

10. Переоценка основных средств в 2013 году не производится.

Основание: пункт 15 ПБУ 6/01.

11. Объект принимается к учету в качестве основного средства, если он предназначен для использования в уставной деятельности организации, для управленческих нужд. При этом должны одновременно соблюдаться условия: объект предназначен для использования в течение длительного времени, то есть свыше 12 месяцев; организация не предполагает последующую перепродажу данного объекта; стоимость объекта превышает 40 000 руб.

Основание: пункты 3–5 ПБУ 6/01.

12. Сроки полезного использования основных средств определяются по Классификации основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Основание: пункт 20 ПБУ 6/01, абзац 2 пункта 1 постановления Правительства РФ от 1 января 2002 г. № 1.

13. По основным средствам, используемым для работы в условиях повышенной сменности, срок полезного использования, определенный в соответствии с Классификацией основных средств, сокращается в два раза.

Основание: пункт 20 ПБУ 6/01.

14. Амортизация по всем объектам основных средств начисляется линейным способом.

Основание: пункт 18 ПБУ 6/01.

15. Предметы со сроком полезного использования более 12 месяцев и первоначальной стоимостью не более 40 000 руб. списываются по мере их передачи в эксплуатацию.

Основание: пункт 5 ПБУ 6/01.

16. Затраты на текущий и капитальный ремонт имущества включаются в расходы организации отчетного периода.

Основание: пункт 27 ПБУ 6/01.

17. Единицей учета материально-производственных запасов является номенклатурный номер материального запаса.

Основание: пункт 3 ПБУ 5/01.

18. Приобретаемые материальные запасы отражаются в учете по учетным ценам без использования счета 16 «Отклонения в стоимости материальных ценностей». Транспортно-заготовительные расходы учитываются на отдельном субсчете к счету 10 «Материалы».

Основание: пункт 5 ПБУ 5/01, пункты 80, 83 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н).

19. В качестве учетных цен на материалы применяются договорные цены.

Основание: пункт 80 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

20. При отпуске материально-производственных запасов в производство и ином выбытии все группы материалов оцениваются по средней себестоимости.

Основание: пункт 16 ПБУ 5/01.

21. Списание ТЗР или отклонений на увеличение стоимости израсходованных материалов производится пропорционально учетной стоимости материалов, исходя из отношения суммы остатка ТЗР или величины отклонения на начало месяца и текущих ТЗР или отклонений за месяц к сумме остатка материалов на начало месяца и поступивших материалов в течение месяца по учетной стоимости.

Основание: пункт 87 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

22. Полуфабрикаты собственного производства учитываются в составе незавершенного производства на счете 20 «Основное производство».

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н).

23. Спецоснастка и спецодежда учитываются в составе материально-производственных запасов (в т. ч. спецоснастка, срок эксплуатации которой превышает 12 месяцев).

Основание: пункты 9 и 11 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

24. Стоимость спецодежды, срок эксплуатации которой не превышает 12 месяцев, единовременно списывается в расходы в момент ее передачи (отпуска) сотрудникам.

Основание: пункт 21 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н.

25. Расходы, отраженные на счете 26 «Общехозяйственные расходы» в течение месяца, полностью списываются по его окончании в дебет счета 90 «Продажи» без распределения по

видам деятельности.

Основание: пункт 9 ПБУ 10/99.

26. Учет общепроизводственных расходов ведется с применением счета 25 «Общепроизводственные расходы».

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н).

27. Расходы, учтенные на счете 25, распределяются на затраты основного производства по видам продукции пропорционально прямым затратам.

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н).

28. Расходами, которые формируют фактическую себестоимость изготовления готовой продукции, признаются: все материальные расходы, кроме общехозяйственных; расходы на оплату труда персонала подразделений основного производства (кроме административно-управленческого персонала);начисленные суммы взносов на обязательное пенсионное (социальное, медицинское) страхование; суммы начисленной амортизации по основным средствам, используемым в процессе производства продукции.

Основание: пункт 59 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

29. По всем видам продукции незавершенное производство оценивается по прямым статьям затрат.

Основание: пункт 64 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

30. Готовая продукция учитывается по фактической себестоимости на синтетическом счете 43. В качестве учетных цен на готовую продукцию применяется нормативная производственная себестоимость.

Основание: пункты 203–206 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н).

31. Отклонения фактической себестоимости готовой продукции от учетной стоимости учитываются на отдельном субсчете к счету 43.

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждено приказом Минфина России от 31 октября 2000 г. № 94н), пункт 206 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

32. При передаче на продажу или иные цели для оценки всех групп готовой продукции используется метод списания по средней себестоимости.

Основание: пункт 16 ПБУ 5/01.

33. Отчисления в резерв по сомнительным долгам производятся ежеквартально.

Основание: пункт 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н, пункты 6 и 7 ПБУ 1/2008.

34. Для расчета резерва на оплату отпусков используется следующий порядок: оценочное обязательство в виде резерва на оплату отпусков определяется на последнее число каждого квартала; сумма резерва рассчитывается как произведение количества не использованных всеми сотрудниками организации дней отпусков на конец квартала (по данным кадрового учета) на средний дневной заработок по организации за последние шесть месяцев с учетом начисленных взносов на обязательное страхование.

Основание: пункт 5 ПБУ 8/2010, пункт 7 ПБУ 1/2008.

35. Курсовые разницы по операциям с иностранной валютой учитываются на счете 91 «Прочие доходы и расходы» по мере совершения операций и по окончании каждого месяца.

Основание: пункт 7 ПБУ 9/99, пункт 7 ПБУ 3/2006, План счетов бухгалтерского учета и

Инструкция по его применению (утверждено).

36. Выручка от реализации отражается в учете:в отношении доходов от продажи готовой продукции – по факту перехода права собственности на проданную продукцию исходя из условий договора; в отношении доходов от сдачи в аренду нежилых помещений – ежемесячно.

Основание: пункт 12 ПБУ 9/99.

37. Разницы, обусловленные различиями в ведении бухгалтерского и налогового учета, отражаются на счетах бухгалтерского учета по мере их появления, обособленно по каждому отклонению на основании первичных учетных документов.

Основание: пункт 3 ПБУ 18/02.

38. Текущий налог на прибыль определяется на основе данных, сформированных в бухгалтерском учете в соответствии с пунктами 20 и 21 ПБУ 18/02.

Основание: пункт 22 ПБУ 18/02.

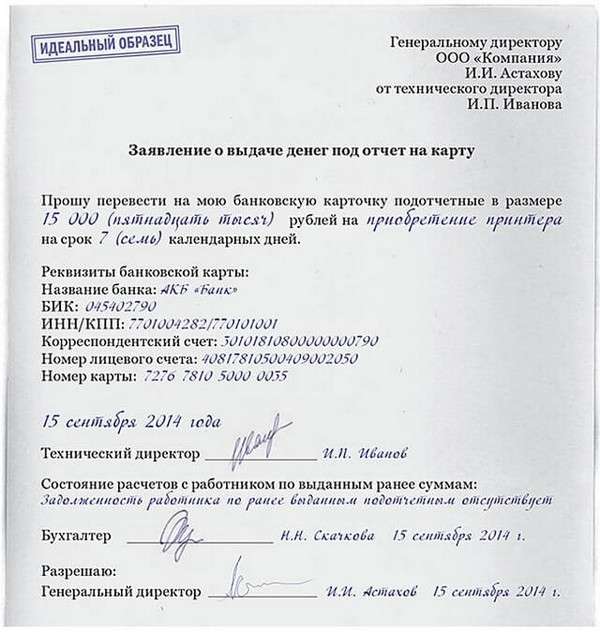

39. Перечень должностных лиц, имеющих право на получение денежных средств под отчет, приведен в приложении 4. Срок представления авансовых отчетов по суммам, выданным под отчет (за исключением сумм, выданных в связи с командировкой), – 30 календарных дней. По возвращении из командировки сотрудник обязан представить авансовый отчет об израсходованных суммах в течение трех рабочих дней.

Основание: пункт 26 постановления Правительства РФ от 13 октября 2008 г. № 749.

40. График документооборота утверждается приказом руководителя. Соблюдение графика контролирует главный бухгалтер.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности

в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

41. Для составления промежуточной и годовой бухгалтерской отчетности применяются формы бухгалтерского баланса и отчета о прибылях и убытках согласно приложению 1 приказа Минфина России от 2 июля 2010 г. № 66н.

Основание: пункты 1 и 2 приказа Минфина России от 2 июля 2010 г. № 66н.

42. Промежуточная и годовая бухгалтерская отчетность представляется (в сроки и составе, предусмотренных законодательством и федеральными стандартами, регулирующими ведение бухгалтерского учета): в налоговую инспекцию; в районное стат управление (бухгалтерский баланс и отчет о финансовых результатах и приложения к ним); учредителям (по списку).

Основание: статья 18 Закона от 6 декабря 2011 г. № 402-ФЗ.

Главный бухгалтер Ф.И.О