Категория: Бланки/Образцы

Я писал претензию в страховую и копии направлял (заказным с уведомлением) в ЦБ своего региона и роспотребнадзор. Еще можно в прокуратуру и ФАС (но я ограничился упоминанием в претензии о возможном привлечении этих органов). Деньги мне вернули через месяц с извинительным письмом и надеждой на дальнейшее сотрудничество)) Если Вы брали ОСАГО с кем-то из знакомых - сошлитесь в претензии на то, что навязывание услуги могут подтвердить свидетели с которыми Вы были в момент заключения договоров. Еще лучше если сумеете записать на диктофон или камеру мобильного сам момент навязывания. И еще не малую роль играет через сколько после заключения договора Вы обратитесь с претензией. Если от страховой никакой реакции нет - обращайтесь в суд с требованием расторгнуть договор, выплатить компенсации морального вреда и судебные расходы. По ГК РФ Вы имеете право расторгнуть договор страхования в любой момент, но уплаченные деньги не возвращается. Но это если Вы добровольно заключали договор страхования. При необходимости скину текст претензии в личку.

ответил 2015-05-13T06:54:59.000000+03:00 1 год, 7 месяцев назад

Другие ответы ниже

Как вернуть деньги за курсы в школе?

Мегафон подключил платную подписку незаконно? Как вернуть деньги?

Купили авиабилет через Eviterra - как вернуть деньги?

Спасибо за информацию, пришлите мне текст претензии по росгосстраху о возврате денег за страховании жизни при страховании по ОСАГО, за ранее спасибо!

ответил 2015-08-14T21:32:09.000000+03:00 1 год, 4 месяца назад

Россияне получили возможность вернуть деньги за навязанную страховку

С 1 июня россияне получили возможность отказаться от навязанной страховки. Соответствующее указание Банк России разработал еще в конце прошлого года, но страховые компании получили отсрочку до конца мая, чтобы перестроить свою работу.

В результате во многих регионах автовладельцы могли купить полис ОСАГО только приобретя в нагрузку, например, страховку от несчастного случая. Клиентам некоторых банков из-за отказа заключить дополнительный договор могли отказать в выдаче кредита.

Теперь отказаться можно будет практически от всех популярных видов страхования: жизни, от несчастных случаев и болезней, медицинского страхования, автокаско, страхования финансовых рисков и некоторых других.

Клиент сможет расторгнуть договор в течение пяти рабочих дней с момента его заключения, но только если за этот период не произошел страховой случай.

Если договор не вступил в силу, то страховщики будут обязаны вернуть деньги в полном объеме. Если же документ начал действовать, то компания вправе удержать часть денег.

По словам страховщиков, пяти дней вполне достаточно, чтобы определиться с решением, более длительный срок может создать дополнительные возможности для мошенников. Президент Всероссийского союза страховщиков (ВСС) и РСА Игорь Юргенс напомнил, что "период охлаждения" (пять суток, в течение которых можно расторгнуть сделку о страховании) действует для договоров добровольного страхования со сроком действия не менее 30 календарных дней.

Сообщение отредактировал kri2m - Jun 2 2016, 09:25

Что бы понять кому это выгодно, надо ответить на 2 вопроса.

1.Для расторжения обязательно снова приезжать в офис и стоять в очереди?(Росгосстрах раньше отсылал всех в головной офис, где в очереди можно просидеть весь день).

2.В какой срок вернут деньги?(ждал от Росгосстраха возврата 3 месяца).

Цитата(arttttt @ Jun 3 2016, 22:15)

Что бы понять кому это выгодно, надо ответить на 2 вопроса.

1.Для расторжения обязательно снова приезжать в офис и стоять в очереди?(Росгосстрах раньше отсылал всех в головной офис, где в очереди можно просидеть весь день).

2.В какой срок вернут деньги?(ждал от Росгосстраха возврата 3 месяца).

При заключении договора страхования жизни вы получаете возможность познакомиться с полными условиями выбранных страховых программ. Но не каждый человек может сразу выделить в тексте договора важные детали, влияющие на особенности полиса. Рассмотрим основные термины, которые помогут лучше понимать условия страхования жизни.

Так называется сумма, в пределах которой выплачивается страховое возмещение по договору страхования жизни. Именно от размера суммы страхового покрытия зависят размеры страховых взносов и выплат, которые могут устанавливаться отдельно для каждого риска, включенного в договор страхования жизни. Но при этом страховая сумма должна вписываться в рамки, указанные в договоре. Клиент получит страховую сумму по истечении срока страхования или в случае страхового события.

Это сумма, которую вы готовы платить по договору, единовременно или с определенной периодичностью. Размер страхового взноса рассчитывается индивидуально для каждого клиента и зависит от страховой суммы, возраста, пола и профессии страхователя, срока страхования, выбранных страховых рисков и других существенных условий полиса.

Для внесения страховых взносов вы можете использовать наличные или безналичные способы оплаты. которые вам удобны. При этом вы сможете вносить взносы единовременно, раз в год, раз в полгода, раз в квартал или раз в месяц. Обратите внимание: чем реже вы будете это делать, тем больше денег сэкономите.

Срок страхования каждый выбирает для себя сам. Это отрезок времени, который вы готовы выделить на реализацию вашего финансового плана. Чем больше срок действия договора, тем более выгодными будут его условия. Другими словами, вы сможете больше накопить, внося небольшие взносы. При этом чем вы моложе, тем меньше нужно будет платить.

Основные условия по умолчанию прописаны в договоре страхования жизни, их нельзя изменить и от них нельзя отказаться. Дополнительные условия доступны по желанию. Вы сможете выбрать, какие из них будут активными. Если в договоре прописана такая возможность, вы сможете изменять набор дополнительных условий в течение всего срока страхования.

Разумеется, выплаты по договору производятся не по всем событиям с признаками страхового случая. Часть исключений оговаривается в российском законодательстве, а другую часть устанавливает страховая компания.

Например, человек, который намеренно нанес себе телесные повреждения, на страховую выплату рассчитывать не сможет. Страхователь должен заполнить специальную анкету. Если на момент приобретения страховой программы уже была травма или болезнь, выплата также не будет произведена. А выплата по страховому событию, связанному с занятиями спортом или опасным хобби, производится только в том случае, если клиент сообщил об этом увлечении заранее, при оформлении договора.

Если вы хотите быть уверенным в выплате, всегда предоставляйте страховщику полную и правдивую информацию при заполнении анкеты и помните, что застраховаться можно только заранее. Информация, предоставляемая клиентами, проходит проверку, и до заключения договора страхования жизни может потребоваться медицинский андеррайтинг (оценка рисков по здоровью). Это значит, что вы не сможете приобрести полис или размер ваших взносов повысится в случае, если на момент заключения договора у вас уже имеются проблемы со здоровьем, указанные страховщиком в числе исключений.

На страхование могут не приниматься инвалиды, люди с психическими расстройствами и некоторые другие категории граждан, жизнь которых связана с повышенным риском несчастных случаев и других непредвиденных событий.

Некоторые страховые риски могут включаться в покрытие не сразу, а по прошествии указанного в условиях страхования периода времени. Например, при оформлении полиса страхования от критических заболеваний первые полгода действия договора основные составляющие страховой защиты остаются неактивными. Это нужно страховщику для того, чтобы исключить риск страхования клиентов, которые на момент оформления полиса уже имели заболевание, покрываемое условиями страхования. в имущественных видах страхования франшизой обычно называется определенная доля убытка, которую страховая компания не возмещает. Убыток в пределах этой суммы застрахованный оплачивает самостоятельно, а все, что свыше, берет на себя страховщик.

Внимательно прочитайте этот раздел, чтобы получить более полное представление о том, что вы вправе делать в рамках договора страхования жизни. Например, вы имеете право как дать, так и отозвать свое согласие на обработку персональных данных. Вы имеете право запрашивать и получать текущие сведения о работе выбранной вами страховой программы, о сумме уплаченных вами страховых взносов, о накопленной страховой сумме и величине начисленного на ваш счет инвестиционного дохода. Кроме того, вы можете отслеживать статусы всех своих договоров страхования и получать уведомления о необходимости оплаты очередных страховых взносов.

В этом разделе полиса страхования жизни вы можете узнать, что вы вправе ожидать от страховой компании. В частности, в этом разделе договора написано, в какие сроки страховщик должен принять решение о страховой выплате и ее произвести.

Страховщик вправе потребовать документы, подтверждающие факт наступления события, а страхователь обязан их предоставить. От типа страхового случая зависит состав пакета документов, который вы должны будете предоставить страховой компании. Узнать об этих условиях вы сможете в тексте договора, на сайте компании или у вашего финансового консультанта.

Обратите внимание, что страховая выплата далеко не всегда соответствует по размеру страховой сумме. Например, владелец полиса «Престиж Семья» при установлении II группы инвалидности получит 80 % страховой суммы, а при установлении III группы инвалидности — 60 %.

Обратите внимание, что при досрочном расторжении договора страхования жизни вы можете потерять часть внесенных денег. В этом случае будет выплачена выкупная сумма. Страховщик может указать или не указывать условия о выкупной сумме. Когда полисом предусмотрена выкупная сумма, то оговариваются и условия ее выплаты или ее размер в различные сроки действия договора страхования жизни. Выкупная сумма формируется из резерва за счет доли от уплаченных вами страховых взносов и части инвестиционного дохода. Чем позже произойдет расторжение, тем меньше будут ваши потери. Но в любом случае досрочное расторжение полиса крайне невыгодно. Оно не просто лишит вас части накоплений, а помешает вам воплотить в жизнь тот план, ради которого был приобретен полис.

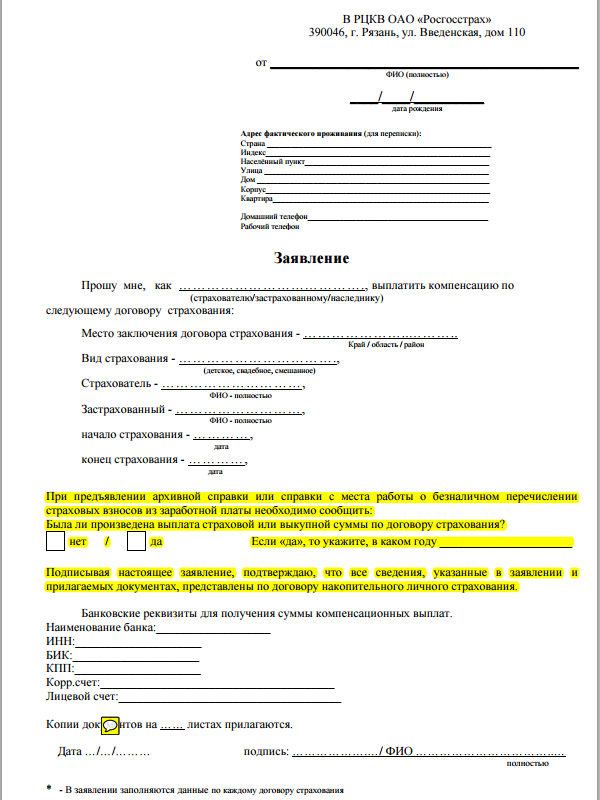

Настоящим информируем Вас о том, что в соответствии с Указанием ЦБ РФ от 20.11.2015 г. № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования», с 31.05.2016 г. вне зависимости от того указано ли прямо в договоре страхования данное условие, Страхователь – физическое лицо, может вернуть уплаченную страховую премию по договору добровольного страхования отказавшись от него в течение пяти рабочих дней со дня его заключения, при отсутствии в данном периоде событий, имеющих признаки страхового случая. Для этого Страхователю необходимо направить Страховщику (ООО СК «РГС-Жизнь») письменное заявление об отказе от договора страхования в течение пяти рабочих дней со дня его заключения.

Я писал претензию в страховую и копии направлял (заказным с уведомлением) в ЦБ своего региона и роспотребнадзор. Еще можно в прокуратуру и ФАС (но я ограничился упоминанием в претензии о возможном привлечении этих органов). Деньги мне вернули через месяц с извинительным письмом и надеждой на дальнейшее сотрудничество))

Если Вы брали ОСАГО с кем-то из знакомых - сошлитесь в претензии на то, что навязывание услуги могут подтвердить свидетели с которыми Вы были в момент заключения договоров. Еще лучше если сумеете записать на диктофон или камеру мобильного сам момент навязывания.

И еще не малую роль играет через сколько после заключения договора Вы обратитесь с претензией.

Если от страховой никакой реакции нет - обращайтесь в суд с требованием расторгнуть договор, выплатить компенсации морального вреда и судебные расходы.

По ГК РФ Вы имеете право расторгнуть договор страхования в любой момент, но уплаченные деньги не возвращается. Но это если Вы добровольно заключали договор страхования.

При необходимости скину текст претензии в личку.

автор вопроса выбрал этот ответ лучшим

в избранное ссылка отблагодарить

Спасибо! Скиньте, пожалуйста! Буду очень благодарна. — более года назад

более года назад

Спасибо за информацию, пришлите мне текст претензии по росгосстраху о возврате денег за страховании жизни при страховании по ОСАГО, за ранее спасибо!

Все самое главное, что отразилось в зеркале нескольких сотен газет, журналов и информагентств.

Раздел пополняется в течение всего рабочего дня. За обновлениями следите с помощью "Рассылки" или "Статистики разделов" на главной странице портала. Чтобы ознакомиться с публикациями, появившимися на сайте «Страхование сегодня» в определенный день, используйте календарь на текущей странице. Здесь же Вы можете сделать выборку статей из определенного издания. Для подборки материалов о страховании за несколько дней или за любой другой период времени воспользуйтесь "Расширенным поиском". Возможна также подборка по теме .

Редакция портала не несет ответственности за неточность, недостоверность или некорректность информации, изложенной в публикациях, и не вносит в них никаких исправлений за исключением явных опечаток.

В этот день 10 лет назад | все материалы раздела »

Рейтинги популярности

РИА Новости. 2 июня 2016 г.

Как вернуть деньги за навязанную страховку

Теперь можно отказаться от навязанных страховых услуг, и в течение 10 дней получить деньги обратно за ненужный, но оплаченный страховой продукт. С 1 июня все страховые компании обязаны соблюдать 5-дневный «период охлаждения» за навязанный страховой полис. В этот срок человек может расторгнуть договор и полностью вернуть деньги.

Отказаться можно будет практически от всех популярных видов страхования: жизни, от несчастных случаев и болезней, медицинского страхования, страхования финансовых рисков и некоторых других. Юристы говорят, что в 95% случаев различные страховки предлагают «в нагрузку» к самому распространенному и обязательному для всех автовладельцев страховому продукту – полису ОСАГО.

Расторгнуть договор клиент сможет в течение пяти рабочих дней с момента его заключения, но только если за этот период не произошел страховой случай.

Кросс-продажи или навязывание

«Инициатива прекрасно повлияет на весь страховой рынок: повысится и качество страховой услуги, и уровень доверия к страхованию со стороны клиентов. Мы поддерживаем инициативу регулятора полностью», — заявил официальный представитель компании «АльфаСтрахование». В компании отметили, что и ранее предлагали своим клиентам собственный «период охлаждения» сроком до 16 дней, например, в страховании имущества физических лиц.

В Российском союзе страховщиков (РСА) сообщили: право отказа добровольной дополнительной страховки при продаже ОСАГО начало действовать с октября 2015 года. Эта мера, по их оценкам, уже привела к резкому снижению объема навязываемых страховых услуг — почти на 70%.

В отраслевой ассоциации, впрочем, отметили: следует различать навязывание и кросс-продажи. «Например, если тебе продают ОСАГО и предлагают застраховать квартиру с 50-процентной скидкой – это кросс-продажи. А если говорят: не застрахуешь квартиру — не продадим ОСАГО, это навязывание», — объяснила представитель РСА Вера Склярова.

Законодательство и раньше запрещало заставлять клиентов заключать договор добровольного страхования при покупке ОСАГО. С 1 сентября 2014 года необоснованный отказ страховой организации от заключения договора ОСАГО и навязывание дополнительных услуг карается штрафом – 50 тыс. рублей.

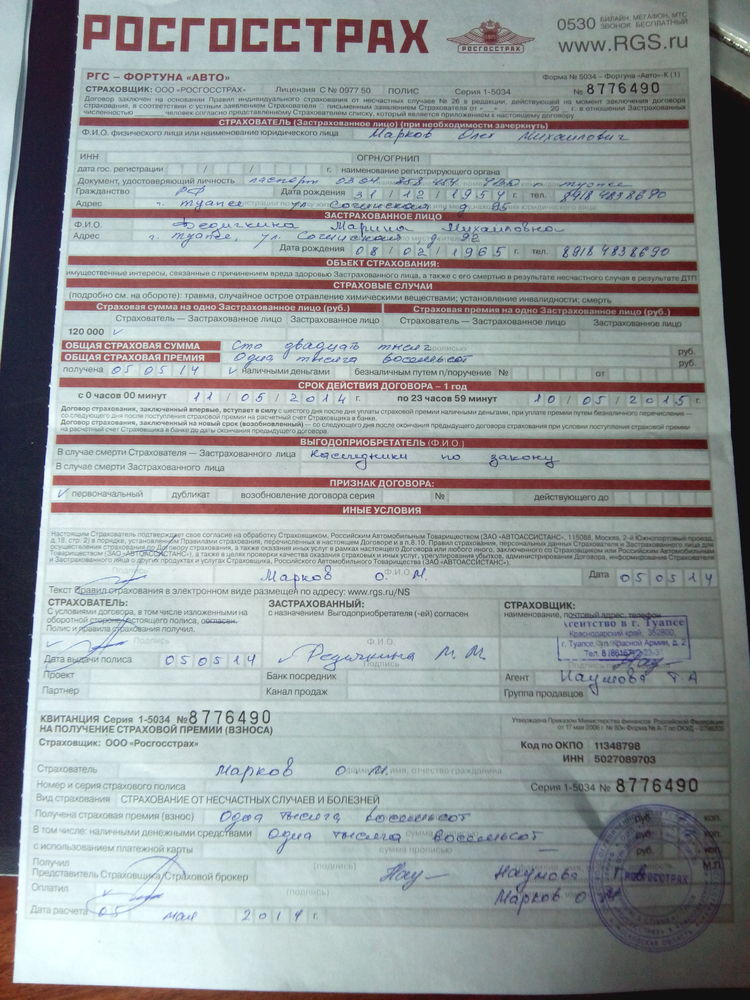

Доказать — легко

В то же время, доказать сам факт принуждения к сделке было непросто. «Сложность состояла в следущем: нужны были доказательства – аудио- и видеозапись, подтверждающая, что клиенту услугу навязали. Роспотребнадзор принимал эту жалобу, выписывал постановление, направлял ее в суд. Но для суда куда важнее подпись на договоре страхования: раз она стоит, ее поставил человек дееспособный, то нет факта навязывания. В результате, получить обратно свои 1000-2000 рублей могли лишь самые упорные», — объяснил руководитель общества по защите прав потребителей в сфере страхования Игорь Пушкарь. Позже процедуру упростили: основанием для рассмотрения стало наличие двух полисов – ОСАГО и, например, добровольного страхования жизни с одной датой. Эффективность ее также была сомнительной.

Теперь все гораздо проще, так как появился правовой механизм – «период охлаждения».

«Заявление в страховую о навязанной услуге можно написать сразу же после покупки страховых продуктов. Страховая обязана его зарегистрировать, и в течение 10 дней вернуть деньги. Ни в какие внешние инстанции обращаться не требуется, если только страховая откажется возвращать деньги. Но отказ маловероятен – ведь в этом случае страховая компания, вернув страхователю деньги, избежит штрафа в 50 тысяч за навязывание услуги», — поясняет Пушкарь.

Но, по его словам, особо принципиальные могут пойти дальше и «наказать» страховую. «Возврат денег не лишает гражданина права пожаловаться на страховую компанию в Роспотребнадзор, и добиться того, чтобы она была оштрафована, так как факт навязывания услуги имел место», — добавляет он.

Дефицит и криминал

В обществе защиты прав потребителей отмечают: многие страховые компании сознательно создавали дефицит бланков полисов ОСАГО. «Они говорили: мы можем вам продать полис ОСАГО, если вы купите договор страхования жизни за 1000 рублей», то есть продавали автогражданку в «пакетах», которые сами же и придумали.

В отраслевой ассоциации признают: проблема дефицита полисов ОСАГО действительно есть – в основном, в регионах. Изначально проблемных регионов по ОСАГО было три: Ростовская область, Краснодарский край, и Волгоградская область. Потом к ним добавились еще два: Челябинская и Мурманская области.

В дефиците полисов ОСАГО в РСА винят так называемых «автоюристов» — это, по сути, полукриминальные группировки. «Они подъезжали на место ДТП, предлагали водителю на руки 20 тыс. рублей, и выкупали у него права требования по ОСАГО, а дальше стрясали со страховых компаний огромные суммы», — говорит Склярова. Это, по ее словам, привело к тому, что убыточность по продажам полисов ОСАГО в регионах достигала 300%. Cтраховые компании начали отказываться продавать ОСАГО без других страховых продуктов. Осталось в итоге три компании – продавца ОСАГО (хотя лицензия на продажу автогражданки есть у 80-ти), к которым огромные очереди.

В РСА уверены: проблему решит единый страховой агент по продаже полисов ОСАГО – он также начал действовать с 1 июня. Страховщики подпишут многостороннее соглашение, по которому все лицензированные продавцы ОСАГО будут обязаны его продавать, но исходя из количества полисов, продаваемых каждым в среднем по стране.

Впрочем, ситуацию накаляют не только «автоюристы», но и крупные игроки страховой отрасли. Один из последних скандалов: «Росгосстрах» предлагал провести платную проверку аккумулятора автомобиля желающим приобрести ОСАГО. За навязывание автолюбителям договора о проведении технического осмотра и (или) оказания услуги по контрольной диагностике аккумуляторной батареи, а также за отказ от заключения договора ОСАГО по причине прохождения техосмотра у другого оператора компанию оштрафовали на 12 млн рублей.

«Навязывание запрещается не только страховок, но и любых услуг или товаров, будь то акции, или губная помада», — подчеркнули в РСА.

Предупрежден — значит вооружен

Разъясняют ли страховщики своим клиентам возможность отказа от навязанных услуг? В профильной ассоциации утверждают, что да.

«По требованию ЦБ офисах всех страховых компаний сейчас есть брошюры – там разъясняется порядок, что и как делать, если услугу навязывают», — говорит Склярова.

Но в обществе защиты прав потребителей уверены: никакой революции на рынке страховых услуг нововведение не произведет, так как большинство о нем не узнает. «Думаю, страховые продолжат навязывать услуги просто исходя из того, что большинство об этом не знают, либо не вспомнят, что когда-то о таком читали», — предполагает юрист. – Очень часто так бывает при нововведениях: закон есть, но им не пользуются».

По мнению Пушкаря, чтобы мера была эффективной, ЦБ должен заставить страховые компании крупными буквами в договоре указать информацию о том, что в течение 5 рабочих дней можно вернуть деньги за навязанный продукт. Аналогично тому, как это сейчас делают банки в договорах потребительского кредитования – указывают эффективную процентную ставку. Тогда это будет работать.

Юрист отмечает, что «период охлаждения» не затрагивает банки, которые также часто навязывают страховые продукты при выдаче кредита. «Основание здесь простое – у банка есть право не предоставлять кредит без объяснения причин», — поясняет он. Это же касается и КАСКО, которое банки обязывают покупать при автокредите: по закону заемщик обязан страховать предмет залога, коим является автомобиль.

Наталья ДЕМБИНСКАЯ, обозреватель РИА Новости

В материале упоминаются: