Категория: Руководства

Особенность функционирования банковской системы в рыночной экономике определяет необходимость организации контроля и надзора за деятельностью коммерческих банков. Банковская система выполняет жизненно важную роль посредника, аккумулируя сбережения частных лиц и предприятий и предоставляя их другим физическим и юридическим лицам, т. е. банки перераспределяют мобилизованные денежные средства для наиболее эффективного и производительного использования. Поскольку банки являются важнейшими элементами инфраструктуры современного общества, то обеспечение их устойчивого функционирования требует постоянного надзора и контроля за их работой.

Можно выделить следующие виды контроля за деятельностью коммерческих банков: государственный, ведомственный и независимый контроль.

Государственный контроль за деятельностью коммерческих банков выражается действующей системой банковского законодательства. Все банки функционируют в рамках принятых законодательными органами законов, регламентирующих деятельность Центрального банка, коммерческих банков и кредитных учреждений.

Ведомственный контроль включает надзор за деятельностью коммерческих банков со стороны Центрального банка страны. Задачи, цели и границы ведомственного контроля определены соответствующими законодательными и нормативными актами.

Независимый контроль - это контроль, осуществляемый независимыми вневедомственными организациями, т. е. аудиторскими фирмами.

Правовые основы организации контроля и надзора определены законами РФ "О Центральном банке Российской Федерации" и "О банках и банковской деятельности в Российской Федерации". Закон о Центральном банке Российской Федерации предусматривает необходимость осуществления надзора за соблюдением банками установленных экономических нормативов и контроля за правильным применением ими законодательства о банковской деятельности, назначать и осуществлять проверку выполняемых банками операций, поручать проведение таких проверок аудиторским организациям. В Законе о банках и банковской деятельности в Российской Федерации указывается, что, во-первых, надзор за деятельностью коммерческих банков осуществляет Банк России, во-вторых, предусматривается обязательная ежегодная аудиторская проверка. Таким образом, законы, регламентирующие деятельность Центрального банка и коммерческих банков, определили органы надзора и обязательный независимый контроль за деятельностью банков.

Правовые основы осуществления аудиторской деятельности как независимого вневедомственного контроля определены Указом Президента Российской Федерации "Об аудиторской деятельности в Российской Федерации" от 22 декабря 1993 года N 2263. Этим указом утверждены Временные правила аудиторской деятельности в Российской Федерации, на основе которых "Положение об аудиторской деятельности в банковской системе Российской Федерации" от 6 февраля 1991 года должно быть приведено в соответствие с новыми нормативными актами.

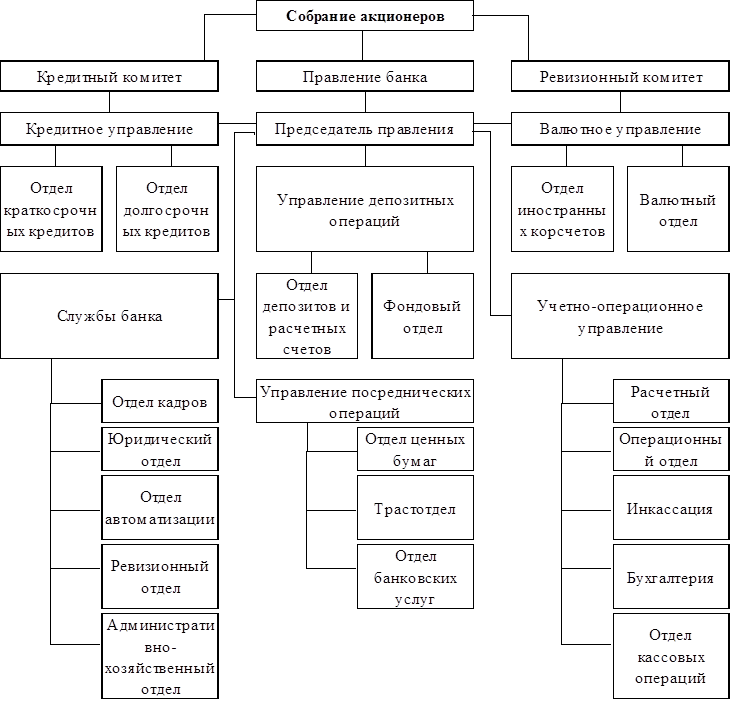

Коммерческие банки для повышения надежности и обеспечения качества работы организуют и осуществляют внутрибанковский контроль или внутренний аудит. Внутренний аудит можно рассматривать как систему мер безопасности банка для обеспечения защиты интересов вкладчиков, сохранения и достижения конкретных результатов в деятельности банка. Он включает совокупность планов банка, методов и процедур, применяемых внутри него для защиты активов, увеличения прибыли, обеспечения четкого выполнения указаний руководства банка. Внутренний аудит организационно представлен как структурное подразделение банка и подчиняется руководителю банка. Задачи внутреннего аудита могут быть разнообразными и включают проверку: правильности ведения синтетического и аналитического учета; своевременности отражения операций по счетам клиентов и внутрибанковским счетам; наличия материальных ценностей в натуре и т. д.

При проведении внешнего аудита обязательно определяется наличие системы внутреннего контроля и эффективности ее функционирования. Специальной проверки системы внутреннего аудита не проводится, но в ходе работы внешних аудиторов быстро выявляется уровень учета и контроля в коммерческом банке. Все существующие виды контроля за деятельностью коммерческих банков имеют определенную взаимосвязь, которая обусловлена единством целей и задач - обеспечение стабильной и безубыточной деятельности коммерческих банков и банковской системы в целом - при различии способов осуществления контроля.

Организация банковского надзора основывается на национальной законодательной базе и рекомендациях международных банковских комитетов. Система банковского надзора обычно включает;

типы банковских учреждений," подлежащих надзору;

процедуру выдачи лицензий на совершение банковских операций;

стандарты бухгалтерского учета, банковской и статистической отчетности;

порядок аннулирования лицензий на банковскую деятельность или ограничения банковских операций;

обязательность аудиторских проверок;

порядок назначения временной администрации по управлению банком;

объявление банков неплатежеспособными.

Организационная структура банковского надзора характеризуется значительным разнообразием. В таких странах, как Великобритания, Италия, Нидерланды надзор за деятельностью коммерческих банков осуществляют национальные центральные банки. В Канаде и Швейцарии органы надзора отделены от центральных банков. В Германии, США и Японии существует смешанная система, при которой центральные банки разделяют обязанности по надзору с государственными органами. В отечественной практике надзор за деятельностью коммерческих банков и кредитных учреждений выполняет Центр ал ьный банк Российской Федерации, который имеет три подразделения, выполняющие функции надзора: Контрольно-ревизионное управление, осуществляющее ревизии главных территориальных управлений Центрального банка, Департамент банковского надзора и Управление инспектирования коммерческих банков.

Для осуществления банковского надзора контролирующие органы должны обладать достаточными полномочиями. В частности, запрашивать у банка информацию, проверять отчетность на месте, ставить вопросы и требовать ответа, иметь права и возможности маневра в принятии решений, включая закрытие банка, если это необходимо.

Центральной задачей органа надзора является определение вероятности возникновения проблем в работе банка в будущем. Поэтому при ее выявлении органы надзора должны иметь право принимать такие решения, которые бы способствовали их предупреждению в будущем, а именно:

списание активов, признанных безнадежными;

ограничение в выдаче отдельных видов ссуд или отдельным категориям заемщиков;

усиление внутрибанковского контроля;

усиление или замена руководства банка.

Свои полномочия органы надзора могут выполнять в процессе выдачи лицензий на банковскую деятельность; принятия решения об ограничении круга выполняемых операций; осуществления контроля за действующим банком.

Банковский надзор осуществляется в виде:

контроля за экономическими нормативами;

инспекции и ревизии деятельности банка.

При выдаче лицензий на банковскую деятельность проверяется правомерность и источники формирования уставного капитала банка, соответствие его суммы установленным требованиям. Проверяется компетентность и профессиональная пригодность руководителей банка, определяется круг будущих операций, которые предполагает выполнять банк, а также цели, задачи и стратегия банка.

Контроль за соблюдением банками экономических нормативов органы надзора осуществляют с помощью анализа представляемой отчетности. При несоблюдении установленных коэффициентов органами надзора применяются штрафные санкции, в отдельных случа-

ях могут быть введены ограничения на банковские операции.

Контроль за деятельностью банков органы надзора осуществляют также путем организации проверок на местах. С этой целью в Центральном банке Росии в 1993 году было создано Главное управление инспектирования коммерческих банков и утверждены основные правила организации проверок кредитных учреждений. Проверки могут быть двух видов: комплексные и некомплексные (выборочные).

Комплексная проверка проводится в срок не более 30 дней и предусматривает проверку всех основных операций банка, своевременность завершения операционного дня и составление ежедневного баланса. Комплексной проверке подлежат все банки не реже одного раза в два года.

Некомплексная проверка ограничена сроком до 15 дней и затрагивает отдельные сферы, области деятельности банка, обычно те, где вероятность нарушений наибольшая.

По результатам проверки составляется акт в 3-х экземплярах, каждый из которых подписывается руководителем проверки, руководителем и главным бухгалтером проверяемого банка и другими должностными лицами. Один из экземпляров акта передается руководству проверяемого банка.

Внешний аудит означает независимую экспертизу и анализ финансовой отчетности и финансового положения банка в интересах его акционеров или пайщиков. Основная задача банковского аудита - подтвердить достоверность баланса и представить руководству банка заключение о финансовом состоянии банка, его доходности, ликвидности и степени риска банковских операций. Это заключение публикуется вместе с годовым балансом и отчетом о прибылях и убытках.

Аудиторские проверки банка проводятся аудиторскими фирмами, утвержденными общим собранием акционеров (пайщиков) банка.

Аудиторской деятельностью имеют право заниматься физические лица - аудиторы, и юридические лица -аудиторские фирмы, независимо от вида собственности, в том числе иностранные и созданные совместно с иностранными юридическими и физическими лицами. Аудиторские фирмы регистрируются как предприятия и могут иметь любую организационно-правовую форму, кроме акционерного общества открытого типа. Они не имеют права заниматься какой-либо предпринимательской деятельностью, кроме аудиторской и связанной с ней деятельностью.

Аудиторы и аудиторские фирмы имеют право:

самостоятельно определять формы и методы аудиторской проверки в соответствии с требованиями нормативных актов Российской Федерации, конкретными условиями договора либо содержания поручения органов, по решению которых проводится проверка;

проверять в полном объеме документацию о финансово-хозяйственной деятельности, наличие денежных сумм, ценных бумаг, материальных ценностей, получать разъяснения по возникающим вопросам и дополнительные сведения, необходимые для аудиторской проверки;

получать по письменному запросу необходимую информацию от третьих лиц, в том числе при содействии государственных органов, поручивших проверку;

привлекать на договорной основе к участии) в аудиторской проверке аудиторов, работающих самостоятельно или в других аудиторских фирмах, а также иных специалистов;

отказаться от проведения аудиторской проверки в случае непредставления проверяемым банком необходимой документации, необеспечения государственными органами, поручившими проведение проверки, личной безопасности аудиторов и членов их семей при наличии такой необходимости.

Аудиторы и аудиторские фирмы обязаны:

четко соблюдать при осуществлении аудиторской деятельности требования законодательства Российской Федерации;

немедленно сообщить заказчику или государственному органу, поручившему провести аудиторскую проверку, о причинах невозможности своего участия в проведении аудиторской проверки данного банка;

о необходимости привлечения к участию в проверке дополнительных аудиторов либо специалистов в связи со значительным объемом работы или другими обстоятельствами, возникшими после заключения договора или получения поручения;

квалифицированно проводить аудиторские проверки и оказывать другие аудиторские услуги;

обеспечивать сохранность документов, получаемых и составляемых ими в ходе аудиторской проверки, не разглашать их содержания без согласия руководства банка, за исключением случаев, предусмотренных законодательными актами Российской Федерации.

Руководство банка имеет право получить от аудитора или аудиторской фирмы необходимую информацию о требованиях законодательства, относящихся к проведению аудиторской проверки, правах и обязанностях сторон, а также о нормативных актах, на которых основываются замечания и выводы аудитора или аудиторской фирмы.

Объектом аудиторской проверки являются:

учредительские документы банка, решения Совета и Правления банка по вопросам, регулирующим внутрихозяйственную деятельность банка;

организация и состояние бухгалтерского учета и отчетности, соответствие его действующим стандартам;

правомерность выполняемых банком операций в рублях и иностранной валюте;

соблюдение банками экономических нормативов;

правильность формирования доходов и расходов банка, достоверность балансовой прибыли;

организация кредитных операций банка;

структура кредитного портфеля и полнота создания резервов на покрытие кредитных рисков;

состояние аналитической работы в банке.

В процессе аудиторской проверки применяют различные методы и приемы, в частности:

легальное изучение операций;

Детальное изучение операций основывается на документальной проверке. При этом используют формальные, логические и арифметические (счетные) приемы. При формальной проверке выявляют, все ли реквизиты документа имеются и правильно ли заполнены, имеются ли подписи ответственных лиц, относится ли документ к тому месяцу, в котором он проведен по учетным регистрам. Логическая проверка позволяет выяснить, имела ли место га или иная операция и в указанном ли объеме. Арифметическая про-. верка ставит своей целью выявление ошибок при суммировании чисел в процессе составления сводных документов и соответствия аналитического учета синтетическому. Детальное изучение операций наиболее

трудоемко, менее эффективно по времени, но дает уверенность, что проверка проведена качественно.

Аналитические приемы включают: рассылку писем клиентам о подтверждении полученных сумм кредита, остатков на счетах; изучение темпов изменения доходов, прибыльности банка, объема отдельных видов операций. Контрольные приемы включают: использование компьютерных контрольных систем; контроль, осуществляемый физически, т. е. проверка активов в натуре (касса, ценные бумаги).

Аудиторские проверки по действующим законодательным актам должны проводиться ежегодно по годовому балансу. Однако банки могут по своей инициативе проводить аудиторские проверки по отдельным вопросам, либо в соответствии с требованием ЦБ РФ при регистрации проспекта эмиссии и получении лицензий на отдельные виды банковских операций.

Результаты аудиторской проверки оформляются аудиторским заключением. Заключение должно состоять из трех разделов: введение, аналитический и итоговый. В первом указывается, где и кто осуществлял аудиторскую проверку, номер лицензии, кем выдана и за какой период сделана проверка. Во втором разделе отмечается, какие операции и виды деятельности банка были проверены полностью (подвергнуты сплошной проверке), выборочно, как отражена в годовом отчете банка хозяйственная и финансовая деятельность банка, качество бухгалтерского учета и отчетности, их соответствие действующим нормам и правилам, соблюдение коммерческим банком установленных экономических нормативов, банковского законодательства, состояние внутреннего контроля, а также выявленные существенные нарушения установленного порядка ведения бухгалтерского учета и финансовой отчетности, влияющих на ее достоверность, банковского

законодательства при совершении финансовых операций, которые нанесли или могут нанести ущерб интересам вкладчиков, учредителей или акционеров (пайщиков), государства и третьих лиц, выполнение рекомендаций предыдущей аудиторской проверки.

В итоговой части заключения содержится запись о подтверждении достоверности годовой бухгалтерской отчетности банка, реализации им рекомендаций аудиторской фирмы и о возможности опубликования баланса коммерческого банка в открытой печати.

Профессия аудитора пользуется большим уважением в странах с рыночной экономикой. Это объясняется их высокой квалификацией и обширными знаниями в различных областях деятельности банков, кредитных и финансовых учреждений, ведении бухгалтерского учета, использовании экономико-математических методов и электронной обработки информации. Поэтому к лицам, изъявившим желание работать аудиторами, предъявляются определенные требования. Аудитор должен обладать необходимыми теоретическими знаниями и практическим опытом работы и сдать квалификационный экзамен на получение аттестата аудитора. К аттестации допускаются лица, имеющие высшее или среднее экономическое или юридическое образование, а также стаж работы не менее трех лет из последних пяти в банковской системе: в качестве аудитора; специалистов аудиторской фирмы; бухгалтера; экономиста; ревизора; руководителя предприятия; научного работника или преподавателя по экономическому профилю.

Аудиторы должны быть независимыми и обладать хорошей репутацией, т. е. быть честными, добросовестными, объективными, неподкупными, обладать стремлением к профессиональному и нравственному совершенствованию, содействовать повышению авторитета своей профессии.

Профессия аудитора характеризуется следующими основными принципами:

компетентность, высокий профессионализм;

независимость суждений и заключений аудитора;

объективность взглядов и оценок и честность выводов;

доброжелательность и лояльность по отношению к клиенту;

соблюдение коммерческой тайны, касающейся взаимоотношений с клиентами и их финансового положения;

ответственность аудитора за последствия его рекомендаций и заключений по результатам аудиторских проверок.

Независимость аудитора обусловлена тем, что он не является штатным сотрудником какого-либо государственного органа управления, не подчинен контрольно-ревизионным органам и не работает по их указаниям или под их контролем.

Объективность и честность выводов основываются на непредвзятом, внимательном изучении работы банка, результатов его деятельности, использовании достоверных данных и надежных аналитических методов при проведении экономического анализа, составлении отчета и аудиторского заключения по результатам проверки.

Компетентность, высокий профессионализм обеспечиваются наличием высшего экономического образования, практическим опытом работы, постоянным повышением квалификации путем изучения последних нормативных и инструктивных материалов, экономической литературы по вопросам банковской деятельности, непосредственным участием в аудиторских проверках и оказании консультационных услуг.

Доброжелательность и лояльность по отношению к клиенту означает отсутствие тенденциозности и предубежденности, т. к. их наличие может отрицательно повлиять на характер проверки и на взаимоотношения с клиентом. Аудитор не должен превращаться в сборщика негативных факторов, разоблачителя и обвинителя. Вместе с тем, аудитор не имеет права проявлять снисходительность и беспринципность, если он сталкивается со случаями явного мошенничества В этом случае он обязан поставить органы прокуратуры в известность о выявленных фактах злоупотреблений и преступлений.

Аудитор не должен представлять каких-либо сведении о деятельности банка без его ведома и согласия При этом согласие дается банком в письменной форме. Ja разглашение коммерческой тайны аудитор несет ответственность по закону, а также моральную ответственность перед коллегами согласно профессиональным этическим нормам.

Главная | О нас | Обратная связь

Внутрибанковский (внутренний) аудит — независимая оценка деятельности банка, производимая внутри организации в интересах его собственников и регламентированная его внутренними документами.

Внутренний аудит является неотъемлемым и важным элементом управленческого контроля. В связи с этим его иногда называют управленческим или производственным аудитом. Служба внутреннего аудита (СВА) подчиняется непосредственно руководителю исполнительного органа банка. В Республике Беларусь как правило — Председателю Правления банка.

Необходимость (потребность ) во внутреннем аудите в банках связана: 1-х, с возникновением больших структурных подразделений (в настоящее время служба внутреннего аудита необходима, также в банках без филиальной сети), 2-х, с тем, что верхнее звено руководства не занимается повседневным контролем деятельности банка и низших управленческих структур; 3-х, с усложнением организационной структуры банков; 4-х, с разнообразием видов деятельности; 5-х, с удаленностью подразделений; 6-х, с необходимостью руководства получить достаточно объективную и независимую оценку работы подразделения (филиала, департамента, отдела и т.д.).

Цель внутреннего аудита состоит в том, чтобы обеспечить соблюдение законности и экономической целесообразности деятельности банка, а также минимизировать банковские риски.

Для организации работы внутрибанковских аудиторов Национальным банком Республики Беларусь разработано “Типовое положение по организации внутреннего аудита в банке”. В каждом коммерческом банке также разрабатывается внутреннее Положение о службе внутреннего аудита, утвержденное высшим органом управления банка и план работы службы внутреннего аудита, которые утверждаются Председателем Правления банка или его заместителем.

Внутренние аудиторы должны иметь высшее экономическое или юридическое образование и обладать необходимыми профессиональными навыками и квалификацией.

Принципами организации деятельности службы внутреннего аудита в коммерческом банке являются:

· Независимость СВА от деятельности других подразделений банка;

· Объективность в изложении материалов, принятии решений и выполнении требований, направленных на устранение выявленных недостатков и нарушений в деятельности банка;

· Системность, комплексность охвата внутренним аудитом всех направлений деятельности банка;

· Профессионализм и компетентность сотрудников СВА;

· Эффективность функционирования СВА.

Аудиторы не имеют права совмещать свою деятельность с работой в других подразделениях банка.

При проведении внутрибанковских проверок очень важна независимость внутренних аудиторов. Несмотря на то, что они работают в тех организационных структурах, которые проверяют, и подчинены руководству этих организаций. Однако они сохраняют независимость в своей работе относительно подразделений, которые проверяют. Внутренние аудиторы должны быть независимы при сборе информации, т.е. свободными от указаний и запретов руководителей филиалов или подразделений. Независимость укрепляется тем, что аудиторы обязаны и уполномочены представлять отчеты только высшему руководству банка и Совету банка (его аудиторскому комитету, если такой существует). Это должно практически обеспечить независимость аудиторов от контроля и прямого влияния руководителей, деятельность которых проверяют аудиторы. Таким образом, работая объективно и независимо, аудиторы действуют во благо организации в целом, а не узкого круга заинтересованных лиц внутри банка. Обязательным условием работы внутрибанковского аудитора должна быть конфиденциальность.

При проведении внешнего аудита независимые аудиторы должны принимать во внимание результаты работы внутрибанковских аудиторов отделов и работать с ними в контакте.

Согласно “Типовому положению по организации внутреннего аудита в банке” определены его права и обязанности. Аудитор имеет право :

· получать от руководителей и сотрудников проверяемого подразделения банка необходимые для проведения проверки документы, касающиеся деятельности банка, в том числе приказы и другие распорядительные документы, изданные руководством банка и его подразделениями, бухгалтерские и денежно-расчетные документы, связанные с компьютерным обеспечением деятельности проверяемого подразделения банка;

· получать устные и письменные объяснения от руководителей и сотрудников подразделения банка по проверяемым вопросам и операциям;

· устанавливать соответствие действий и операций, осуществляемых сотрудниками банка, требованиям действующего законодательства, внутренних документов банка, определяющих проводимую банком политику, процедуры принятия и реализации решений, организации учета и отчетности, включая внутреннюю информацию о принимаемых решениях, проводимых операциях (заключаемых сделках), результатах анализа финансового положения и рисках банковской деятельности;

· привлекать при необходимости сотрудников иных структурных подразделений банка для решения задач внутреннего аудита;

· входить в помещение проверяемого подразделения, а также в помещения, используемые для хранения документов (архивы), наличных денег и ценностей (денежные хранилища), компьютерной обработки данных (компьютерный зал) и хранения данных на машинных носителях, с обязательным привлечением руководителя либо, по его поручению, сотрудника проверяемого подразделения;

· выдавать временные (до решения руководства банка) предписания о недопущении действий, результатом которых может стать нарушение законодательства, нормативных актов, принятие банком чрезмерных рисков на себя;

· с разрешения исполнительного руководства банка самостоятельно или с помощью сотрудников проверяемого подразделения снимать копии с полученных документов, в том числе копии файлов, копии любых записей, хранящихся в локальных вычислительных сетях и автономных компьютерных системах, а также делать расшифровки этих записей.

Обязанности работников службы внутреннего аудита состоят в следующем:

· обеспечивать осуществление постоянного мониторинга рисков банковской деятельности и текущий анализ финансового положения банка;

· организовывать постоянный контроль путем регулярных проверок деятельности подразделений банка на предмет соответствия их действий требованиям законодательства, нормативных актов и стандартов профессиональной деятельности, определяющих политику банка, должностным инструкциям;

· обеспечивать постоянный контроль за соблюдением сотрудниками банка установленных процедур, функций и полномочий по принятию решений;

· разрабатывать рекомендации и указания по устранению выявленных нарушений;

· осуществлять контроль за исполнением рекомендаций и указаний по устранению нарушений;

· обеспечивать документальное оформление каждой проверки и делать заключения по результатам проверок, отражающие все вопросы;

· изучать в ходе проверки, выявленные недостатки и нарушения;

· давать рекомендации по их устранению, а также по применению мер дисциплинарного и иного воздействия к нарушителям;

· обеспечивать сохранность и возврат полученных от соответствующих подразделений документов;

· предоставлять заключения по итогам проверок руководству банка и соответствующих подразделений для принятия мер по устранению нарушений, а также для анализа деятельности конкретных сотрудников банка;

· своевременно информировать руководство о всех выявленных рисках, фактах нарушений сотрудниками законодательства, нормативных актов, внутренних распоряжений, о мерах, принятых руководителями проверяемых подразделений банка по устранению допущенных нарушений, и их результатах;

· контролировать организацию работы в банке по изучению всеми сотрудниками требований законодательства, нормативных актов и других документов исходя из перечня служебных обязанностей сотрудников.

Внутренние аудиторы осуществляют проверку внутренней отчетности так же, как и внешние аудиторы проверяют внешние финансовые отчеты. Внутренний и внешний аудит дополняют друг друга и в то же время существенно различаются

Особенности внутреннего и внешнего аудита