Категория: Инструкции

1. В связи с изменениями, внесенными в Инструкцию ЦБ РФ № 109-И в части составления Уведомления о приобретении свыше 1 % акций Банка (Приложение 2 к Инструкции), просим уточнить порядок определения группы лиц. Достаточно ли в целях определения группы лиц при составлении данного Уведомления руководствоваться Федеральным законом от 26.07.2006 г. № 135-ФЗ «О защите конкуренции»?

Согласно статье 11 Федерального закона «О банках и банковской деятельности» приобретение и (или) получение в доверительное управление в результате одной или нескольких сделок одним юридическим или физическим лицом либо группой юридических и (или) физических лиц, связанных между собой соглашением, либо группой юридических лиц, являющихся дочерними или зависимыми по отношению друг к другу, свыше 1 процента акций (долей) кредитной организации требует уведомления Банка России.

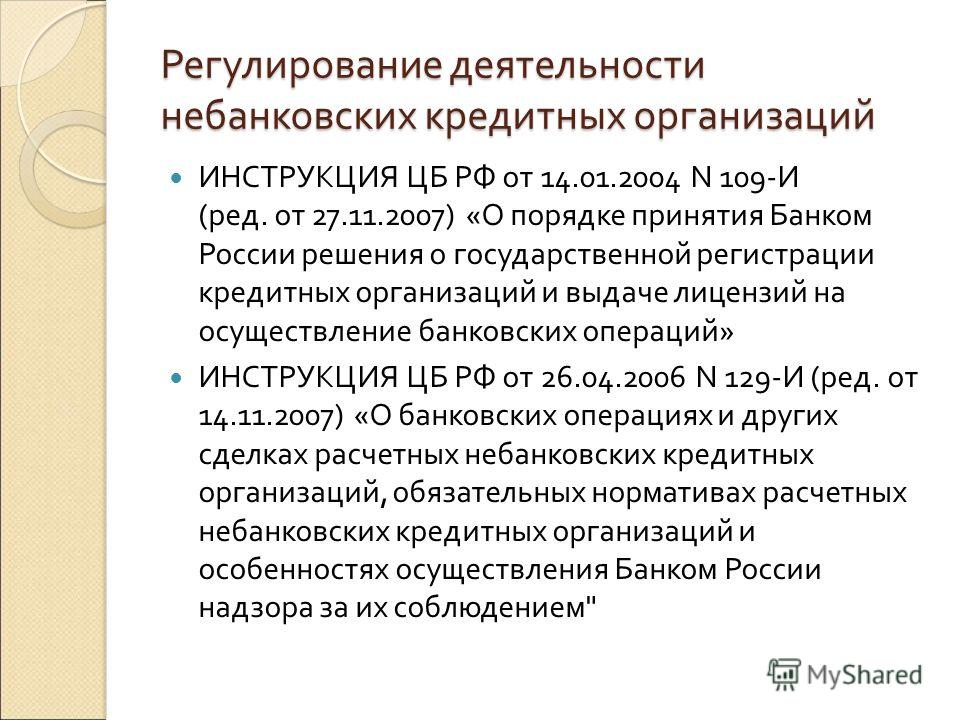

Определение состава группы лиц для целей соблюдения Инструкции Банка России от 14.01.2004 № 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (далее - Инструкция № 109-И) в части составления Уведомления о приобретении свыше 1% акций (долей) кредитной организации (Приложение 2 к Инструкции № 109-И) осуществляется в соответствии с признаками, определенными в части 1 статьи 9 Федерального закона «О защите конкуренции».

2. Просим разъяснить, каков порядок и сроки подачи Уведомления о приобретении свыше 1 % акций Банка акционером в случае приобретения акций Банка в процессе размещения дополнительных акций (до даты завершения размещения акций и даты регистрации итогов выпуска). Каким образом в вышеуказанном случае рассчитывается доля приобретателя акций в уставном капитале в процентном отношении, учитывая тот факт, что процедура размещения акций еще не завершена и размер уставного капитала изменяется по мере оплаты акций?

В соответствии с пунктом 5.2. Инструкции № 109-И уведомление о приобретении свыше 1% акций (долей) кредитной организации (далее- Уведомление) по форме приложения 2 к этой Инструкции направляется в территориальное учреждение Банка России, осуществляющее надзор за ее деятельностью, в течение 30 календарных дней с момента данного приобретения.

Моментом приобретения ценной бумаги следует считать дату перехода прав, удостоверенных этой бумагой.

В соответствии со статьей 29 Федерального закона «О рынке ценных бумаг» права, закрепленные эмиссионной ценной бумагой, переходят к их приобретателю с момента перехода прав на эту ценную бумагу.

Право на именную бездокументарную ценную бумагу переходит к приобретателю:

при учете прав на ценные бумаги в системе ведения реестра с момента внесения приходной записи по лицевому счету приобретателя;

при учете прав на ценные бумаги у лица, осуществляющего депозитарную деятельность, с момента внесения приходной записи по счету депо приобретателя.

При условии полной оплаты акций приобретателем (ст. 34 ФЗ «Об акционерных обществах») эмитентом составляется передаточное распоряжение, которое является основанием для осуществления реестродержателем записи в реестре акционеров о списании с лицевого счета эмитента и зачислении на лицевой счет приобретателя акций в количестве, указанном в передаточном распоряжении.

В целях направления Уведомления доля приобретателя акций в уставном капитале кредитной организации рассчитывается от размера уставного капитала кредитной организации, определенного с учетом его предстоящего увеличения.

3. Отказаться от принятия новой редакции Положения Банка России №1311-У "О порядке отзыва лицензии на осуществление банковских операций при установлении существенной недостоверности отчетных данных". Малейшая ошибка в отчетности может привести к отзыву лицензии банка. Этот документ по сути дела может стать инструментом уничтожения региональной банковской системы.

Указание Банка России от 17.09.2009 № 2293 «О порядке отзыва у кредитной организации лицензии на осуществление банковских операций при установлении существенной недостоверности отчетных данных», зарегистрированное Министерством юстиции Российской Федерации 27.10.2009, регистрационный номер 15134 (далее -Указание № 2293-У) устанавливает порядок отзыва у кредитной организации лицензии по пункту 3 части первой статьи 20 Федерального закона «О банках и банковской деятельности» (далее - Закон о банках) и конкретизирует перечень фактов, при наличии которых отчетность, представляемая кредитной организацией в Банк России, признается существенно недостоверной.

В отношении опасений банковского сообщества, касающихся автоматизма при принятии решений об отзыве у кредитных организаций лицензий на осуществление банковских операций по указанному основанию, считаем необходимым отметить следующее.

Указание № 2293-У на нормативном уровне закрепляет сложившуюся на настоящий момент практику и подходы к отзыву лицензии на осуществление банковских операций по пункту 3 части 1 статьи 20 Закона о банках.

При этом, рассматривая вопрос об отзыве лицензии, Банк России всегда принимает во внимание масштаб нарушений, допущенных кредитной организацией, принятые ею меры по их устранению, реальное финансовое положение кредитной организации и возможные последствия продолжения ее деятельности.

Таким образом, в принципе невозможна ситуация, при которой минимальное, единичное нарушение в деятельности кредитной организации, не связанное с ухудшением его финансового положения, может послужить основанием для отзыва лицензии.

Следовательно, исключается и «автоматизм» при принятии решения об отзыве у кредитной организации лицензии на осуществление банковских операций.

Кроме того, пунктом 3 Указания № 2293-У устанавливаются ясные и понятные для банковского сообщества «правила игры», позволяющие исключить ситуации, связанные с возможностью отзыва лицензии за непреднамеренные и/или незначительные нарушения. При этом возможность реализации Банком России своего права на отзыв у кредитной организации лицензии на осуществление банковских операций по пункту 3 части первой статьи 20 Федерального закона «О банках и банковской деятельности» возникает только в случае неисполнения кредитной организацией предписания, направленного в ее адрес в связи с установлением фактов из числа указанных в подпунктах 1.1-1.8 пункта 1 Указания № 2293-У. Таким образом, кредитная организация получает возможность оспорить претензии Банка России до принятия им решения об отзыве лицензии на осуществление банковских операций.

Заместитель директора Департамента

и финансового оздоровления

Зарегистрировано в Минюсте РФ 13 февраля 2004 г. N 5551

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ИНСТРУКЦИЯ

от 14 января 2004 г. N 109-И

О ПОРЯДКЕ ПРИНЯТИЯ БАНКОМ РОССИИ

РЕШЕНИЯ О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ КРЕДИТНЫХ

ОРГАНИЗАЦИЙ И ВЫДАЧЕ ЛИЦЕНЗИЙ НА ОСУЩЕСТВЛЕНИЕ

БАНКОВСКИХ ОПЕРАЦИЙ

от 10.05.2006 N 1681-У, от 11.12.2006 N 1754-У,

Инструкции ЦБ РФ от 21.02.2007 N 130-И,

Указаний ЦБ РФ от 21.02.2007 N 1794-У,

от 14.05.2007 N 1828-У, от 27.11.2007 N 1933-У,

от 05.02.2008 N 1977-У, от 15.07.2008 N 2043-У,

от 29.10.2008 N 2110-У, от 30.12.2008 N 2164-У,

от 14.08.2009 N 2277-У,

с изм. внесенными Указания ЦБ РФ от 12.11.2009 N 2333-У)

На основании Федерального закона "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157), Федерального закона "О банках и банковской деятельности" (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, 3469, 3470; 2001, N 26, ст. 2586; N 33 (часть I), ст. 3424; 2002, N 12, ст. 1093; 2003, N 27 (часть I), ст. 2700; N 50, ст. 4855; N 52, ст. 5033), Федерального закона "Об обществах с ограниченной ответственностью" (Собрание законодательства Российской Федерации, 1998, N 7, ст. 785; N 28, ст. 3261; 1999, N 1, ст. 2; 2002, N 12, ст. 1093), Федерального закона "Об акционерных обществах" (Собрание законодательства Российской Федерации, 1996, N 1, ст. 1; N 25, ст. 2956; 1999, N 22, ст. 2672; 2001, N 33 (часть I), ст. 3423; 2002, N 12, ст. 1093; N 45, ст. 4436; 2003, N 9, ст. 805), Федерального закона "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (Собрание законодательства Российской Федерации, 2001, N 33 (часть I), ст. 3431; 2003, N 26, ст. 2565; N 52, ст. 5037) и в соответствии с решением Совета директоров Банка России (протокол от 29 декабря 2003 года N 29) устанавливается следующий порядок принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций.

Особенности государственной регистрации кредитных организаций с иностранными инвестициями, а также порядок выдачи Банком России лицензии на осуществление банковских операций кредитной организации, производство по делу о банкротстве которой прекращено в связи с погашением ее обязательств по решению учредителей (участников) или третьего лица (третьих лиц), устанавливаются иными нормативными актами Банка России.

Раздел I. Принятие решения о государственной

регистрации кредитных организаций. Выдача кредитным

организациям лицензий на осуществление банковских

операций при их создании

Глава 1. Общие положения

1.1. Кредитная организация создается на основе любой формы собственности как хозяйственное общество (акционерное общество, общество с ограниченной ответственностью или общество с дополнительной ответственностью).

1.2. Кредитная организация совершает банковские операции на основании лицензии на осуществление банковских операций, выданной Центральным банком Российской Федерации.

Лицензия на осуществление банковских операций, выдаваемая Банком России, содержит указание на один из видов лицензий, определенных пунктами 8.2, 8.3 и 14.1 настоящей Инструкции, перечень банковских операций, право на осуществление которых предоставлено кредитной организации, дату выдачи и номер лицензии. Лицензия на осуществление банковских операций выдается на бланке, защищенном от подделок.

Лицензия на осуществление банковских операций подписывается Председателем Банка России или его заместителем, возглавляющим Комитет банковского надзора Банка России. Подпись скрепляется печатью Банка России с изображением Государственного герба Российской Федерации.

1.3. Банк России принимает решение о государственной регистрации кредитных организаций, осуществляет взаимодействие по вопросам государственной регистрации кредитных организаций с Федеральной налоговой службой, ее территориальными органами (далее - уполномоченный регистрирующий орган), выдает кредитным организациям лицензии на осуществление банковских операций, ведет реестр выданных лицензий на осуществление банковских операций, ведет Книгу государственной регистрации кредитных организаций в целях осуществления контрольных и надзорных функций.

Глава 2. Учредители кредитной организации

2.1. Учредителями кредитной организации могут быть юридические и (или) физические лица, участие которых в кредитной организации не запрещено федеральными законами.

Учредители банка не имеют права выходить из состава участников банка в течение первых трех лет со дня его государственной регистрации.

© Обращаем особое внимание коллег на необходимость ссылки на "DOCS.SUBSCHET.RU | Налоги и учет. Документы " при цитированиии (для on-line проектов обязательна активная гиперссылка)

Основные сведения:Зарегистрировано в Минюсте РФ 13 февраля 2004 г. N 5551

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ИНСТРУКЦИЯ

от 14 января 2004 г. N 109-И

О ПОРЯДКЕ ПРИНЯТИЯ БАНКОМ РОССИИ

РЕШЕНИЯ О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ КРЕДИТНЫХ

ОРГАНИЗАЦИЙ И ВЫДАЧЕ ЛИЦЕНЗИЙ НА ОСУЩЕСТВЛЕНИЕ

БАНКОВСКИХ ОПЕРАЦИЙ

На основании Федерального закона "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157), Федерального закона "О банках и банковской деятельности" (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, 3469, 3470; 2001, N 26, ст. 2586; N 33 (часть I), ст. 3424; 2002, N 12, ст. 1093; 2003, N 27 (часть I), ст. 2700; N 50, ст. 4855; N 52, ст. 5033), Федерального закона "Об обществах с ограниченной ответственностью" (Собрание законодательства Российской Федерации, 1998, N 7, ст. 785; N 28, ст. 3261; 1999, N 1, ст. 2; 2002, N 12, ст. 1093), Федерального закона "Об акционерных обществах" (Собрание законодательства Российской Федерации, 1996, N 1, ст. 1; N 25, ст. 2956; 1999, N 22, ст. 2672; 2001, N 33 (часть I), ст. 3423; 2002, N 12, ст. 1093; N 45, ст. 4436; 2003, N 9, ст. 805), Федерального закона "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (Собрание законодательства Российской Федерации, 2001, N 33 (часть I), ст. 3431; 2003, N 26, ст. 2565; N 52, ст. 5037) и в соответствии с решением Совета директоров Банка России (протокол от 29 декабря 2003 года N 29) устанавливается следующий порядок принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций.

Особенности государственной регистрации кредитных организаций с иностранными инвестициями устанавливаются иными нормативными актами Банка России.

Раздел I. Принятие решения о государственной

регистрации кредитных организаций. Выдача кредитным

организациям лицензий на осуществление банковских

операций при их создании

Глава 1. Общие положения

1.1. Кредитная организация создается на основе любой формы собственности как хозяйственное общество (акционерное общество, общество с ограниченной ответственностью или общество с дополнительной ответственностью).

1.2. Кредитная организация совершает банковские операции на основании лицензии на осуществление банковских операций, выданной Центральным банком Российской Федерации.

Лицензия на осуществление банковских операций, выдаваемая Банком России, содержит указание на один из видов лицензий, определенных пунктами 8.2, 8.3 и 14.1 настоящей Инструкции, перечень банковских операций, право на осуществление которых предоставлено кредитной организации, дату выдачи и номер лицензии. Лицензия на осуществление банковских операций выдается на бланке, защищенном от подделок.

Лицензия на осуществление банковских операций подписывается Председателем Банка России или его заместителем, возглавляющим Комитет банковского надзора Банка России. Подпись скрепляется печатью Банка России с изображением Государственного герба Российской Федерации.

1.3. Банк России принимает решение о государственной регистрации кредитных организаций, осуществляет взаимодействие по вопросам государственной регистрации кредитных организаций с Министерством Российской Федерации по налогам и сборам, его соответствующими подразделениями в Российской Федерации (далее - уполномоченный регистрирующий орган), выдает кредитным организациям лицензии на осуществление банковских операций, ведет реестр выданных лицензий на осуществление банковских операций, ведет Книгу госу

Существенные изменения затронули Инструкцию ЦБ РФ от 14.01.2004 № 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций», внесенные Указанием ЦБ РФ от 11.12.2006 № 1754-У и Указанием ЦБ РФ от 21.02.2007 № 1794-У. Указание ЦБ РФ от 11.12.2006 вступило в силу с 1 января 2007 года и уже с 21 апреля этого же года вступили в действие новые нормы, позволяющие кредитной организации открывать операционные офисы, а также переводить филиал в статус внутреннего структурного подразделения, введенные Указанием от 21.02.2007 № 1794-У.

Е.Ю. САПЕГИНА

консультант в сфере информационных технологий и защиты информации

Рассмотрим подробнее принятые изменения, касающиеся вопроса государственной регистрации кредитных организаций и выдачи лицензий на осуществление банковской деятельности.

Документы, представляемые в Банк РоссииВ прежней редакции Инструкции ЦБ РФ от 14.01.2004 № 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (далее — Инструкция) вводился лицензионный сбор за рассмотрение вопроса о выдаче лицензии компании в размере 0,1% от размера объявленного уставного капитала кредитной организации, указанного в ее уставе. Согласно новой редакции за предоставление лицензии на осуществление банковских операций уплачивается не лицензионный сбор, а лицензионная пошлина, в порядке, установленном законодательством РФ о налогах и сборах. Размер пошлины составляет 0,1% заявленного уставного капитала кредитной организации, но не может превышать 40 тыс. рублей (пункт 1.28 Указания ЦБ РФ от 11.12.2006 № 1754-У). Соответственно документы, подтверждающие уплату лицензионного сбора за рассмотрение вопроса о выдаче лицензии на осуществление банковских операций, меняются на документы, подтверждающие уплату государственной пошлины за предоставление лицензии на осуществление банковских операций.

Согласно прежней редакции лицензионный сбор не взимался в случае реорганизации в форме слияния, преобразования. Теперь этот абзац утратил силу и за предоставление лицензии на осуществление банковских операций кредитной организации, созданной в результате реорганизации, уплачивается государственная пошлина в размере 0,1% уставного капитала (не более 40 тыс. рублей), вместо 0,01% в старой редакции за рассмотрение вопроса о предоставлении лицензии кредитной организации, созданной в результате реорганизации, кроме случаев слияния и преобразования.

В связи с заменой документов об уплате лицензионного сбора на документы, подтверждающие уплату государственной пошлины за предоставление лицензии на осуществление банковских операций, меняется абзац, касающийся документов, которые предоставляются в 3 экземплярах: вместо документов, подтверждающих уплату государственной пошлины и лицензионного сбора, необходимо предоставить документы об уплате государственных пошлин.

Уставный капитал кредитной организацииИзменяются положения, касающиеся уставного капитала кредитной организации.

Согласно Указанию ЦБ РФ от 11.12.2006 № 1754-У «О внесении изменений в Инструкцию Банка России от 14 января 2004 года № 109-И “О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций”» (далее — Указание № 1754-У), минимальный размер уставного капитала для вновь создаваемых кредитных организаций теперь не устанавливается Банком России, а определяется статьей 11 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности» в сумме рублевого эквивалента 5 млн евро для банка и в сумме рублевого эквивалента 500 тыс. евро для небанковской кредитной организации. Соответственно все те положения Инструкции, в которых говорилось о требованиях, предъявляемых к уставному капиталу, меняются: требования, установленные Банком России, изменяются на требования, установленные Федеральным законом «О банках и банковской деятельности».

Пункт 4.9 Инструкции в новой редакции ограничивает размер вкладов в виде имущества в неденежной форме в уставный капитал создаваемой путем учреждения кредитной организации 20% уставного капитала кредитной организации и также регулирует оплату учредителями акций и долей. В случае оплаты учредителями акций кредитной организации по цене выше их номинальной стоимости или вкладов в уставный капитал выше номинальной стоимости долей, стоимость имущества в неденежной форме, направленного на оплату таких акций (стоимости вкладов в уставный капитал) не должна превышать 20% цены размещения акций (стоимости вкладов в уставный капитал).

В п.1.5 Указания № 1754-У приводится пример такого расчета. Пример 1

В соответствии с уставом создаваемой путем учреждения кредитной организации ее уставный капитал равен 300 млн рублей, номинальная стоимость каждой акции — 1 млн рублей. Цена размещения каждой акции — 3 млн рублей.

Максимальная стоимость имущества в неденежной форме, направляемого на оплату акций равна:

(300 x 3 ) x 0,2 = 180 млн рублей.

С учетом ограничения, установленного для размера вкладов в виде имущества в неденежной форме в уставный капитал (не более 20% уставного капитала), стоимость имущества в неденежной форме, вносимого в уставный капитал, составит:

300 x 0,2 = 60 млн рублей.

На эмиссионный доход направляется:

180 – 60 = 120 млн рублей.

При дополнительной эмиссии акций применяется следующий алгоритм расчетов. Пример 2

В соответствии с уставом кредитной организации ее уставный капитал равен 300 млн рублей, номинальная стоимость каждой акции — 1 млн рублей. Размер вкладов в уставный капитал в виде имущества в неденежной форме составляет 60 млн рублей. Дополнительно выпускаются 160 акций номинальной стоимостью 1 млн рублей каждая, цена размещения каждой акции — 3 млн рублей.

Расчет размера вкладов в виде имущества в неденежной форме в уставный капитал кредитной организации по результатам увеличения осуществляется следующим образом.

Стоимость имущества в неденежной форме, направляемого на оплату акций (стоимости вкладов), не должна превышать:

(160 x 3) x 0,2 = 96 млн рублей.

Размер вкладов в виде имущества в неденежной форме в уставный капитал не должен превышать:

(300 + 160) x 0,2 = 92 млн рублей.

С учетом размера вкладов в виде имущества в неденежной форме в уставном капитале кредитной организации до его увеличения максимальный размер имущества в неденежной форме, вносимого в уставный капитал, составит:

92 - 60 = 32 млн рублей

или (160 x 0,2 = 32 млн рублей).

На эмиссионный доход направляется:

96 + 32 x 64 млн рублей.

Открытие (закрытие) подразделений кредитной организации (филиала) на территории Российской ФедерацииНаряду с дополнительными офисами, кредитно-кассовыми офисами, операционными кассами вне кассового узла, обменными пунктами и другими внутренними структурными подразделениями кредитная организация при условии отсутствия у нее запрета на открытие филиалов теперь может открывать и операционные офисы.

Дополнения, внесенные в пункт 9.5 Инструкции Указанием ЦБ РФ от 21.02.2007

№ 1794-У «О внесении изменений в Инструкцию Банка России от 14 января 2004 года

№ 109-И “О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций”» (далее — Указание № 1794-У), содержат основные положения об операционных офисах.

Операционный офис может располагаться на территории, подведомственной территориальному учреждению Банка России, осуществляющему надзор за деятельностью кредитной организации, открывающей операционный офис, или в рамках федерального округа, на территории которого находится головной офис кредитной организации (филиал), открывающей операционный офис.

Операционный офис вправе осуществлять все или часть банковских операций, предусмотренных выданной кредитной организации лицензией на осуществление банковских операций (положением о филиале), за исключением следующих ограничений.

Операционный офис не вправе:

осуществлять операции (включая операции за счет клиентов) по купле и(или) продаже иностранной валюты как в наличной, так и в безналичной форме на межбанковском и биржевом валютных рынках, а также операции по купле/продаже ценных бумаг и других финансовых активов, связанные с принятием финансовых рисков. Исключение составляют сделки, связанные с принятием кредитного риска на одного заемщика в размере менее 5% собственных средств кредитной организации. При этом сделки, связанные с принятием кредитного риска на одного заемщика в размере, равном либо превышающем 5% собственных средств кредитной организации, заключенные кредитной организацией (филиалом), могут быть переданы на обслуживание в операционный офис;

предоставлять займы (кредиты) кредитным организациям и получать их от кредитных организаций, а также размещать депозиты и иные средства в кредитных организациях и привлекать их от кредитных организаций;

открывать и вести корреспондентские счета кредитных организаций (филиалов), а также самим открывать корреспондентские счета в кредитных организациях (филиалах) для осуществления операций;

выдавать банковские гарантии;

осуществлять акцептование и(или) авалирование векселей.

Порядок открытия (закрытия) операционных офисов такой же, как и для остальных внутренних структурных подразделений.

В прежней редакции Инструкции помещения подразделений кредитной организации (филиала) для совершения операций с ценностями должны были соответствовать требованиям, установленным нормативными актами Банка России, либо должны быть представлены документы, предусмотренные нормативными актами Банка России для случая страхования денежной наличности на сумму не менее минимально допустимого остатка наличных денег в операционной кассе. В новой редакции помещения должны также соответствовать требованиям, установленным нормативными актами Банка России, либо должен быть заключен договор имущественного страхования денежной наличности на сумму не менее минимально допустимого остатка наличных денег в операционной кассе и техническая укрепленность указанных помещений должна быть согласована со страховой организацией (пункт 1.8 Указания № 1754-У).

Если иное не установлено нормативными актами Банка России, для подтверждения выполнения требований, указанных в преды-дущем абзаце, внутреннее структурное под-разделение по письменному запросу территориального учреждения Банка России по его местонахождению либо в рамках проведения проверки деятельности внутреннего структурного подразделения обязано представить следующие документы (по 1 экземпляру) (пункт 1.8 Указания № 1754-У):

1) пояснительную записку по технической укрепленности помещений для совершения операций с ценностями (в том числе по оборудованию охранно-пожарной и тревожной сигнализацией) и по организации охраны, обеспечивающих защиту жизни персонала и сохранность ценностей;

2) план расположения помещений для размещения внутреннего структурного подразделения с экспликацией (размеры занимаемой площади и на- значение помещений);

3) план расположения помещений для совершения операций с ценностями с экспликацией (размеры занимаемой площади и назначение помещений);

4) договор на оказание охранных услуг;

5) лицензию на осуществление негосударственной (частной) охранной деятельности охранного предприятия, с которым заключен договор на оказание охранных услуг;

1) акт приемки средств охранно-пожарной и тревожной сигнализации в эксплуатацию;

2) сертификаты соответствия на оборудование (в том числе защитное) помещений для совершения операций с ценностями.

Документы, перечисленные в п. 1–3, должны быть составлены кредитной организацией (филиалом) и подписаны ее уполномоченным лицом (уполномоченным лицом ее филиала). Для остальных документов допускается представление надлежащим образом заверенных копий.

Если денежная наличность внутреннего структурного подразделения застрахована на сумму не менее минимально допустимого остатка наличных денег в операционной кассе, должны быть представлены только следующие документы (по 1 экземпляру):

1) договор имущественного страхования (допускается представление заверенных копий по письменному запросу территориального учреждения Банка России);

2) лицензия страховой организации на осуществление страховой деятельности на территории Российской Федерации (допускается представление заверенных копий по письменному запросу территориального учреждения Банка России);

3) документ (соглашение о намерениях), подтверждающий согласование со страховой организацией требований к технической укрепленности помещений для совершения операций с ценностями (в том числе к оборудованию охранно-пожарной и тревожной сигнализацией), составленный в произвольной форме и подписанный уполномоченными лицами кредитной организации (филиала) и страховой организации;

4) план расположения помещений для размещения внутреннего структурного подразделения с экспликацией (размеры занимаемой площади и на- значение помещений) (должен быть составлен кредитной организацией (филиалом) и подписан ее уполномоченным лицом (уполномоченным лицом ее филиала).

В соответствии с пунктом 1.9 Указания № 1754-У к операциям, которые вправе осуществлять кредитно-кассовый офис, относится помимо всего прочего прием наличной валюты Российской Федерации и иностранной валюты для осуществления перевода по поручению физического лица без открытия банковского счета. Также эту операцию может осуществлять операционная касса вне кассового узла (пункт 1.10 Указания № 1754-У).

Открытие (закрытие) филиалов кредитной организации на территории Российской ФедерацииПункт 1.11 Указания № 1754-У предписывает кредитной организации оповещать территориальное учреждение Банка России, осуществляющее надзор за ее деятельностью, и территориальные учреждения Банка России по прежнему и новому местонахождению подразделения, об изменениях местонахождения (причем не только фактических изменениях, как в старой редакции), номеров телефонной и(или) факсимильной связи обособленного подразделения или внутреннего структурного подразделения в течение 2 рабочих дней с момента такого изменения.

Открытие филиала (в том числе на основе реорганизующейся кредитной организации) теперь осуществляется беспошлинно (раньше за открытие филиала взимался сбор в размере 100-кратного минимального размера оплаты труда).

Скорректирован перечень документов, которые кредитная организация предоставляет при открытии филиала.

Положение о филиале, прилагаемое к уведомлению об открытии филиала, должно направляться в 2 экземплярах вместо 4 экземпляров согласно предыдущей редакции (абзац 3, пункт 11.6 Инструкции).

Если кандидат на должность руководителя, заместителя руководителя, главного бухгалтера или заместителя главного бухгалтера филиала кредитной организации получил образование за границей Российской Федерации, в территориальное учреждение Банка России по месту открытия филиала должно быть представлено заключение федерального органа исполнительной власти по вопросам профессионального образования о соответствии зарубежного документа об образовании указанного лица российским дипломам о высшем образовании.

Если кандидат на должность руководителя, заместителя руководителя, главного бухгалтера или заместителя главного бухгалтера филиала кредитной организации является иностранным гражданином или лицом без гражданства, в территориальное учреждение Банка России по месту открытия филиала должны быть представлены заверенные копии документов, подтверждающих право данного лица на осуществление трудовой деятельности на территории Российской Федерации.

Документы, которые согласно старой редакции Инструкции подписывались руководителем организации, теперь должны подписываться ее уполномоченным лицом.

Исключается из списка документов, необходимых к направлению в территориальное учреждение Банка России документ, подтверждающий уплату кредитной организацией сбора за открытие филиала.

Решение о переводе принимается уполномоченным органом управления кредитной организации. Уведомление кредиторов, обслуживающихся в таком филиале, о переводе его в статус внутреннего структурного подразделения производится кредитной организацией в порядке, установленном Инструкцией для закрытия филиала. Датой начала деятельности указанного внутреннего структурного подразделения и датой прекращения деятельности упомянутого филиала является дата объединения бухгалтерского баланса (передачи активов и пассивов) филиала, переводимого в статус внутреннего структурного подразделения, и бухгалтерского баланса головного офиса кредитной организации или филиала, в подчинении которого будет находиться данное структурное подразделение. Должен быть составлен документ, подтверждающий передачу активов и пассивов филиала на баланс головного офиса. Этот документ хранится в кредитной организации (или ее филиале, если структурное подразделение находится в подчинении не головного офиса, а филиала организации).

В течение 5 календарных дней с даты объединения бухгалтерских балансов кредитная организация направляет в территориальные учреждения Банка России, осуществляющие надзор за деятельностью филиала, переводимого в статус внутреннего структурного подразделения, и за деятельностью организации или филиала, в подчинении которого будет находиться внутреннее структурное подразделение, уведомление по форме приложения 15 (как в случае открытия дополнительного офиса). К уведомлению должны быть приложены копия решения о переводе и справка из расчетно-кассового центра территориального учреждения Банка России, содержащая информацию о дате закрытия корреспондентского субсчета филиала.

Временное функционирование корреспондентского субсчета филиала возможно при условии, что организация направила на имя руководителя территориального учреждения Банка России (его заместителя) по месту открытия корреспондентского субсчета филиала, переводимого в статус внутреннего структурного подразделения, соответствующее заявление. Данное заявление для рассмотрения его территориальным учреждением Банка России должно содержать:

1) просьбу об изменении режима корреспондентского субсчета филиала, при котором на период его сохранения по этому субсчету осуществляются только операции по зачислению поступающих денежных средств и ежедневному перечислению подразделением расчетной сети Банка России остатка средств, образующегося на субсчете на конец операционного дня, на корреспондентский счет кредитной организации (корреспондентский субсчет ее другого филиала), указываемый в данном заявлении;

2) поручение подразделению расчетной сети Банка России о ежедневном перечислении остатка средств, образующегося на субсчете на конец операционного дня, на корреспондентский счет кредитной организации (корреспондентский субсчет ее другого филиала), указываемый в данном заявлении;

3) номер корреспондентского субсчета филиала кредитной организации, с которого следует производить списание денежных средств и номер, на который следует производить зачисление денежных средств;

4) указание на дату закрытия корреспондентского субсчета филиала (не позднее 90 календарных дней с даты направления уведомления территориального учреждения Банка России по форме приложения 15). При этом дата закрытия корреспондентского субсчета, указанная в заявлении, должна соответствовать дате вступления в силу соответствующих изменений к Справочнику банковских идентификационных кодов участников расчетов, осуществляющих платежи через расчетную сеть Центрального банка Российской Федерации (Банка России), определяемой в соответствии с пунктом 7.7 Положения Банка России от 06.05.2003 № 225-П «О Справочнике банковских идентификационных кодов участников расчетов, осуществляющих платежи через расчетную сеть Центрального банка Российской Федерации (Банка России)»;

5) указание о направлении по каналам связи (передаче на магнитном носителе) электронных сообщений, содержащих совокупность данных об исполненных расчетных документах и выписку из корреспондентского субсчета за день, а также порядок и периодичность выдачи выписок из данного субсчета на бумажном носителе.

Заявление должно быть подписано единоличным исполнительным органом кредитной организации или лицом, имеющим право первой подписи согласно распорядительному документу и право на основании доверенности заключать договор корреспондентского счета. Подпись должна быть скреплена печатью кредитной организации.

Территориальное учреждение Банка России может принять решение о временном сохранении корреспондентского субсчета филиала, переведенного в статус внутреннего структурного подразделения, только в течение одного года шести месяцев со дня вступления в силу Указания № 1794-У, то есть только до 21 октября 2008 года.

При переподчинении внутреннего структурного подразделения филиала, переведенного в статус внутреннего структурного подразделения, кредитной организации (ее другому филиалу) в территориальные учреждения Банка России, осуществляющие надзор за ее/его деятельностью, за деятельностью филиала, переведенного в статус внутреннего структурного подразделения, и в территориальное учреждение Банка России по местонахождению такого внутреннего структурного подразделения кредитная организация (филиал) направляет уведомление по форме приложения 15.

Территориальное учреждение Банка России в течение 5 рабочих дней с даты получения уведомления вносит соответствующие сведения в Книгу государственной регистрации кредитных организаций.

Открытие (закрытие) и изменение местонахождения внутренних структурных подразделений кредитной организации (филиала) на территории Российской ФедерацииСогласно пункту 1.17 Указания № 1754-У меняется целая глава, посвященная этому вопросу.

Датой открытия дополнительного офиса, кредитно-кассового офиса, операционной кассы вне кассового узла является дата направления уведомления об открытии или изменении местонахождения подразделения. С этой даты внутреннее структурное подразделение вправе осуществлять делегированные ему банковские операции и сделки. Напомним, что согласно предыдущей редакции Инструкции дополнительный офис (кредитно-кассовый офис) был вправе начать осуществление кассового обслуживания клиентов только после получения положительного заключения территориального учреждения Банка России. Теперь же для того, чтобы дополнительный офис смог начать осуществлять банковские операции и сделки, достаточно уведомить об открытии офиса территориальное учреждение Банка России по месту открытия.

Датой закрытия подразделения является дата направления уведомления о прекращении совершения операций в подразделении. Уведомление по форме приложения 15 к Инструкции направляется в территориальное учреждение Банка России по местонахождению подразделения. Об открытии (изменении местонахождения (адреса)) дополнительного офиса кредитная организация (филиал) уведомляет по форме приложения 15 к Инструкции только территориальное учреждение Банка России по месту открытия (новому местонахождению) дополнительного офиса. В старой редакции необходимо было уведомлять также территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации (филиала). К уведомлению об открытии (изменении местоположения) подразделения прилагаются только документы, предусмотренные подпунктом 9.4.1 или 9.4.2 пункта 9.4 Инструкции, то есть:

заверенные копии документов, подтверждающих право собственности (аренды, субаренды, безвозмездного пользования), на основании которого кредитная организация пользуется помещением в случае, если подразделение размещается в завершенном строительством здании, принадлежащем кредитной организации на праве собственности;

заверенные копии разрешения на ввод здания в эксплуатацию и документов, подтверждающих возможность нахождения внутреннего структурного под-разделения в указанном помещении, в случае размещения внутреннего структурного подразделения в завершенном строительством здании, введенном в эксплуатацию, но не внесенном в Единый государственный реестр прав на недвижимое имущество и сделок с ним.

Расширение деятельности кредитной организации путем получения лицензий на осуществление банковских операцийУтратил силу пункт 13.3:

за рассмотрение вопроса о выдаче кредитной организации лицензии на осуществление банковских операций взимается лицензионный сбор в размере 0,01% от размера уставного капитала, указанного в уставе кредитной организации.

Данный сбор уплачивается кредитной организацией по ее местонахождению и поступает в доход федерального бюджета.

Соответственно из документов, необходимых для получения лицензии, расширяющей деятельность, исключен документ, подтверждающий уплату лицензионного сбора. Заключение Банка России о возможности выдачи кредитной организации лицензии, расширяющей деятельность, не должно содержать подтверждение уплаты лицензионного сбора за рассмотрение вопроса о выдаче лицензии, расширяющей деятельность (пункт 1.18 Указания № 1754-У).

Согласно изменениям, введенным Указанием № 1754-У, создавать филиалы на территории иностранного государства может только кредитная организация, имеющая Генеральную лицензию и собственные средства в размере не ниже суммы рублевого эквивалента 5 млн евро (пункт 11.2 Федерального закона «О банках и банковской деятельности») и только с разрешения Банка России, а представительства — только после его уведомления. С разрешения Банка России и в соответствии с его требованиями дочерние организации на территории иностранного государства может иметь кредитная организация, у которой есть Генеральная лицензия и собственные средства (капитал) не ниже минимального.

Изменения, вносимые в учредительные документы кредитной организации, изменение сведений о кредитной организации (филиале)Согласно внесенным изменениям заверенные копии документов, подтверждающих переход доли в уставном капитале кредитной организации одного участника кредитной организации к другим участникам и(или) третьим лицам, должны направляться в территориальное учреждение Банка России, если в устав кредитной организации в форме общества с ограниченной ответственностью или общества с дополнительной ответственностью вносятся изменения сведений об участниках.

Напомним, что по правилам предыдущей редакции Инструкции, это надо было делать только в том случае, если копии ранее не представлялись в территориальное учреждение Банка России в соответствии с главой 18 Инструкции (Порядок представления кредитной организацией информации об изменении состава участников и(или) размеров их долей).

Согласно пункту 1.22 Указания № 1754-У в случае изменения состава участников и(или) размеров их долей кредитная организация в форме общества с ограниченной ответственностью (общества с дополнительной ответственностью) должна в течение 10 календарных дней направить список участников кредитной организации в территориальное учреждение Банка России (список участников теперь должен содержать не полный перечень участников кредитной организации, а только тех, доля которых в уставном капитале составляет более 1%). Также согласно Указанию № 1754-У не нужно предоставлять заверенные копии документов, подтверждающих приобретение доли (части доли) в уставном капитале (как это было в предыдущей редакции Инструкции).

Кроме этого, кредитная организация в форме общества с ограниченной ответственностью или общества с дополнительной ответственностью должна в течение 5 рабочих дней с момента проведения очередного общего собрания участников направить в территориальное учреждение Банка России полный список участников по форме приложения 3 к Инструкции. В то же время кредитная организация обязана представить подписанное единоличным исполнительным органом кредитной организации письмо, подтверждающее то, что электронная копия списка участников соответствует составу участников организации на дату составления списка лиц, имеющих право участвовать в очередном общем собрании участников.

При изменении местонахождения кредитной организации (ее адреса), организация направляет в территориальное учреждение Банка России ходатайство о подготовке заключения о соответствии новых помещений для совершения операций с ценностями требованиям, установленным нормативными актами Банка России. К ходатайству прилагаются документы, предусмотренные Инструкцией. Те из них, которые согласно предыдущей редакции подписывались руководителем кредитной организации (абзац 4 пункт 20.4 Инструкции), теперь должны подписываться ее уполномоченным лицом (пункт 1.24 Указания № 1754-У). То же самое касается документов, необходимых для государственной регистрации изменений, вносимых в устав и связанных с изменением местонахождения (адреса) как самой организации, так и ее филиалов (в этом случае документы подписываются уполномоченным лицом кредитной организации или филиала).

Территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации, должно быть уведомлено об изменении местонахождения организации (не только фактическом изменении, как в прежней редакции).

Изменения приложенийПримечание приложения 3 (список учредителей (участников)) дополняется пунктом 3 следующего содержания.

«В случае включения в список участников кредитной организации информации о номинальном держателе ее акций в списке должны быть также указаны сведения о владельцах акций, в интересах которых осуществляется номинальное держание. Данные сведения приводятся перед строкой

“Итого_____________________________”».

(общая сумма уставного капитала кредитной организации)

В приложении 15 «Уведомление кредитной организации (филиала) об открытии (изменении реквизитов, о закрытии) внутреннего структурного подразделения» в строке 12 вместо фамилии, имени, отчества работников операционной кассы вне кассового узла (руководителя и главного бухгалтера дополнительного офиса (кредитно-кассового офиса) при их наличии) следует указывать фамилию, имя, отчество руководителя и главного бухгалтера дополнительного офиса (кредитно-кассового офиса) (при наличии руководителя и главного бухгалтера).

В приложении 15 к перечисленным внутренним структурным подразделениям добавляется операционный офис.

Внесен пункт, касающийся перевода филиала в статус внутреннего структурного подразделения. Наименование уведомления в этом случае меняется на «Уведомление кредитной организации о переводе филиала в статус внутреннего структурного подразделения». В графу 3 соответственно заносятся сведения на дату принятия решения о переводе филиала в статус внутреннего структурного подразделения (вместо сведений на момент открытия (изменения реквизита, закрытия) подразделения). Взамен наименования органа управления кредитной организации, принявшего решение об открытии (закрытии) подразделения, указывается наименование уполномоченного органа управления кредитной организации, принявшего решение о переводе филиала в статус внутреннего структурного подразделения.

При переподчинении внутреннего структурного подразделения филиала, переведенного в статус внутреннего структурного подразделения, кредитной организации или другому филиалу приложение 15 оформляется с учетом следующего:

наименование — «Уведомление кредитной организации (филиала) о переподчинении внутреннего структурного подразделения (изменении его реквизитов)»;

текст в графе 2 строки I — «Сведения о кредитной организации (филиале), которой переподчиняется внутреннее структурное подразделение»;

текст в графе 2 строки 14 — «Наименование уполномоченного органа управления кредитной организации, принявшего решение о переподчинении внутреннего структурного под-разделения».