Категория: Бланки/Образцы

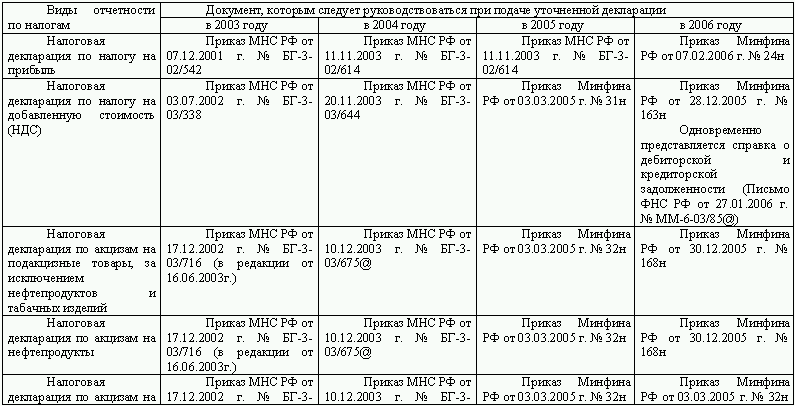

4. Формы налоговых деклараций.

Декларация по налогу с продаж.

Налоговая декларация по налогу на добавленную стоимость.

Налоговая декларация по налогу на прибыль.

Декларация по налогу на пользователей автомобильных дорог.

Налоговая декларация по единому социальному налогу.

Декларация по налогу с владельцев транспортных средств.

Фонд социального страхования Российской Федерации и его исполнительные органы, в соответствии с требованиями Налогового кодекса Российской Федерации, обязаны организовать налоговый учет в качестве системы, существующей независимо от системы бухгалтерского учета.

Формирование системы налогового учета и его регистров это достаточно сложный и ответственный процесс, потому что появление налогового учета, как отдельной ветви хозяйственного учета принципиально новое явление для России.

Законодатель, обязавший всех налогоплательщиков вести налоговый учет, возложил обязанность формирования системы регистров налогового учета на самих налогоплательщиков.

Методические рекомендации МНС РФ по системе налогового учета не применимы для внебюджетных фондов, в т.ч. и для Фонда социального страхования и его исполнительных органов. в силу своей громоздкости и коммерческой направленности.

В этой связи разработанная Система налогового учета Фонда социального страхования Российской Федерации и его исполнительных органов оптимально учитывает все особенности Фонда социального страхования Российской Федерации и его исполнительных органов. Регистры налогового учета разработаны таким образом, что позволяют легко, быстро и с большей степенью достоверности составлять налоговые декларации с учетом требований действующего законодательства.

Налоговый кодекс РК требует ведения налогового учета всеми налогоплательщиками без исключения. Что означает ведение налогового учета для ИП, которые не ведут бухгалтерский учет?

Налоговый учет – это ведение, составление, представление в налоговые органы документации, оформленной в надлежащем виде, установленном законодательством РК, для определения налоговой базы. Документация имеет вид первичных бухгалтерских документов, налоговой политики, налоговых регистров, налоговых заявлений, форм налоговой отчетности.

Есть категория ИП, которые имеют право не вести бухгалтерский учет. об этом говорится в п.2 ст.2 Закона о бухгалтерском учете и финансовой отчетности:

Индивидуальные предприниматели вправе не осуществлять ведение бухгалтерского учета ( кроме составления и хранения первичных документов ) и составление финансовой отчетности при соответствии одновременно следующим условиям:

1) применяют в соответствии с налоговым законодательством Республики Казахстан специальные налоговые режимы на основе патента, упрощенной декларации;

2) не состоят на регистрационном учете по налогу на добавленную стоимость;

3) не являются субъектами естественных монополий и регулируемых рынков.

Однако, такие ИП не освобождены от ведения налогового учета.

Налоговый кодекс содержит главу 7-1 «Особенности ведения налогового учета индивидуальными предпринимателями, не осуществляющими ведение бухгалтерского учета и составление финансовой отчетности в соответствии с законодательным актом Республики Казахстан о бухгалтерском учете и финансовой отчетности», в которой четко установлено, что для таких ИП наличие первичных документов является обязательной частью налогового учета .

Налоговый кодекс установил (п.2-1 ст.56): ИП, которые не осуществляют ведение бухгалтерского учета и составление финансовой отчетности, организуют и ведут налоговый учет в соответствии с Правилами . утвержденными уполномоченным органом.

Налоговая учетная политика (НУП) — принятый индивидуальным предпринимателем документ, устанавливающий порядок ведения налогового учета с соблюдением требований Налогового кодекса. НУП для ИП на упрощенке имеет утвержденную форму, смотрите ее здесь.

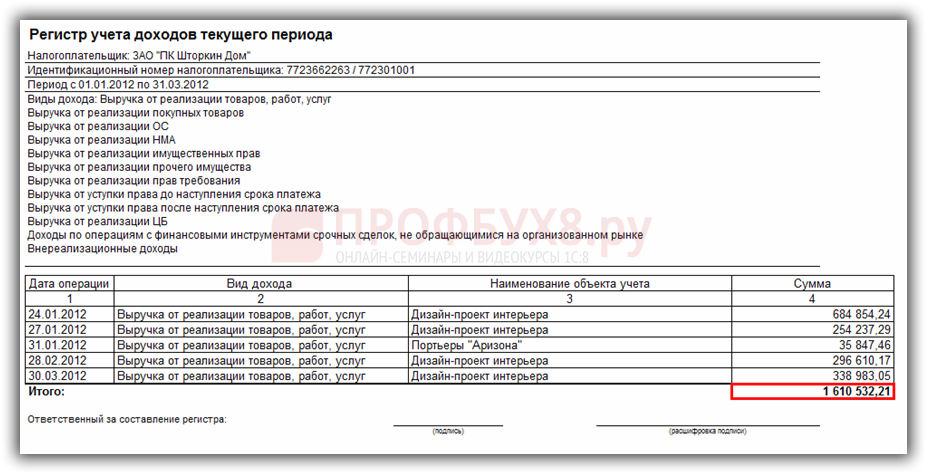

Налоговый регистр — документ ИП, содержащий сведения об объектах налогообложения, о налоговой базе. Налоговые регистры предназначены для обобщения и систематизации информации для обеспечения целей налогового учета, обычно имеют вид реестров или различных таблиц.

Налоговые регистры должны содержать следующие обязательные реквизиты :

1) наименование регистра;

2) идентификационный номер налогоплательщика (налогового агента);

3) период, за который составлен регистр;

4) фамилия, имя, отчество (при его наличии) лица, ответственного за составление регистра.

Записи в налоговых регистрах производятся на основании первичных учетных документов. Налоговые регистры ИП разрабатывает самостоятельно по формам, утвержденным в своей НУП.

Согласно п.4-1, ст.77 РК РК, для ИП, не ведущих бухучет, Минфин установил следующие обязательные формы налоговых регистров для отражения информации по:

2) учету приобретенных товаров, работ и услуг;

3) учету доходов физических лиц, облагаемых у источника выплаты . налоговых обязательств по таким доходам, обязательств по учету обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов и социальных отчислений, включая все налоги и отчисления;

плате за эмиссии в окружающую среду;

плате за пользование водными ресурсами поверхностных источников.

Также Минфин установил Правила составления налоговых регистров.

Налоговые заявления, подаются в налоговые органы по мере необходимости – многие ИП знакомы с ними, такими, как например:

О приостановлении представления налоговой отчетности

На проведение зачета и возврата налогов

На отзыв налоговой отчетности

О регистрационном учете

Формы налоговой отчетности тоже знакомы всем – это Расчеты и Декларации, которые ИП сдают в налоговые органы, такие как 910.00, 911.00, 700.00, 200.00, 220.00 и другие.

В правила, формы, статьи законов могут вноситься изменения, здесь даны ссылки, актуальные на дату написания статьи. Думаю, по заданному в статье направлению, вам не составит труда отслеживать самостоятельно изменения по этой теме.

Обсуждаются СНР - Специальные налоговые режимы: на основе упрощенной декларации (упрощенка), по патенту, по талонам и крестьянские хозяйства

timur_26_ » 11 дек 2014, 14:06

Файл автоматического расчета формы 910.00 на 2015 год

Предлагаю Вашему вниманию файл для автоматического расчета формы налоговой отчетности на 2015 год.Гости форума казахстанского налогоплательщика могут скачать файл из Облака Mail.Ru с небольшим ожиданием по следующей ссылке:

https://cloud.mail.ru/public/6XPz/oeunHtm29

У вас нет доступа для скачивания и просмотра вложений, документации, файлов, изображений в этом сообщении. Доступ для зарегистрированных пользователей. Вы можете бесплатно зарегистрироваться на нашем сайте. Если Вы зарегистрированы, то Вам необходимо нажать опцию "Вход" в вверху страницы (там же находится ссылка на страницу регистрации)

Последний раз редактировалось timur_26_ 31 дек 2015, 12:58, всего редактировалось 6 раз(а).

Причина:Обновление до версии 1.5

timur_26_ » 26 янв 2016, 20:15

Кемел, рассчитано на основании пункта 2 статьи 15 Закона РК "Об обязательном социальном страховании ".

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

Объект исчисления СО за работника=Доходы, с которых СО исчисляются минус доходы, с которых СО не уплачиваются. Пунктом 5 Правил исчисления СО установлено, что СО не уплачиваются с ОПВ работников.

Светлана-kz » 27 янв 2016, 09:50

Добрый день, форумчане.

Сегодня обнаружила, что Г.Митюгина, советник налоговой службы II ранга, член Палаты налоговых консультантов РК, налоговый консультант 1 категории, дала новые разъяснения по правилам расчета и заполнения ф.910 за 2 полугодие 2015 г. Может я что-то упустила и это она советовала раньше, хотя слежу за изменениями регулярно.

Цитата

". В разделе «Исчисление социальных отчислений и обязательных пенсионных взносов за индивидуального предпринимателя»:

в строке 910.00.010 указывается доход, по которому исчисляются социальные отчисления за индивидуального предпринимателя в соответствии с Законом об обязательном социальном страховании, при этом учитывается, что за месяц доход для исчисления социальных отчислений не должен превышать 10 МРЗП (в 2015 году – 213640 тенге). В рассматриваемом примере месячный доход предпринимателя превышает 10 МРЗП (1 800 000 тенге / 6 месяцев = 300 000тенге). В этой ситуации исчисление социальных отчислений индивидуальным предпринимателем в свою пользу должно производиться от максимального размера объекта исчисления в месяц -10 МРЗП, за полугодие – 60 МРЗП. Поэтому в строке 910.00.010 указывается - 1 281 840 тенге (213640 х 6 мес.);

в строке 910.00.011 указывается сумма социальных отчислений за индивидуального предпринимателя, исчисленная по ставке 5 % от дохода, указанного в строке 910.00.010 – 64 092тенге (1 281 840тенге ? 5 %) - социальные отчисления за ИП на СНР в свою пользу за полугодие для уплаты в ГФСС.

Рассмотренный порядок определения показателей в строках 910.00.010 и 910.00.011 применим, когда доход, полученный за отчетное полугодие, относительно равномерен по месяцам. Если же у ИП на СНР доход по месяцам полугодия значительно отличался, порядок исчисления социальных отчислений за ИП на СНР должен производиться в другом порядке – по месяцам. В налоговом регистре социальные отчисления за ИП исчисляются по месяцам от объекта исчисления, исходя из фактически полученного дохода. Условно, при общем доходе за полугодие - 1800 000 тг. по месяцам доход был получен в следующих размерах: июль- 100000 тг.; август –200000тг.; сентябрь – 0 тг.; октябрь– 500000тг.; ноябрь – 450000тг.; декабрь – 550000тг. Объектом исчисления социальных отчислений за октябрь, ноябрь и декабрь будет максимальный размер объекта исчисления, т.е. 10 МРЗП или 213640 тг. при этом социальные отчисления за ИП в месяц -10682тг. (213640 х 5%). В сентябре при отсутствии дохода объектом исчисления является размер МЗП – 21364 тг. при этом социальные отчисления за этот месяц – 1068 тг. В июле при полученном доходе в сумме 100 000 тг. (не превышает 10 МРЗП) для определения объекта исчисления СО используются положения п. 5 Правил исчисления СО и из полученного дохода отнимаются ОПВ (6000 тг), При этом объект исчисления составит 94000 тг. (100000 – 6000), а социальные отчисления – 4700 тг. В августе объект исчисления 194000 ( 200000 – 6000 опв), социальные отчисления – 9700тг. С учетом этих данных, объект исчисления СО за ИП на СНР за полугодие, отражаемый в строке 910.00.010, составит 950284тг. (( 94000+21364+194000 +(213640 х 3)). Социальные отчисления за ИП на СНР за полугодие в строке 910.00.011 – 47514 тг.(( 4700+ 9700+ 1068 +( 10682 х 3)). Показатели по социальным отчислениям за полугодие, исчисленные таким образом, переносятся из налогового регистра в строки 910.00.010 и 910.00.011декларации по ф. 910.00. "

Теперь получается, что если доход за месяц = 0, то надо соц.отчисления считать с МЗП.

По ее словам можно сделать вывод, что "нулевой" ф.910 вообще быть не может.

Сколько раз уже говорилось, что объектом для исчисления СО является доход ИП в разрезе по месяцам. Зачем при этом вычитать из него ОПВ? Не могу понять. Ведь ИП может считать ОПВ и с МЗП и со всей суммы дохода (но не более 10 МЗП).

timur_26_ спасибо,

Светлана-kz. ваш вопрос останется открытым на обсуждении наверное долго

Светлана-kz писал(а): "Теперь получается, что если доход за месяц = 0, то надо соц.отчисления считать с МЗП.

По ее словам можно сделать вывод, что "нулевой" ф.910 вообще быть не может.

Сколько раз уже говорилось, что объектом для исчисления СО является доход ИП в разрезе по месяцам. Зачем при этом вычитать из него ОПВ? Не могу понять. Ведь ИП может считать ОПВ и с МЗП и со всей суммы дохода (но не более 10 МЗП).

Последний раз редактировалось timur_26_ 28 янв 2016, 22:47, всего редактировалось 2 раз(а).

timur_26_ » 27 янв 2016, 17:06

Г.Митюгина, советник налоговой службы II ранга, член Палаты налоговых консультантов РК, налоговый консультант 1 категории писал(а): Рассмотренный порядок определения показателей в строках 910.00.010 и 910.00.011 применим, когда доход, полученный за отчетное полугодие, относительно равномерен по месяцам. Если же у ИП на СНР доход по месяцам полугодия значительно отличался, порядок исчисления социальных отчислений за ИП на СНР должен производиться в другом порядке – по месяцам.

Не согласен, исчисление ОПВ и СО всегда производится ежемесячно. Это установлено пунктом 2 статьи 15

Закон РК от 25.04.2003 г. №405 "Об обязательном социальном страховании" писал(а): 2. Исчисление и перечисление социальных отчислений, уплачиваемых за участников системы обязательного социального страхования, производится ежемесячно.

пунктом 1 статьи 25

Закон РК от 21.06.2013 г. №105-V "О пенсионном обеспечении в Республике Казахстан" писал(а): 1. Обязательные пенсионные взносы, подлежащие уплате в единый накопительный пенсионный фонд, устанавливаются в размере 10 процентов от ежемесячного дохода, принимаемого для исчисления обязательных пенсионных взносов.

Светлана-kz писал(а): Зачем при этом вычитать из него ОПВ?

Расчет социальных отчислений производится в соответствии с законодательством РК об обязательном социальном страховании. Так, пунктом 5 Правил исчисления и перечисления социальных отчислений установлено, что СО не уплачиваются с дохода, указанного в подпункте 6 пункта 2 статьи 357 Налогового кодекса РК (обязательные пенсионные взносы работников в единый накопительный пенсионный фонд в соответствии с законодательством Республики Казахстан). Согласно пункта 3 статьи 12 Налогового кодекса РК, понятия гражданского и других отраслей законодательства Республики Казахстан, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства Республики Казахстан, если иное не предусмотрено настоящим Кодексом.

Согласно определению понятия, данному в статье 1 Трудового кодекса РК, работник — физическое лицо, состоящее в трудовых отношениях с работодателем и непосредственно выполняющее работу по трудовому договору.

Таким образом, ИП не является работником, а ОПВ за ИП не подлежат исключению из объекта исчисления социальных отчислений за ИП.

timur_26_ » 28 янв 2016, 23:13

Светлана-kz писал(а): если доход за месяц = 0, то надо соц.отчисления считать с МЗП

Нет СО, т.к. нет объекта исчисления СО. Проще говоря, к примеру вы же не пытаетесь уплатить налог на транспортные средства, не имея автомобиля или не имея в собственности квартиры - налог на имущество.

Сама фраза "не менее 5 процентов от минимальной заработной платы, устанавливаемой законом о республиканском бюджете на соответствующий финансовый год" не означает, что СО надо уплачивать всегда даже при отсутствии объекта исчисления СО (дохода).

Возьмем Закон РК "О пенсионном обеспечении в РК ", там тоже написано "не менее 10 процентов от минимальной заработной платы. ", но только с этого года появилась норма

отрывок из пункта 4 статьи 25 писал(а): В случае отсутствия дохода адвокаты, частные судебные исполнители, частные нотариусы, профессиональные медиаторы, а также индивидуальные предприниматели вправе уплачивать обязательные пенсионные взносы в единый накопительный пенсионный фонд в свою пользу из расчета 10 процентов от минимального размера заработной платы, установленного на соответствующий финансовый год законом о республиканском бюджете.

И то дано право, а не обязанность.

Светлана-kz писал(а): получается как СН по общеуст. есть доход, нет дохода (пустографки),

все равно платить СН надо, еще и СО надо будет.

Социальный налог за себя и работников ИП на ОУР уплачивать обязан при отсутствии дохода, потому как объектом обложения СН в данном случае является не доход, а численность работников, включая ИП

пункт 2 статьи 358 Налогового кодекса РК писал(а): 2. Индивидуальные предприниматели, частные нотариусы, частные судебные исполнители, адвокаты, профессиональные медиаторы исчисляют социальный налог в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату уплаты, за себя и однократном размере месячного расчетного показателя за каждого работника.

Положение настоящего пункта не распространяется на:

1) налогоплательщиков в период временного приостановления ими представления налоговой отчетности в соответствии со статьей 73 настоящего Кодекса;

2) индивидуальных предпринимателей, применяющих специальные налоговые режимы.

И то в данной норме говорится об исчислении СН, а не подлежащем к уплате.

пункт 3 статьи 359 Налогового кодекса РК писал(а): 3. Сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом Республики Казахстан «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога сумма социального налога, подлежащая уплате в бюджет, считается равной нулю.

То есть к уплате СН = положительная разница между исчисленным СН и СО.

Сейчас этот форум просматривают: нет зарегистрированных пользователей и гости: 3

Примечание: не допускается копирование и использование материалов сайта без письменного согласия администрации сайта (если иное не оговорено). В любом случае, необходима гиперссылка на документ

Сноска. Утратило силу постановлением Правительства РК от 28.08.2015 № 685 (вводится в действие со дня его первого официального опубликования).

Примечание РЦПИ.

В соответствии с Законом РК от 29.09.2014 г. № 239-V ЗРК по вопросам разграничения полномочий между уровнями государственного управления см. приказ и.о. Министра финансов Республики Казахстан от 15 апреля 2015 года № 271

В соответствии с подпунктом 2) пункта 2 статьи 77 Кодекса Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) Правительство Республики Казахстан ПОСТАНОВЛЯЕТ:

1. Утвердить прилагаемые:

1) форму налогового регистра по применению инвестиционных налоговых преференций;

2) форму налогового регистра по определению стоимостных балансов групп (подгрупп) фиксированных активов и последующим расходам по фиксированным активам;

3) форму налогового регистра по производным финансовым инструментам;

4) форму налогового регистра по суммам управленческих и общеадминистративных расходов юридического лица-нерезидента, отнесенным на вычеты его постоянным учреждением в Республике Казахстан;

5) исключен постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования);

5-1) форму налогового регистра по учету доходов;

5-2) форму налогового регистра по учету приобретенных товаров, работ и услуг;

5-3) форму налогового регистра по учету доходов физических лиц, облагаемых у источника выплаты, налоговых обязательств по таким доходам, обязательств по учету обязательных пенсионных взносов и социальных отчислений, включая все налоги и отчисления;

5-4) форму налогового регистра по учету налоговых обязательств по плате за эмиссии в окружающую среду и плате за пользование водными ресурсами поверхностных источников;

6) Правила составления форм налоговых регистров.

Сноска. Пункт 1 с изменениями, внесенными постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

2. Министерству финансов Республики Казахстан принять необходимые меры, вытекающие из настоящего постановления.

3. Настоящее постановление вводится в действие с 1 января 2012 года и подлежит официальному опубликованию.

Премьер-Министр

Республики Казахстан К. Масимов

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Сноска. Налоговый регистр с изменением, внесенным постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

1. Исключен постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

_ _ _ _ _ _ _ _ _ _ _ _

2. ИИН/БИН |_|_|_|_|_|_|_|_|_|_|_|_|

3. Наименование налогоплательщика ___________________________________

4. Налоговый период: год ___________

Вычеты по инвестиционным налоговым преференциям

_____________________________________________________________________

(Ф.И.О. подпись руководителя (налогоплательщика), печать)

_____________________________________________________________________

(Ф.И.О. подпись главного бухгалтера)

_____________________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового регистра)

_______________________________________

(Дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Сноска. Налоговый регистр с изменением, внесенным постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

1. Исключен постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

_ _ _ _ _ _ _ _ _ _ _ _

2. ИИН/БИН |_|_|_|_|_|_|_|_|_|_|_|_|

3. Ф.И.О. или наименование налогоплательщика ________________________

4. Налоговый период: год ________________

_____________________________________________________________________

(Ф.И.О. подпись руководителя (налогоплательщика), печать)

_____________________________________________________________________

(Ф.И.О. подпись главного бухгалтера)

_____________________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового регистра)

_______________________________________

(Дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Налоговый регистр

по производным финансовым инструментам

Сноска. Налоговый регистр в редакции постановления Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

Операции по производным финансовым

инструментам, за исключением свопа

номер

налоговой

регистрации

в стране

резидентства

нерезидента

хеджирование

(применяется/

не

применяется)

поставка

базового

актива

(применяется/

не

применяется)

дата

открытия

контракта

дата

исполнения

или

досрочного

прекращения

действия

контракта

поступление

по

производным

финансовым

инструментам

расходы

по

производным

финансовым

инструментам

_______________________________________________________________

(Ф.И.О. подпись руководителя (налогоплательщика), печать)

_______________________________________________________________

(Ф.И.О. подпись главного бухгалтера)

_______________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление

налогового регистра)

_______________________________________

(дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Сноска. Налоговый регистр с изменением, внесенным постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

1. Исключен постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

_ _ _ _ _ _ _ _ _ _ _ _

2. ИИН/БИН |_|_|_|_|_|_|_|_|_|_|_|_|

3. Наименование налогоплательщика ___________________________________

4. Налоговый период: год ________________

Данные финансовой отчетности юридического лица-нерезидента_____________________________________________________________________

(Ф.И.О. подпись руководителя (налогоплательщика), печать)

_____________________________________________________________________

(Ф.И.О. подпись главного бухгалтера)

_____________________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового регистра)

_______________________________________

(Дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Сноска. Налоговый регистр исключен постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Налоговый регистр по учету доходов

Сноска. Постановление дополнено формой налогового регистра в соответствии с постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

1. Учет операций по доходам, за исключением операций по

реализации или передаче в уставный капитал имущества,

являющегося основным средством индивидуального предпринимателя

____________________________________________________________

(Ф.И.О. подпись индивидуального предпринимателя, печать)

__________________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового регистра)

______________________________________

(дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Налоговый регистр по учету доходов физических лиц,

облагаемых у источника выплаты налоговых обязательств по

таким доходам, обязательств по учету обязательных

пенсионных взносов и социальных отчислений, включая все

налоги и отчисления

Сноска. Постановление дополнено формой налогового регистра в соответствии с постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

Ф.И.О

физического

лица

задолжен-

ность

по

невып-

лаченным

доходам

на

начало

месяца

начис-

лено

дохода

за

отчетный

месяц

доходы,

не

подлежащие

налогооб-ложению

доходы,

с

которых

удержи-ваются

ОПВ

сумма

ОПВ,

подлежа-щая

уплате

доходы

облагаемые

ИПН

сумма

ИПН,

подлежащая

уплате

доходы к

выплате

за

отчетный

месяц

Итого за месяц

(строка

заполняется

только по итогу

формы):

Итого за

налоговый период

(строка

заполняется

только по итогу

формы):

выплачено

доходов за

отчетный

месяц

задолженность

по

невыплаченным

доходам

на конец

месяца

расходы

работодателя,

с которых

исчисляется

социальный

налог

сумма

исчисленного

социального

налога

доходы, с

которых

исчисляются

социальные

отчисления

сумма

социальных

отчислений,

подлежащая

уплате

(Ф.И.О. подпись индивидуального предпринимателя, печать)

_______________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового

регистра)

_______________________________________

(дата составления налогового регистра)

Утверждена

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Налоговый регистр по учету налоговых обязательств

по плате за эмиссии в окружающую среду и плате за пользование

водными ресурсами поверхностных источников

Сноска. Постановление дополнено формой налогового регистра в соответствии с постановлением Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

Операции по учету налоговых обязательств по плате

за эмиссии в окружающую среду

наименование

операций

(выбросы,

сбросы,

размещение

отходов,

серы)

вид

загрязняющего

вещества,

топлива,

отходов,

серы

фактический объем эмиссии в

пределах лимита

ставка

с

применением

коэффициента

Итого за налоговый период:

фактический объем сверх

установленного лимита

сумма

платы,

всего

Операции по учету налоговых обязательств по плате за

пользование водными ресурсами поверхностных источников

вид

специального

водопользования

фактический объем

водопользования в

пределах лимита

фактический объем

водопользования

сверх установленного

лимита

сумма

платы,

всего

Итого за месяц (строка заполняется

только по итогу формы):

Итого за налоговый период (строка

заполняется только по итогу формы):

(Ф.И.О. подпись индивидуального предпринимателя, печать)

_______________________________________________________________

(Ф.И.О. подпись лица, ответственного за составление налогового

регистра)

_______________________________________

(дата составления налогового регистра)

Утверждены

постановлением Правительства

Республики Казахстан

от 9 ноября 2011 года № 1311

Сноска. Правила в редакции постановления Правительства РК от 08.05.2013 № 458 (вводится в действие по истечении десяти календарных дней со дня первого официального опубликования).

1. Общие положения1. Настоящие Правила составления форм налоговых регистров (далее - Правила) разработаны в соответствии с Кодексом Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (Налоговый Кодекс) и Законом Республики Казахстан от 10 декабря 2008 года «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)» (далее - Закон о введении) и определяют порядок составления налоговых регистров.

2. Налоговые регистры содержат информацию об объектах налогообложения и (или) объектах, связанных с налогообложением, налогоплательщика.

3. Налоговые регистры заполняются одновременно с формой налоговой отчетности за налоговый период, по которому представляется форма налоговой отчетности.

4. В налоговом регистре указываются общие сведения о налогоплательщике:

1) ИИН/БИН - индивидуальный идентификационный или бизнес-идентификационный номер налогоплательщика.

Индивидуальный идентификационный (бизнес-идентификационный) номер подлежит заполнению в соответствии с Законом Республики Казахстан от 12 января 2007 года «О национальных реестрах идентификационных номеров»;

2) фамилия, имя, отчество (при его наличии) или наименование налогоплательщика;

3) налоговый период, за который составляется форма налогового регистра;

4) фамилия, имя, отчество (при его наличии) руководителя (налогоплательщика) или лица его заменяющего и ставится подпись и печать (при ее наличии) налогоплательщика;

5) фамилия, имя, отчество (при его наличии) главного бухгалтера налогоплательщика (при его наличии) и ставится его подпись;

6) фамилия, имя, отчество (при его наличии) должностного или иного лица, заполнившего и ответственного за составление налогового регистра, и ставится его подпись;

7) дата составления налогового регистра.

5. Отрицательные значения сумм обозначаются знаком минус «–» в соответствующей строке определенной графы.

6. Налоговые регистры представляются должностным лицам органов налоговой службы при проведении документальных налоговых проверок на бумажных носителях и (или) на электронных носителях – по требованию должностных лиц органов налоговой службы, осуществляющих проверку.

7. При отсутствии показателей соответствующие ячейки налогового регистра не заполняются.

8. Настоящая форма налогового регистра по применению инвестиционных налоговых преференций предназначена для определения стоимости объектов преференции, подлежащей отнесению на вычеты.

9. В таблице «Вычеты по инвестиционным преференциям» указывается:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - наименование объекта преференций (основного средства);

3) в графе 3 - дата ввода в эксплуатацию основного средства (при его наличии);

4) в графе 4 - номер и дата контракта в рамках инвестиционного проекта, заключенного до 1 января 2009 года в соответствии с Законом Республики Казахстан от 8 января 2003 года «Об инвестициях»;

5) в графе 5 - периоды (года) начала и окончания срока предоставления инвестиции в соответствии с заключенным контрактом;

6) в графе 6 - стоимость объекта преференций (основного средства), и (или) расходов на реконструкцию, модернизацию, подлежащих отнесению на вычеты. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

7) в графе 7 - стоимость объекта преференций (основного средства), и (или) расходов на реконструкцию, модернизацию, отнесенная на вычеты в налоговом периоде. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

8) в графе 8 - остаточная стоимость объекта преференций (основного средства), и (или) расходов на реконструкцию, модернизацию, которая в следующем налоговом периоде подлежит переносу в соответствующие строки графы 6, в течение срока действия преференции, определяемая как разница величин, указанных в графах 6 и 7 соответствующих строк. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период.

10. В случае, если в налоговом регистре допущено отражение неправильных данных, исправление ошибок осуществляется путем составления формы налогового регистра (далее – дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

Внесение изменения и (или) дополнения в налоговый регистр в зависимости от характера допущенной ошибки производится в следующем порядке:

1) в случае обнаружения ошибок в графах 2, 3, 4 или 5 налогового регистра в дополнительном налоговом регистре указываются соответствующие реквизиты. При этом, в случае, если допущена ошибка в одной или нескольких графах, в дополнительном налоговом регистре отражаются реквизиты всех указанных граф;

2) в случае обнаружения ошибки в графах 6, 7 или 8 налогового регистра:

в графах 2, 3, 4 и 5 дополнительного налогового регистра указываются реквизиты граф 2, 3, 4 и 5 налогового регистра;

в графах 6, 7 или 8 дополнительного налогового регистра указывается сумма выявленной разницы по сравнению с суммами, отраженными в графах 6, 7 или 8 налогового регистра.

При внесении изменений, направленных на уменьшение значений граф 6, 7 или 8 налогового регистра, сумма выявленной разницы в графах 6, 7 или 8 дополнительного налогового регистра указывается со знаком минус «-»;

3) в случае необходимости дополнительного внесения в налоговый регистр фиксированного актива дополнительный налоговый регистр составляется в соответствии с пунктом 9 настоящих Правил. При этом в такой дополнительный налоговый регистр необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

11. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

12. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительный налоговый регистр, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) дата ввода в эксплуатацию основного средства (при его наличии);

3) номера и даты контракта (при его наличии);

4) номера строки налогового регистра, в который вносятся изменения;

5) даты составления письменного обоснования.

13. Настоящая форма налогового регистра предназначена для определения стоимостных балансов групп (подгрупп) фиксированных активов и последующим расходам по фиксированным активам в целях налогообложения в соответствии с Налоговым кодексом .

14. В таблице «Амортизационные отчисления и другие вычеты по фиксированным активам» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 – наименование стоимостных показателей и вычетов по фиксированным активам;

3) в графе 3 - показатели, предназначенные для отражения вычетов по зданиям, сооружениям (за исключением нефтяных, газовых скважин и передаточных устройств), заполняемые на основании итоговых данных таблицы «Расшифровка амортизационных отчислений и других вычетов по фиксированным активам», предусмотренной настоящей формой налогового регистра;

4) в графе 4 - показатели, предназначенные для отражения вычетов по оставшимся группам фиксированных активов, заполняемые на основании итоговых данных таблицы «Расшифровка амортизационных отчислений и других вычетов по фиксированным активам»;

5) в графе 5 - итоговые показатели, предназначенные для отражения вычетов по фиксированным активам. Определяется как сумма соответствующих граф 3 и 4.

15. В таблице «Расшифровка амортизационных отчислений и других вычетов по фиксированным активам» указывается:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - код основных средств по I группе фиксированных активов в соответствии с Государственным классификатором Республики Казахстан «Классификатор основных фондов» или наименование группы по II, III и IV группам фиксированных активов, по которым производится исчисление амортизационных отчислений налогоплательщиком в соответствии с Налоговым кодексом ;

3) в графе 3 - номер группы фиксированных активов для исчисления амортизационных отчислений в соответствии с Налоговым кодексом ;

4) в графе 4 - предельные нормы амортизации в процентах в соответствии с Налоговым кодексом ;

5) в графе 5 - нормы амортизации, применяемые налогоплательщиком в процентах по каждой подгруппе (группе), но не выше предельных, указанных в графе 4;

6) в графе 6 - по каждой налоговой подгруппе (группе) указывается величина стоимостного баланса подгруппы (группы) на начало налогового периода. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период;

7) в графе 7 - стоимость поступивших фиксированных активов, определенная в соответствии с Налоговым кодексом. Стоимость указанных основных средств и нематериальных активов определяется в соответствии с Налоговым кодексом. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период;

8) в графе 8 - стоимость выбывших фиксированных активов, определенная в соответствии с Налоговым кодексом. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период;

9) в графе 9 - сумма последующих расходов, относимые на вычеты в соответствии со статьей 122 Налогового кодекса;

10) в графе 10 - сумма последующих расходов, относимые на увеличение стоимостного баланса группы (подгруппы) в соответствии с пунктом 3 статьи 122 Налогового кодекса;

11) в графе 11 - величина стоимостного баланса подгруппы на конец отчетного налогового периода в соответствии с Налоговым кодексом. которая определяется в следующем порядке: графа 6 + графа 7 – графа 8 + графа 10. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период;

12) в графе 12 - сумма амортизационных отчислений за налоговый период, исчисленная в соответствии с Налоговым кодексом в следующем порядке: графа 11 х графу 5;

13) в графе 13 - величина стоимостного баланса фиксированных активов группы (II, III и IV) при выбытии фиксированных активов на конец налогового периода, подлежит вычету в соответствии с Налоговым кодексом ;

14) в графе 14 - стоимостный баланс подгруппы (группы), величина которого на конец отчетного налогового периода составляет сумму меньшую, чем 300 месячных расчетных показателей и подлежит вычету в соответствии с Налоговым кодексом. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период;

15) в графе 15 - стоимостный баланс подгруппы на конец налогового периода с учетом корректировок, предусмотренных Налоговым кодексом. которая определяется в следующем порядке: графа 11 - графа 12 - графа 13 - графа 14.

В случае выбытия, за исключением безвозмездной передачи, фиксированного актива подгруппы (по I группе) сумма в размере стоимостного баланса подгруппы на конец налогового периода признается убытком от выбытия фиксированных активов I группы. Стоимостный баланс данной подгруппы приравнивается к нулю и не подлежит вычету.

В случае безвозмездной передачи всех фиксированных активов подгруппы (по I группе) или группы (по II, III и IV группам) стоимостный баланс соответствующей подгруппы или группы на конец налогового периода приравнивается к нулю и не подлежит вычету. Итоговые величины настоящей графы определяются в итоговых строках по зданиям, строениям и по оставшимся группам фиксированных активов путем суммирования всех соответствующих величин, отраженных в этой графе налогового регистра за налоговый период.

16. В таблице «Амортизационные отчисления по фиксированным активам, впервые введенным в эксплуатацию на территории Республики Казахстан» (заполняется налогоплательщиками, являющимися недропользователями, в соответствии с условиями, предусмотренными Налоговым кодексом ) указывается:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - код фиксированных активов, впервые введенные в эксплуатацию на территории Республики Казахстан в соответствии с Государственным классификатором Республики Казахстан «Классификатор основных фондов»;

3) в графе 3 - дата ввода в эксплуатацию на территории Республики Казахстан соответствующего фиксированного актива;

4) в графе 4 - номер группы фиксированных активов в соответствии с Налоговым кодексом ;

5) в графе 5 - предельные нормы амортизации в процентах в соответствии с Налоговым кодексом ;

6) в графе 6 - нормы амортизации, применяемые налогоплательщиком в процентах по каждому наименованию фиксированных активов, но не выше предельных, указанных в графе 5;

7) в графе 7 - двойные нормы амортизаций, применяемые налогоплательщиком в соответствии с пунктом 6 статьи 120 Налогового кодекса, определяемая как произведение величины графы 6 на «2» соответствующей строки;

8) в графе 8 - стоимость поступивших фиксированных активов, впервые введенные в эксплуатацию на территории Республики Казахстан и используемые налогоплательщиком в целях получения совокупного годового дохода. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

9) в графе 9 - сумма амортизационных отчислений, исчисленная по двойной норме амортизации, при условии использования данных фиксированных активов в целях получения совокупного годового дохода не менее трех лет в соответствии с Налоговым кодексом. определяемая как произведение величин, указанных в графах 7 и 8 соответствующих строк. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

10) в графе 10 - остаточная стоимость фиксированных активов, впервые введенные в эксплуатацию на территории Республики Казахстан в налоговом периоде и используется в целях получения совокупного годового дохода, определятся как разница граф 8 и 9. В последующем налоговом периоде данные этой графы подлежат включению в стоимостный баланс соответствующей подгруппы (группы) для исчисления амортизационных отчислений в целях налогообложения и переносятся в соответствующую графу 7 таблицы «Расшифровка амортизационных отчислений и других вычетов по фиксированным активам» налогового регистра следующего налогового периода. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

11) в графе 11 - дата выбытия соответствующего фиксированного актива в случае его реализации до истечения трехлетнего периода эксплуатации.

17. В случае, если в налоговом регистре допущено отражение неправильных данных, исправление ошибок осуществляется путем составления формы налогового регистра (далее - дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

При внесении изменения и (или) дополнения в налоговый регистр в дополнительном налоговом регистре указываются соответствующие реквизиты и показатели соответствующей графы, а также данные тех граф таблиц налогового регистра, суммарное значение которых зависит от измененных показателей графы. При этом в дополнительном налоговом регистре также отражаются реквизиты не измененных граф 2, 3, 4 и 5 таблицы «Расшифровка амортизационных отчислений и других вычетов по фиксированным активам» и (или) не измененных граф 2, 3, 4, 5, 6 и 11 таблицы «Амортизационные отчисления по фиксированным активам, впервые введенным в эксплуатацию на территории Республики Казахстан» налогового регистра.

При внесении изменений, направленных на уменьшение значений граф таблиц налогового регистра к соответствующим значениям дополнительного налогового регистра применяется знак минус «-».

В случае дополнительного внесения изменения фиксированных активов в налоговый регистр дополнительный налоговый регистр составляется в соответствии с пунктами 15 -16 настоящих Правил. При этом в таком дополнительном налоговом регистре необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

18. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

19. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительную форму налогового регистра, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) номер группы фиксированного актива и номер строки налогового регистра, в который вносятся изменения;

3) даты составления письменного обоснования.

20. Настоящая форма налогового регистра предназначена для определения дохода по производным финансовым инструментам, подлежащий включению в доход в соответствии с Налоговым кодексом .

21. В таблице «Операции по производным финансовым инструментам, за исключением свопа» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - наименование контрагента;

3) в графе 3 - индивидуальный идентификационный номер или бизнес-идентификационный номер контрагента;

4) в графе 4 - номер налоговой регистрации в стране резидентства нерезидента;

5) в графе 5 - сведение «применяется» либо «не применяется» хеджирование;

6) в графе 6 - сведение «применяется» либо «не применяется» поставка базового актива;

7) в графе 7 - дата открытия контракта;

8) в графе 8 - дата исполнения или досрочного прекращения действия контракта;

9) в графе 9 - сумма поступления по производным финансовым инструментам в соответствии со статьей 127 Налогового кодекса. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

10) в графе 10 - сумма расходов по производным финансовым инструментам в соответствии со статьей 127 Налогового кодекса. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

11) в графе 11 - сумма превышения, определяемая как разница величин, указанных в графах 9 и 10 соответствующих строк. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период.

22. В «Операции по свопу» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - наименование контрагента;

3) в графе 3 – индивидуальный идентификационный номер или бизнес-идентификационный номер контрагента;

4) в графе 4 - номер налоговой регистрации в стране резидентства нерезидента;

5) в графе 5 - сведение «применяется» либо «не применяется» хеджирование;

6) в графе 6 - сведение «применяется» либо «не применяется» поставка базового актива;

7) в графе 7 - сумма поступления по свопу в соответствии со статьей 128 Налогового кодекса. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

8) в графе 8 - сумма расходов по свопу в соответствии со статьей 128 Налогового кодекса. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

9) в графе 9 - сумма превышения, определяемая как разница величин, указанных в графах 7 и 8 соответствующих строк. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период.

23. В случае, если в налоговом регистре допущено отражение неправильных данных, исправление ошибок осуществляется путем составления формы налогового регистра (далее - дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

Внесение изменения и (или) дополнения в налоговый регистр в зависимости от характера допущенной ошибки производится в следующем порядке:

1) в случае обнаружения ошибок в графах 2, 3, 4, 5, 6, 7 или 8 таблицы «Операции по производным финансовым инструментам, за исключением свопа» и (или) в графах 2, 3, 4, 5 или 6 таблицы «Операции по свопу» налогового регистра в дополнительном налоговом регистре указываются соответствующие реквизиты. При этом в случае, если допущена ошибка в одной или нескольких графах, в дополнительном налоговом регистре отражаются реквизиты по всем указанным графам;

2) в случае обнаружения ошибки в графах 9, 10 или 11 таблицы «Операции по производным финансовым инструментам, за исключением свопа» и в графах 7, 8 или 9 таблицы «Операции по свопу» формы налогового регистра:

в графах 2, 3, 4, 5, 6, 7 или 8 таблицы «Операции по производным финансовым инструментам, за исключением свопа» дополнительного налогового регистра указываются реквизиты граф 2, 3, 4, 5, 6, 7 или 8 таблицы «Операции по производным финансовым инструментам, за исключением свопа» налогового регистра;

в графах 2, 3, 4, 5 или 6 таблицы «Операции по свопу» дополнительного налогового регистра указываются реквизиты граф 2, 3, 4, 5 или 6 таблицы «Операции по свопу» налогового регистра;

в графах 9, 10 или 11 таблицы «Операции по производным финансовым инструментам, за исключением свопа» дополнительной формы налогового регистра указывается сумма выявленной разницы по сравнению с суммами, отраженными в графах 9, 10 или 11 таблицы «Операции по производным финансовым инструментам, за исключением свопа» налогового регистра;

в графах 7, 8 или 9 таблицы «Операции по свопу» дополнительного налогового регистра указывается сумма выявленной разницы по сравнению с суммами, отраженными в графах 7, 8 или 9 таблицы «Операции по свопу» налогового регистра.

При внесении изменений, направленных на уменьшение значений граф 9, 10 или 11 таблицы «Операции по производным финансовым инструментам, за исключением свопа» и значении граф 7, 8 или 9 таблицы «Операции по свопу» налогового регистра, сумма выявленной разницы в графах 9, 10 или 11 таблицы «Операции по производным финансовым инструментам, за исключением свопа» и в графах 7, 8 или 9 таблицы «Операции по свопу» дополнительного налогового регистра указывается со знаком минус «-»;

3) в случае дополнительного внесения в налоговый регистр за указанный налоговый период дополнительный налоговый регистр составляется в соответствии с пунктами 31 -32 настоящих Правил. При этом в таком дополнительном налоговом регистре необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

24. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

25. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительную форму налогового регистра, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) индивидуального идентификационного номера или бизнес-идентификационного номера контрагента;

3) номера строки налогового регистра, в который вносятся изменения;

4) даты составления письменного обоснования.

Сноска. Пункт 25 с изменением, внесенным постановлением Правительства РК от 21.07.2014 № 802.

26. Настоящая форма налогового регистра предназначена для отражения сумм управленческих и общеадминистративных расходов юридического лица-нерезидента, относимых на вычеты постоянному учреждению, определяемых по методу пропорционального распределения расходов.

27. В таблице «Данные финансовой отчетности юридического лица-нерезидента» указываются данные юридического лица-нерезидента в целом (включая данные его структурных подразделений в других государствах), отраженные в его финансовой отчетности:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - указывается код валюты. В графе 2 данные заполняются в национальной валюте. В строке 3 графы 2 указывается код валюты в соответствии с приложением 23 «Классификатор валют», утвержденным Решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций» (далее - Решение);

3) в графе 3 - общая сумма совокупного годового дохода в целом;

4) в графе 4 - общая сумма расходов по оплате труда персонала в целом;

5) в графе 5 - первоначальная (текущая) стоимость основных средств в целом;

6) в графе 6 - балансовая стоимость основных средств в целом;

7) в графе 7 - общая сумма расходов, в том числе управленческие и общеадминистративные расходы.

28. В таблице «Данные финансовой отчетности постоянного учреждения юридического лица-нерезидента в Республике Казахстан» указываются данные из финансовой отчетности постоянного учреждения юридического лица-нерезидента в Республике Казахстан:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - указывается код валюты. В строке 2 данные заполняются в национальной валюте. В строке 3 графы 2 указывается код валюты в соответствии с приложением 23 к Решению;

3) в графе 3 - сумма совокупного годового дохода, полученного юридическим лицом-нерезидентом от осуществления деятельности в Республике Казахстан через постоянное учреждение;

4) в графе 4 - общая сумма расходов по оплате труда персонала постоянного учреждения юридического лица-нерезидента в Республике Казахстан;

5) в графе 5 - первоначальная (текущая) стоимость основных средств постоянного учреждения юридического лица-нерезидента в Республике Казахстан;

6) в графе 6 - балансовая стоимость основных средств постоянного учреждения юридического лица-нерезидента в Республике Казахстан;

7) в графе 7 - общая сумма расходов, в том числе управленческие и общеадминистративные расходы, относимые на вычеты постоянному учреждению в Республике Казахстан.

29. В таблице «Постатейная расшифровка общей суммы управленческих и общеадминистративных расходов» указываются данные из финансовой отчетности юридического лица-нерезидента и его постоянного учреждения в Республике Казахстан:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - наименование статей расходов;

3) в графе 3 - сумма расходов юридического лица-нерезидента (включая данные его структурных подразделений в других государствах), связанных с деятельностью постоянного учреждения в Республике Казахстан, направленной на получение дохода, в национальной валюте.

Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

4) в графе 4 - сумма расходов юридического лица-нерезидента (включая данные его структурных подразделений в других государствах), связанных с деятельностью постоянного учреждения в Республике Казахстан, направленной на получение дохода, в иностранной валюте.

Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

5) в графе 5 - сумма расходов постоянного учреждения юридического лица-нерезидента в Республике Казахстан в национальной валюте.

Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период;

6) в графе 6 - сумма расходов постоянного учреждения юридического лица-нерезидента в Республике Казахстан в иностранной валюте.

Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе налогового регистра за налоговый период.

30. В случае, если в налоговом регистре допущено отражение неправильных данных, исправление ошибок осуществляется путем составления формы налогового регистра (далее - дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

При внесении изменений, направленных на уменьшение значений граф таблиц налогового регистра к соответствующим значениям дополнительного налогового регистра применятся знак минус «-».

В случае дополнительного внесения изменений в налоговый регистр дополнительный налоговый регистр составляется в соответствии с пунктами 27 - 29 настоящих Правил.

При этом в случае дополнительного внесения статей расходов в таблицу «Постатейная расшифровка общей суммы управленческих и общеадминистративных расходов» в таком дополнительном налоговом регистре необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

31. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

32. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительную форму налогового регистра, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) номера строки налогового регистра, в который вносятся изменения;

3) даты составления письменного обоснования.

33. Настоящая форма налогового регистра предназначена для отражения операций по учету доходов индивидуальными предпринимателями, указанными в пункте 4-1 статьи 77 Налогового кодекса.

34. Налоговый регистр состоит из двух таблиц «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» и «Учет операции по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя».

35. В таблице «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 – дата получения дохода или осуществления корректировки дохода;

3) в графе 3 - сумма полученного дохода за день;

4) в графе 4 - размер корректировки дохода за день, произведенной в соответствии с пунктом 8 статьи 427 Налогового кодекса;

Итоговая величина граф 3 и 4 заполняется в хронологическом порядке с подведением итогов на конец рабочего дня. В конце месяца, налогового периода подводятся итоговые данные за месяц, налоговый период.

Таблица заполняется построчно в соответствии с пунктами 3 и 4 статьи 427 Налогового кодекса по доходам от реализации товаров, выполнения работ, оказания услуг, подпунктами 2). 3) и 4) пункта 6 статьи 427 Налогового кодекса по другим видам доходов.

Сноска. Пункт 35 с изменением, внесенным постановлением Правительства РК от 21.07.2014 № 802.

36. В таблице «Учет операции по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 - стоимость реализации (вклада в уставный капитал) имущества, являющегося основным средством индивидуального предпринимателя. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период;

3) в графе 3 – первоначальная стоимость имущества или вклада в уставный капитал, являющегося основным средством индивидуального предпринимателя. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период;

4) в графе 4 – положительная разница сумм граф 2 и 3, определяемая по формуле (графа 2 - графа 3). Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период.

37. Внесение изменения и (или) дополнения в налоговый регистр производится в случае осуществления корректировки ранее признанного дохода в соответствии с пунктом 8 статьи 427 Налогового кодекса (при наличии первичных учетных документов) и при допущении ошибок путем составления формы налогового регистра (далее - дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

При этом, в случае осуществления корректировки дохода в том налоговом периоде, в котором наступили случаи, указанные в пункте 8 статьи 427 Налогового кодекса, дополнительный налоговый регистр не составляется.

38. Внесение изменения и (или) дополнения в налоговый регистр в случае осуществления корректировки дохода в соответствии с пунктом 8 статьи 427 Налогового кодекса в том налоговом периоде, в котором ранее был признан подлежащий корректировке доход, производится в следующем порядке:

1) в графах 1 и 2 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительного налогового регистра указываются реквизиты граф 1 и 2 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя»;

2) в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительного налогового регистра указываются реквизиты выявленной разницы по сравнению с суммами, отраженными в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра.

При этом, реквизиты выявленной разницы указываются до последней даты полного исправления.

39. Внесение изменения и (или) дополнения в налоговый регистр в зависимости от характера допущенной ошибки производится в следующем порядке:

1) в случае обнаружения ошибок в графах 1 и 2 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» в дополнительном налоговом регистре указываются соответствующие исправленные реквизиты. При этом в случае, если допущена ошибка в одной или нескольких графах, в дополнительном налоговом регистре отражаются реквизиты по всем указанным графам;

2) в случае обнаружения ошибки в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» и графах 2, 3 и 4 таблицы «Учет операции по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра:

в графах 1 и 2 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительного налогового регистра указываются реквизиты графы 1 и 2 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра;

в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительной формы налогового регистра указывается сумма выявленной разницы по сравнению с суммами, отраженными в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра;

в графах 2, 3 и 4 таблицы «Учет операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительной формы налогового регистра указывается сумма выявленной разницы по сравнению с суммами, отраженными в графах 2, 3 и 4 таблицы «Учет операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра.

При внесении изменений, направленных на уменьшение значения граф 3 и 4 таблицы «Учет операции по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» и граф 2, 3 и 4 таблицы «Учет операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» налогового регистра, сумма выявленной разницы в графах 3 и 4 таблицы «Учет операций по доходам, за исключением операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» и графах 2, 3 и 4 таблицы «Учет операций по реализации или передаче в уставный капитал имущества, являющегося основным средством индивидуального предпринимателя» дополнительного налогового регистра указывается со знаком минус «-»;

3) в случае дополнительного внесения в налоговый регистр за указанный налоговый период дополнительный налоговый регистр составляется в соответствии с пунктами 35 и 36 настоящих Правил. При этом в таком дополнительном налоговом регистре необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

40. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

41. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительную форму налогового регистра, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) индивидуального идентификационного номера или бизнес-идентификационного номера контрагента;

3) номера строки налогового регистра, в который вносятся изменения;

4) даты составления письменного обоснования.

Сноска. Пункт 41 с изменением, внесенным постановлением Правительства РК от 21.07.2014 № 802.

42. Настоящая форма налогового регистра предназначена для отражения операций по учету приобретенных товаров, работ и услуг индивидуальными предпринимателями, указанными в пункте 4-1 статьи 77 Налогового кодекса.

43. В таблице «Операции по учету приобретенных товаров, работ и услуг» налогового регистра указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 – фамилия, имя, отчество или наименование поставщика товаров, работ и услуг;

3) в графе 3 - индивидуальный идентификационный номер (бизнес-идентификационный номер) поставщика товаров, работ и услуг, при отсутствии возможности указания индивидуального идентификационного номера (бизнес - идентификационного номера) поставщика товаров, работ и услуг необходимо указать один из его следующих данных: номер удостоверения личности или паспорта, адрес, место осуществления предпринимательской деятельности или реализации товара, работ и услуг;

4) в графах 4 и 5 - номер и дата первичного учетного документа, являющегося основанием приобретения товаров, работ и услуг (накладная, акт приема-передачи, акт выполненных работ, оказанных услуг, счет-фактура, договор и др.);

5) в графе 6 - стоимость товаров, работ и услуг с учетом налога на добавленную стоимость. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период;

6) в графе 7 – сумма налога на добавленную стоимость. Итоговая величина настоящей графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период.

Сноска. Пункт 43 с изменением, внесенным постановлением Правительства РК от 21.07.2014 № 802.

44. В случае, если в налоговом регистре допущено отражение неправильных данных, исправление ошибок осуществляется путем составления формы налогового регистра (далее - дополнительный налоговый регистр), в котором заполняются и указываются только те номера строк налогового регистра, в которые вносятся изменение и (или) дополнение.

Внесение изменения и (или) дополнения в налоговый регистр в зависимости от характера допущенной ошибки производится в следующем порядке:

1) в случае обнаружения ошибок в графах 1, 2, 3, 4 или 5 таблицы «Операции по учету приобретенных товаров, работ и услуг» налогового регистра в дополнительном налоговом регистре указываются соответствующие реквизиты. При этом в случае, если допущена ошибка в одной или нескольких графах, в дополнительном налоговом регистре отражаются реквизиты по всем указанным графам;

2) в случае обнаружения ошибки в графах 6 и 7 таблицы «Операции по учету приобретенных товаров, работ и услуг» налогового регистра:

в графах 1, 2, 3, 4 или 5 таблицы «Операции по учету приобретенных товаров, работ и услуг» дополнительного налогового регистра указываются реквизиты 1, 2, 3, 4 или 5 таблицы «Операции по учету приобретенных товаров, работ и услуг» налогового регистра;

в графах 6 и 7 таблицы «Операции по учету приобретенных товаров, работ и услуг» дополнительного налогового регистра указывается сумма выявленной разницы по сравнению с суммой, отраженной в графах 6 и 7 таблицы «Операции по учету приобретенных товаров, работ и услуг» налогового регистра.

При внесении изменений, направленных на уменьшение значения граф 6 и 7 таблицы «Операции по учету приобретенных товаров, работ и услуг» налогового регистра, сумма выявленной разницы в графах 6 и 7 таблицы «Операции по учету приобретенных товаров, работ и услуг» дополнительного налогового регистра указывается со знаком минус «-»;

3) в случае дополнительного внесения в налоговый регистр за указанный налоговый период дополнительный налоговый регистр составляется в соответствии с пунктом 43 настоящих Правил. При этом в таком дополнительном налоговом регистре необходимо указать номер строки, следующей за последней строкой в налоговом регистре за период, в который вносятся дополнения.

45. Если к налоговому регистру, к которому ранее составлены дополнительные налоговые регистры, составляется дополнительный налоговый регистр, то последний составляется с учетом ранее представленных дополнительных налоговых регистров.

46. К дополнительному налоговому регистру прилагается письменное обоснование, которое подписывается лицами, составившими дополнительную форму налогового регистра, и заверяется печатью (при ее наличии) налогоплательщика, с указанием:

1) причины внесения изменений и (или) дополнений в налоговый регистр;

2) индивидуального идентификационного номера или бизнес-идентификационного номера контрагента;

3) номера строки налогового регистра, в который вносятся изменения;

4) даты составления письменного обоснования.

Сноска. Пункт 46 с изменением, внесенным постановлением Правительства РК от 21.07.2014 № 802.

47. Настоящая форма налогового регистра предназначена для отражения операций по учету доходов физических лиц, облагаемых у источника выплаты, налоговых обязательств по таким доходам, обязательств по учету обязательных пенсионных взносов и социальных отчислений, включая все налоги и отчисления, индивидуальными предпринимателями, указанными в пункте 4-1 статьи 77 Налогового кодекса.

48. В таблице «Операции по учету доходов физических лиц, облагаемых у источника выплаты, облагаемых у источника выплаты, налоговых обязательств по таким доходам, обязательств по учету обязательных пенсионных взносов и социальных отчислений, включая все налоги и отчисления» указываются:

1) в графе 1 - порядковый номер строки;

2) в графе 2 – фамилия, имя, отчество работника или физического лица, которому начислен доход;

3) в графе 3 - индивидуальный идентификационный номер (бизнес-идентификационный номер) работника или физического лица, которому начислена и произведена выплата дохода;

4) в графе 4 – сумма задолженности по невыплаченным доходам работнику или физическому лицу на начало месяца;

5) в графе 5 - сумма начисленного дохода работника или физического лица за отчетный месяц;

6) в графе 6 – сумма доходов работника или физического лица, не подлежащая налогообложению;

7) в графе 7 – сумма налоговых вычетов с доходов работника или физического лица;

8) в графе 8 – сумма дохода работника или физического лица, с которого удерживаются обязательные пенсионные взносы за отчетный месяц;

9) в графе 9 – сумма обязательных пенсионных взносов, подлежащая перечислению в накопительные пенсионные фонды;

10) в графе 10 - сумма доходов работника или физического лица, облагаемая индивидуальным подоходным налогом за отчетный месяц;

11) в графе 11 - сумма индивидуального подоходного налога, облагаемого у источника выплаты, подлежащая уплате в бюджет за отчетный месяц;

12) в графе 12 - сумма дохода к выплате за отчетный месяц;

13) в графе 13 – сумма выплаченных доходов за отчетный месяц;

14) в графе 14 - сумма задолженности по невыплаченным доходам на конец месяца;

15) в графе 15 - сумма расходов работодателя, выплачиваемых работнику в виде доходов за выполненные работы, оказанные услуги, с которых исчисляется социальный налог за отчетный месяц;

16) в графе 16 – сумма исчисленного социального налога;

17) в графе 17 – сумма доходов работника или физического лица, с которых исчисляются социальные отчисления за отчетный месяц;

18) в графе 18 - сумма социальных отчислений, подлежащая перечислению в Государственный фонд социального страхования за отчетный месяц;

19) в графе 19 – сумма социального налога, подлежащая уплате за отчетный месяц, которая определяется по формуле (графа 16 - графа 18).

Итоговая величина граф 4, 5, 6, 7, 8, 9, 10, 11, 12, 14, 15, 16, 17, 18 и 19 настоящей таблицы графы определяется в последней строке путем суммирования всех величин, отраженных в этой графе за месяц, налоговый период.