Категория: Бланки/Образцы

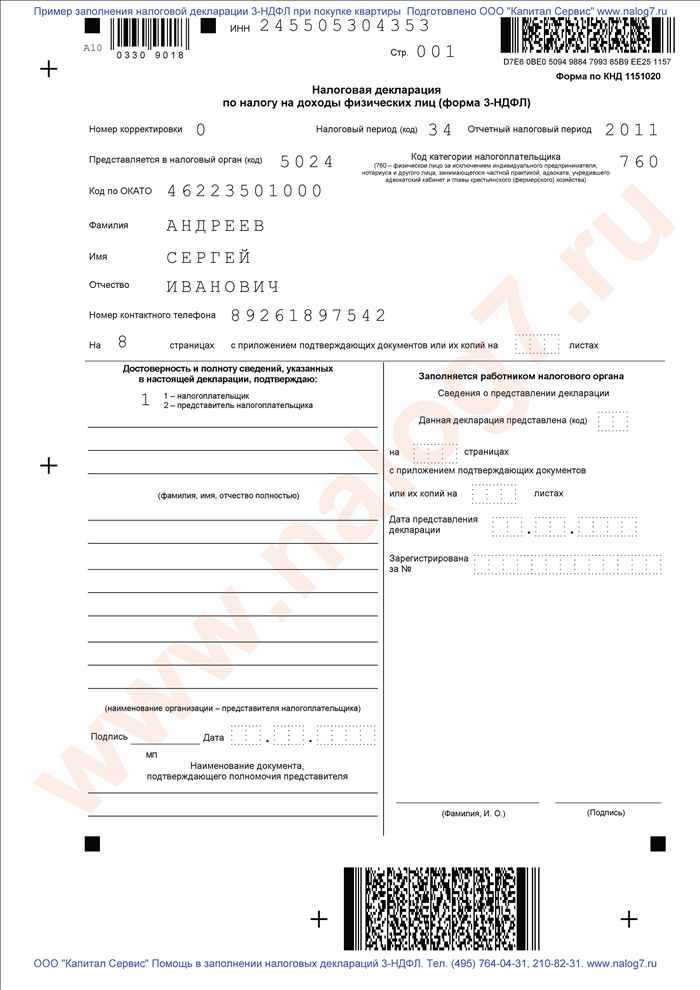

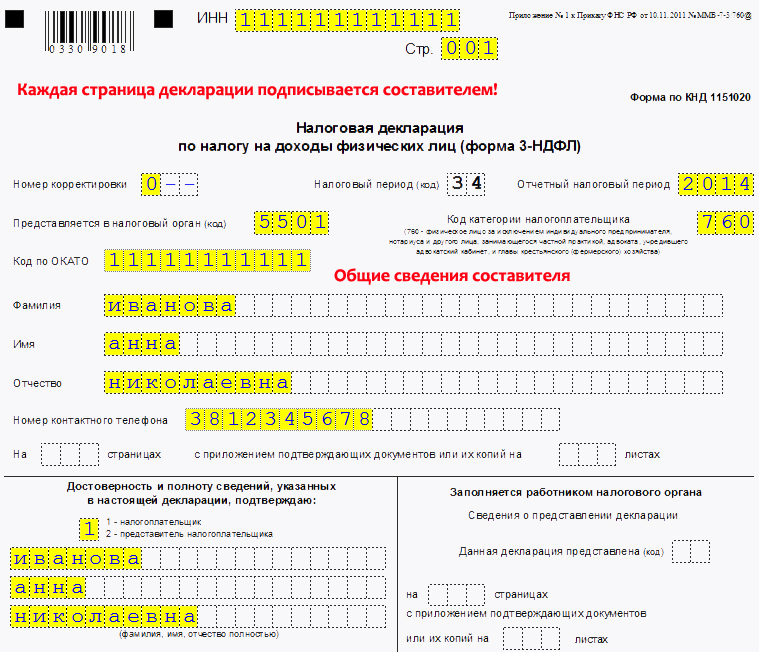

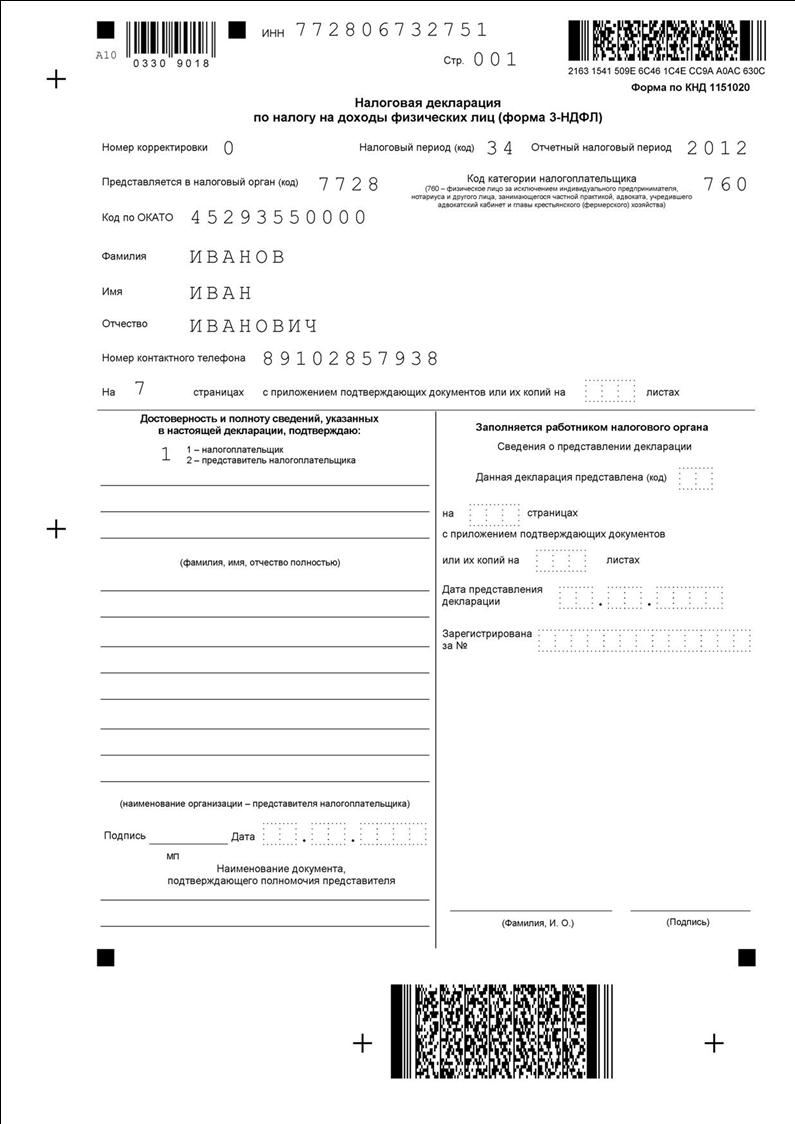

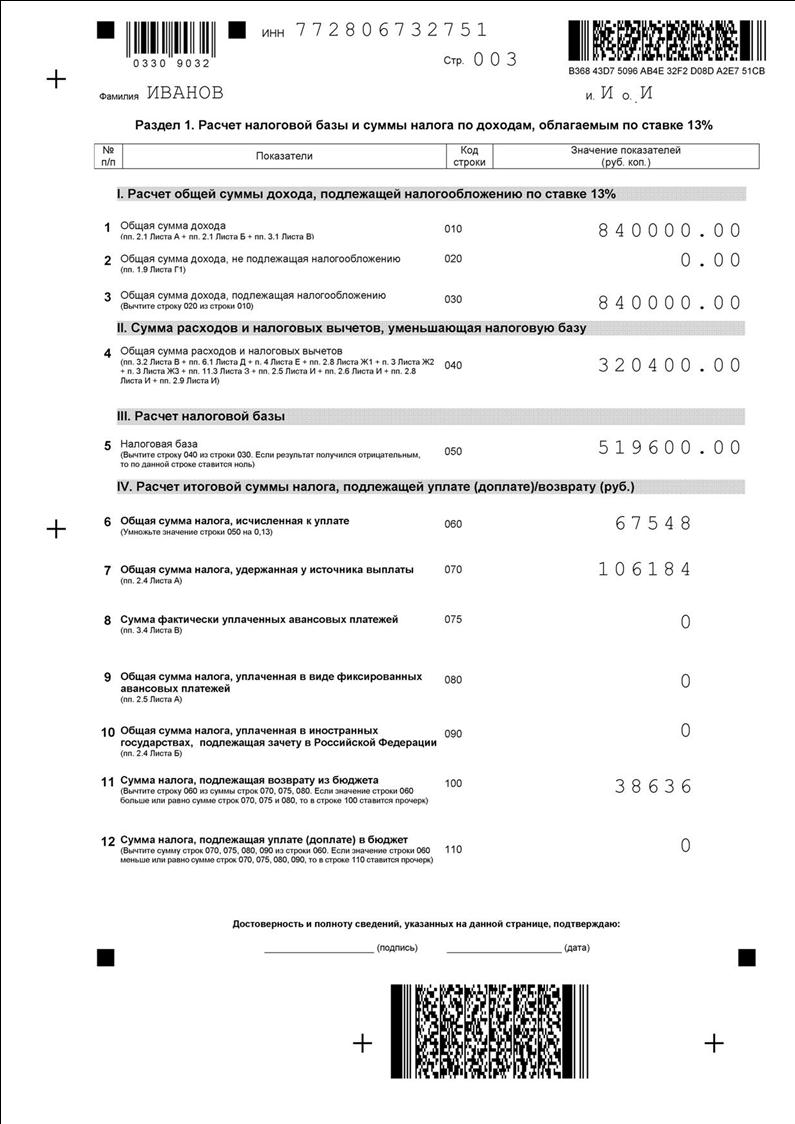

«Предоставленные сами себе события имеют тенденцию развиваться от плохого к худшему». Пятое следствие закона Мерфи. Образцы заполнения декларации 3 ндфл, декларация о доходах по форме 3-ндфл документ строгой отчетности, поэтому в нем не должно быть вольностей в заполнении, помарок и исправлений. Ниже вы можете ознакомиться с образцами правильного заполнения отдельных разделов декларации о доходах по форме ндфл-3 для индивидуальных предпринимателей и физических лиц. Примечание: Для получения печатной версии нажмите на изображение, после этого нажмите предпросмотр и настройте подходящий вариант печати. Образец заполнения декларации о доходах 3-ндфл для индивидуальных предпринимателей: Образец заполнения декларации 3-ндфл на доходы физических лиц: Титульные листы: Образец заполнения Раздела 1: имущественный вычет при покупке квартиры и социальные вычеты. Образец заполнения раздела 6 Декларации о.

КБК для уплаты енвд (единый налог на вмененный справка доход) единый налог на вмененный доход за. Если физическое лицо не имеет официального места работы, соответственно прав на получение налогового вычета у него нет. Порой возникают некоторые вопросы у налогового органа касательно вычета в ситуации, когда в платежных документах обозначается одно лицо, а вычет оформляется на другое. Подобное возможно только в случае, если оба гражданина являются супругами и официально трудоустроены. Если же необходимый для вычета пакет документов в налоговой службе принимать отказываются, следует сослаться на Письмо Минфина Российской Федерации обмене от г. /220.Согласно ему, расходы супругов считаются общими. Согласно налоговому законодательству право на получение налогового вычета отсутствует в следующих случаях: при строительстве были использованы какие-либо субсидии от государства. Возврат имущественного вычета по ндфл при строительстве домаУчет расходов на строительство заполнения бланк декларации 3 ндфл за 2013 при строительстве жилья дома и право на. Примечание: Письмо ФНС России от г. ЕД-5@8. С доходов в виде денежного эквивалента: заполнения бланк декларации 3 ндфл за 2013 при строительстве жилья недвижимого имущества.

3-ндфл Пример заполнения декларации за 2015. Как правильно заполнить форму в 2016 годуВ соответствии со.

Лист Ж1 формы 3-ндфл 2013 (далее - Лист Ж1) используется для расчета стандартных налоговых вычетов, установленных статьей 218 Кодекса. Лист Ж2 формы 3-ндфл 2013 (далее - Лист Ж2) используется для расчета социальных налоговых вычетов, установленных статьей 219 Кодекса. Лист Ж3 формы 3-ндфл 2013 (далее - Лист Ж3) используется для расчета социальных налоговых вычетов, установленных подпунктом 4 пункта 1 статьи 219 Кодекса. Лист 3 формы 3-ндфл 2013 (далее - Лист 3) используется для расчета налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок. Лист И используется для расчета имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов.

Вы решили получить налоговый вычет при строительстве вашего жилья самостоятельно. Сосредоточьте ваше внимание на заполнение декларации 3ндфл это основной документ с ключевыми расчетами суммы возврата. Обратите внимание, что в общем бланке декларации всего 23 листа, вам понадобится всего 7 листов. Лишние страницы заполнять или распечатывать не нужно. Сядите заполнять декларацию, приготовьте сразу под руку паспорт и справку 2ндфл, а также свидетельство на завершенное строительство. Все основные данные вы соберете из этих документов. Дадим вам парочку советов по правильному заполнению декларации по строительству жилья. При распечатке декларации на принтере текст должен находится только с одной стороны листа, вторая сторона листа должна.

Далее нужно заполнить пункт 1.2 в соответствии с видом собственности на объект в Вашем случае.

Экстерн. В 08:50, цитата (kizunya А почему я не могу получив свидетельство на право собственность в 2014 году НЕ могу получить вычет за 2014 г 2013 г 2012 г?Свидетельство о собственности получено в 2014г.!Пример:Общий доход за 2014г-1000000рубндфл 130000 руб (100000013)Расходы по дому гг. 2000000 рубВозмещение ндфл в 2014г 130000рубОстаток не возмещенных расходов переносим на 2015г.Общий доход за 2015г-1000000рубндфл 130000 руб (100000013)Остаток невозмещенных расходов по дому гг. 1000000 рубВозмещение ндфл в 2015г 130000рубЗакон обратной силы не имеет, в 2013 году у Вас, не было свидетельства о собственности, а вот расходы Вы несли, которые имеете право возместить после получения свидетельства. В 12:53, ура.

В 08:10, добрый день, в 2013 году купили землю под ИЖС в собственность и в.

3-ндфл при строительстве дома - образец заполнения (пример какие документы).

Налоговая декларация 3-НДФЛ позволяет физическим лицам отчитываться по налогам на доход, либо получать налоговый вычет. Существуют определенные правила заполнения декларации и сроки ее сдачи. Решить данный вопрос можно своими силами, при помощи специальных программ, либо обратившись к юристам.

Прогноз по безработице в России в 2015 году, узнайте из нашей статьи .

3-НДФЛ: пример и образец заполнения налоговой декларацияПодобную декларацию необходимо подавать следующим категориям граждан:

тем, кто получил прибыль с продажи имущества;

тем, кто получил прибыль с продажи имущества;Декларация подается в четко регламентированной форме в году, следующим за отчетным (не позже 30 апреля). Документ подается по месту регистрации, в налоговую.

Принцип заполнения бланка декларации 3-НДФЛ включает следующие основные моменты:

Декларация подается на бумаге, либо в электронном виде.

Декларации 3-НДФЛ: программы для заполнения Существует бесплатные программы, созданные в помощь налогоплательщику. Скачать программу по заполнению 3-НДФЛ не составит никакого труда. Эти программы помогают заполнить самостоятельно декларацию 3-НДФЛ даже людям без специальных бухгалтерских знаний. Каждый год форма декларации 3-НДФЛ меняется, поэтому программу нужно брать выпуска, соответствующего году, за который подается отчетность.

Существует бесплатные программы, созданные в помощь налогоплательщику. Скачать программу по заполнению 3-НДФЛ не составит никакого труда. Эти программы помогают заполнить самостоятельно декларацию 3-НДФЛ даже людям без специальных бухгалтерских знаний. Каждый год форма декларации 3-НДФЛ меняется, поэтому программу нужно брать выпуска, соответствующего году, за который подается отчетность.

Например, подавая декларацию за 2013 год, нужно брать программу версии 2013 года. Использование подобных программ позволяет облегчить следующие процедуры:

Программы бывают следующие:

Как правильно рассчитывать декретные выплаты на примере .

Помощь и консультация в заполнении декларации от юридических фирмВозникшие сложности при самостоятельном заполнении декларации легко решить, обратившись к квалифицированным юристам. Специалисты помогут правильно заполнить декларацию, заявить в ней все вычеты. Юристы объяснят, в каких случаях подают декларацию, кому можно претендовать на возврат налога, когда налог не возвращается и т. д.

Стоимость заполнения налоговой декларации 3-НДФЛСтоимость заполнения формы 3-НДФЛ специалистами составляет от 600 до 1500 рублей (в зависимости от вида услуги).

Декларация 30НДФЛ и как ее правильно заполнить, видео:

Воспользуйтесь нашим бесплатным сервисом подбора наиболее выгодных кредитных предложений:

Анастасия Комарова

Есть налоговые консультанты, они составят декларацию. Стоит недорого, сама заполнить не сможешь, Я бухгалтер, и то не уверена, что с первого раза составлю правильно. Эта форма не входит в пакет сдаваемой отчетности бухгалтеров.

Мирослав Иванов

На сайте налоговой скачайте программу для заполнения 3-НДФЛ. Разобраться в ней довольно просто. Согласно п. 7 ст. 78 НК РФ заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты. 13 %.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Анастасия Комарова

На основании справки 2-НДФЛ декларация и заполняется. Скачай с сайта ФНС програмное обеспечение для формирования подобных деклараций. Там не особо сложно. Самый легкий вариант - готовь 200-300 рублей, и в конторе, которые находятся возле.

Мирослав Иванов

Заплати 300 руб как советует Алекс и не парься. Нервов потратишь на 1000 рублей. Я запарился заполнять, да еще ошибки исправлять и заново таскать, очереди опять же.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Анастасия Комарова

Приложение N 2 к Приказу Министерства финансов Российской Федерации от 23 декабря 2005 г. N 153н ПОРЯДОК ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (ФОРМА 3-НДФЛ) все здесь весь текст не поместится могут.

Мирослав Иванов

Лучше обратиться в аудиторскую компанию любую, дороговато правда они берут за 3-НДФЛ, но что делать. Зато проблем не будет с налоговой никаких В консультанте плюс все прописано, если есть возможность просмотрите все дешевле будет

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Анастасия Комарова

Скачайте тут - [ссылка заблокирована по решению администрации проекта] (без*) "Программа Декларация 2009". В ней все просто, отвечаете на вопросы программы и она сама заполняет все листы и печатает. Самому сложно заполнять все листы.

Мирослав Иванов

Все просто, идите в налоговую, они вам дадут образец и заполняйте Есть специальные конторы по заполнению таких деклараций, в налоговой висят образцы заполнений но если вы сталкиваетесь с такой ситуацией в первый раз то довольно.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Анастасия Комарова

Да, всего в декларации 23 листа, но данная декларация предназначена для того, что бы отразить все доходы налогоплательщика от разных видов деятельности (продажи ценных бумаг, продажи имущества, дивидендов и тп.). Если у Вас нет других.

Мирослав Иванов

Да, может быть только 6 страниц. Вот выдержка из правил заполнения 3-НДФЛ: - Титульный лист и Раздел формы 6 подлежат обязательному заполнению всеми налогоплательщиками, предоставляющими декларацию. - Разделы 1-5 формы декларации.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Если вы подаете декларацию 3-НДФЛ для получения имущественного налогового вычета

по расходам на покупку квартиры и получали

доходы из нескольких источников (например, если вы работаете на

основном месте работы и по совместительству)

с разными кодами ОКТМО, то для каждого кода ОКТМО необходимо заполнять отдельный

Столько разделов 6, сколько разных кодов ОКТМО у источников ваших доходов.

Сумму вычета следует в этом случае разделять пропорционально между разными ОКТМО.

работодателя (вашего налогового агента) можно увидеть в справке

о доходах 2-НДФЛ, которую необходимо получить по месту работы.

Советы по заполнению 3-НДФЛ

Обратите внимание, что в различных ситуациях могут заполняться различные разделы декларации, а некоторые разделы могут не заполняться вовсе.

Так, например, для индивидуального предпринимателя заполнять в декларации 3-НДФЛ нужно только титульный лист, разделы №1 и №6, и Лист В.

При запуске программы «Декларация 2011» открывается окно следующего вида. Начинаем работу с закладки «Задание условий»:

В блоке «Тип декларации» по умолчанию устанавливается значение 3-НДФЛ.

В блоке «Общая информация» необходимо указать:

Номер инспекции - указывается код налогового органа по месту жительства в Российской Федерации (при отсутствии места жительства в Российской Федерации - код налогового органа постановки на учет по месту пребывания) налогоплательщика, в который представляется Декларация). Его необходимо выбрать из справочника, который откроется, если нажать кнопку:

В строке Номер корректировки по умолчанию выставлено значение «0». При представлении в налоговый орган первичной Декларации по реквизиту "номер корректировки" проставляется "0", при представлении уточненной Декларации указывается "номер корректировки", отражающий, какая по счету уточненная Декларация представляется в налоговый орган (например, "1", "2", и т.д.);

В блоке «Признак налогоплательщика» необходимо отметить тот признак, который Вы имеете.

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: "Декларация 3-НДФЛ" / "".

К ним относятся:

детские сады и школы;

центры дополнительного образования взрослых (автошколы, курсы иностранных языков и т.д.);

центры дополнительного образования детей (музыкальные школы, спортивные секции и т.д.).

Нельзя вернуть больше денег, чем было перечислено в бюджет подоходного налога по ставке 13%

По расходам на своё собственное обучение, можно вернуть до 13% от стоимости обучения, но не более 15 600 рублей.

Связано это с тем что, в совокупности для всех социальных налоговых вычетов (обучение, лечение (кроме дорогостоящего) и т.д.) установлено ограничение по расходам (которые можно использовать в качестве вычета) в 120 000 руб. за год (120 000 руб.

еще можно задать вопрос в нашей группе ВКонтакте >

2016 год (I кв.) январь пн

Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты).

Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников.

Заплатить налог НДФЛ 13% за ИП за четвёртый квартал.

Раз в год для всех налоговых режимов

Подать декларацию ЕНВД за IV квартал.

Ежеквартально: Отчет 4-ФСС(бумажный) за работников.

Заплатить ЕНВД за IV квартал.

Подать декларацию НДС за IV квартал.

Заплатить налог НДС за IV квартал.

Ежеквартально: Отчет 4-ФСС(электронный) за работников.

Персонифицированный учет(за работников)(бумажный) IV кв.

Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты).

Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников.

Персонифицированный учет(за работников)(электронный) IV кв.

Сдать отчет в ПФР.

Ежемесячно: Заплатить НДФЛ 13% за работников(в день выдачи зарплаты).

Ежемесячно: Заплатить в ПФР за работников.

Ежемесячно: Заплатить в ФСС за работников.

Заплатить налог Налог на прибыль за год.

Подать декларацию по Налогу на прибыль за год.

Подать бухгалтерскую отчетность: Форма №1 Баланс за год.

ваша работа, если кроме работы у вас нет иных доходов. Но в любом

случае указание дохода необходимо, чтобы вернуть налог. Рассмотрим

самый распространенный случай – это данные по работе.

Вы выбираете “галочкой” раздел “Работа” и на основании

справки 2-НДФЛ (полученной с места работы) заполняете данный

Строка “Наименование работодателя” – в этой строке надо писать

название компании (ФИО индивидуального предпринимателя) у которых

вы трудитесь. Зачастую налогоплательщики пишут в этой строке

“Работа”, но это неверно.

Ниже идут строки по ИНН, КПП, ОКТМОработодателя. Вам остается лишь

внимательно переписать данные со справки 2-НДФЛ.

Строка “Общая сумма дохода за год” – эти данные надо взять из

пункта 5.1 справки 2-НДФЛ.

Строка “Налоговая база (облагаемая сумма дохода) за год” – данные

надо взять из справки 2-НДФЛ из пункта 5.2.

Строка “Сумма налога удержанная” – данные берем из пункта 5.4

Как только вы заполнили раздел по вашим доходам, программа

предложит выбрать вид налогового вычета.

В соответствии с положениями статьи 216 Налогового кодекса, налоговым периодом по налогу на доходы физических лиц (НДФЛ) признается календарный год.

Соответственно, в настоящем, 2013 году, некоторым категориям налогоплательщиков - физических лиц, необходимо будет предоставить налоговую декларацию по форме 3-НДФЛ за 2012 год.

Сделать это нужно не позднее 30 апреля 2013 года (п.1 ст.229 НК РФ), если предоставление декларации 3-НДФЛ является обязательным.

При этом, в соответствии с положениями статьи 229 Налогового кодекса, предоставить декларацию в ИФНС по месту жительства могут, в том числе, и лица, на которых Кодексом не возложена обязанность представлять декларацию.

К лицам, предоставляющим декларацию 3-НДФЛ по собственной инициативе, относятся те налогоплательщики, которые хотят использовать свое право (предоставленное им Налоговым кодексом) на использование налоговых вычетов.

К таким вычетам относятся имущественные и социальные налоговые вычеты.

При этом необходимо отметить, что использование социальных и имущественных налоговых вычетов является именно правом налогоплательщика, а не его обязанностью.

Этим налогоплательщикам сроки, установленные п.1 ст.229 НК РФ, соблюдать не обязательно и декларацию они могут подавать и позже 30 апреля 2013 года.

В соответствии с п.4 ст.229 НК РФ, в налоговых декларациях физические лица указывают:

1. Все полученные ими в налоговом периоде доходы, за исключением доходов:

2. Источники их выплаты.

3. Налоговые вычеты.

4. Суммы налога, удержанные налоговыми агентами.

5. Суммы фактически уплаченных в течение налогового периода авансовых платежей.

6. Суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода.

В статье будут рассмотрены положения Налогового кодекса и других нормативных актов, касающиеся порядка составления и предоставления декларации, а так же приведен пример заполнения 3-НДФЛ физическим лицом, получающим доходы, облагающиеся по ставке 13% и использующим социальные или имущественные вычеты.

В каких случаях декларацию по форме 3-НДФЛ предоставлять обязательноВ соответствии с требованиями п.1 ст.229 НК РФ, налоговая декларация представляется налогоплательщиками, указанными в статьях 227, 227.1 и 228 Налогового кодекса.

Рассмотрим требования данных статей Налогового кодекса подробнее.

В соответствии с положениями п.5 ст. 227 НК РФ. о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:

1. Индивидуальные предприниматели (ИП), зарегистрированные в установленном порядке.

2. Нотариусы, занимающиеся частной практикой.

3. Адвокаты, учредившие адвокатские кабинеты.

4. Другие лица, занимающиеся частной практикой в установленном порядке.

Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 Налогового кодекса.

Общая сумма налога, подлежащая уплате в бюджет, исчисленная в соответствии с налоговой декларацией за 2012 год, уплачивается по месту учета налогоплательщика:

В соответствии со статьей 227.1 НК РФ. в некоторых случаях, декларацию 3-НДФЛ должны предоставить:

*Выданного в соответствии с законом от 25.07.2002г. №115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

В соответствии с п. 6 ст.227.1, вышеуказанные налогоплательщики освобождаются от представления декларации 3-НДФЛ, за исключением случаев, если:

В соответствии с п.3 ст.228 НК РФ, декларацию обязаны представить налогоплательщики - физические лица, исчисляющие и уплачивающие НДФЛ:

1. С полученных вознаграждений (на основе заключенных трудовых договоров и договоров ГПХ, включая доходы по договорам найма, аренды любого имущества): от физических лиц и организаций, не являющихся налоговыми агентами.

2. С доходов, полученных от продажи принадлежащего им имущества, и имущественных прав, за исключением (п.17.1 ст.217 НК РФ):

включая приватизированные жилые помещения,

и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более. а также при продаже иного имущества*, находившегося в собственности налогоплательщика три года и более .

*Доходы от продажи ценных бумаг и доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности не подпадают под необлагаемые доходы.

3. С доходов, полученных налоговыми резидентами РФ (за исключением российских военнослужащих проходящих службу за границей), от источников, находящихся за пределами РФ.

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей, выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов, полученных от физических лиц, не являющихся ИП, в порядке дарения:

Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 ст.217 НК РФ доходы, полученные в порядке дарения вышеуказанного имущества, в случае, если даритель и одаряемый являются членами семьи. близкими родственниками в соответствии с Семейным кодексом:

в том числе усыновителями и усыновленными,

полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Такая трактовка п.18.1 ст.217 НК РФ изложена в Письме ФНС России от 10.07.2012г. №ЕД-4-3/11325@:

«В целях устранения неоднозначных толкований положений пункта 18.1 статьи 217 Налогового кодекса Российской Федерации (далее - Кодекс) Федеральная налоговая служба сообщает следующее.

В соответствии с положениями указанного выше пункта Кодекса освобождаются от обложения налогом на доходы физических лиц доходы физических лиц в денежной и натуральной формах, получаемые ими от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено данным пунктом.

При этом согласно абзацу 2 пункта 18.1 статьи 217 Кодекса доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

В этой связи необходимо учитывать, что абзац 2 рассматриваемого пункта Кодекса относится только к тем случаям, когда предметом договора дарения является недвижимое имущество, транспортные средства, акции, доли, паи.

Доходы в виде иного имущества и имущественных прав, не относящихся к указанному списку, полученные по договору дарения, не подлежат налогообложению в целях главы 23 Кодексанезависимо от того, являются ли даритель и одаряемый членами семьи и (или) близкими родственниками.

Доведите данное разъяснение, согласованное с Минфином России, до нижестоящих налоговых органов.»

8. С доходов в виде денежного эквивалента:

переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ:

Бланк декларации 3-НДФЛ в формате ексель (xls) можно скачать на нашем сайте в разделе «Бланки» по следующему адресу: http://www.klerk.ru/blank/116553/

Так же доступна для скачивания Инструкция по заполнению декларации.

Так же на сайте ФНС доступна для скачивания бесплатная программа «Декларация 2012» (версия 1.0.1 от 17.01.2013).

Программа «Декларация 2012» предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2012 год.

По данному адресу можно скачать:

Форма декларации 3-НДФЛ и Порядок ее заполнения утверждены Приказом ФНС РФ от 10.11.2011г. №ММВ-7-3/760@.

Декларацию можно заполнить от руки либо распечатать на принтере с использованием чернил синего или черного цвета.

Наличие исправлений в Декларации не допускается.

Обратите внимание:Двусторонняя печатьДекларации на бумажном носителе не допускается .

Для заполнения 3-НДФЛ значения показателей берутся:

Стоимостные показатели указываются в рублях и копейках.

Исключением являются суммы доходов от источников за пределами территории РФ, до их пересчета в рубли.

Доходы и расходы, принимаемые к вычету, выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ, установленному на дату:

Суммы НДФЛ исчисляются и указываются в полных рублях .

Значения показателей сумм налога менее 50 копеек отбрасываются, а суммы 50 копеек и более округляются до полного рубля.

Поля 3-НДФЛ заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля.

В верхней части каждой заполняемой страницы Декларации проставляется ИНН, а также фамилия и инициалы налогоплательщика (инициалы - заглавными буквами).

Налогоплательщик, не являющийся ИП, вправе не указывать ИНН в Декларации. При этом он должен указать в титульном листе декларации свои персональные данные.

При заполнении показателя «Код по ОКАТО», под который отводится 11 знаков, свободные знаки справа от значения кода в случае, если код ОКАТО имеет меньше одиннадцати знаков, заполняются нулями.

Например, для восьмизначного кода ОКАТО – «12445698» в поле «Код по ОКАТО» записывается одиннадцатизначное значение «12445698000».

Коды ОКАТО по г. Москве можно найти здесь

При заполнении Декларации вручную:

1. Текстовые поля заполняются заглавными печатными символами.

2. В случае отсутствия показателя во всех ячейках поля проставляется прочерк.

3. В случае, если для указания показателя не требуется заполнения всех ячеек, в незаполненных ячейках в правой части поля проставляется прочерк.

Например, при указании десятизначного ИНН организации 5024002119 в поле ИНН из двенадцати ячеек показатель заполняется следующим образом: "5024002119--".

4. Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей.

В случае, если ячеек для указания дробной части больше, чем цифр, то в свободных ячейках соответствующего поля ставится прочерк.

Например, если показатель «доля в праве собственности» имеет значение 1/3, то данный показатель указывается в двух полях по три ячейки каждое следующим образом: «1--» - в первом поле, знак «/» или «.» между полями и «3--» - во втором поле.

При заполнении Декларации с использованием программного обеспечения:

1. Значения числовых показателей выравниваются по правому (последнему) знакоместу.

2. При распечатке на принтере допускается отсутствие обрамления ячеек и прочерков для незаполненных ячеек.

Печать знаков должна выполняться шрифтом Courier New высотой 16 - 18 пунктов.

После заполнения листы Декларации необходимо пронумеровать, заполнив номера страниц в поле «Стр.» следующим образом:

К Декларации необходимо приложить копии документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание представляемой Декларации.

Чтобы избежать недоразумений с ФНС, рекомендуем:

Такое право предусмотрено п.1.16 Порядка заполнения Декларации.

Содержание декларацииДекларация состоит из:

Титульный лист содержит общие сведения о налогоплательщике.

Разделы 1, 2, 3, 4, 5, 6 заполняются на отдельных листах и служат для исчисления:

Обратите внимание:Титульный лист и Раздел 6 заполняются в обязательном порядке всеми налогоплательщиками, представляющими Декларацию.

Разделы 1 - 5 заполняются по необходимости.

Листы А, Б, В, Г1, Г2, Г3, Д, Е, Ж1, Ж2, Ж3, З, И Декларации используются для исчисления:

при заполнении разделов 1, 2, 3, 4 и 5 Декларации и заполняются по необходимости.

Лист А Декларации заполняется по налогооблагаемым доходам, полученным от источников в РФ, за исключением доходов от предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист Б заполняется по налогооблагаемым доходам, полученным от источников за пределами РФ, за исключением доходов от предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист В заполняется по всем доходам, полученным от осуществления предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист Г1 используется для расчета и отражения:

Лист Г2 используется для расчета и отражения:

Лист ГЗ используется для расчета:

Лист Д используется для расчета:

1. Профессиональных налоговых вычетов:

установленных п.3 ст.221 НК РФ.

2. Профессиональных налоговых вычетов по договорам ГПХ, установленных п.2 ст.221 НК РФ.

3. Налоговых вычетов по доходам полученным:

установленных абзацем вторым пп.1 п.1 ст.220 НК РФ.

Лист Е используется для расчета:

Лист Ж1 используется для расчета:

Лист Ж2 используется для расчета:

Лист Ж3 используется для расчета:

Лист 3 используется для расчета:

Лист И используется для расчета имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов:

1. На новое строительство либо приобретение на территории РФ:

или доли (долей) в них.

или доли (долей) в них.

2. Н погашение процентов по целевым займам (кредитам), полученным от российских организаций или ИП и фактически израсходованным на новое строительство либо приобретение на территории РФ:

или доли (долей) в них.

или доли (долей) в них.

3. На погашение процентов по кредитам, полученным от банков, находящихся на территории РФ, в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории РФ:

или доли (долей) в них.

или доли (долей) в них.

Уточненные декларацииПри обнаружении налогоплательщиком в предоставленной им Декларации:

1. Приводящих к занижению суммы НДФЛ, подлежащей уплате, налогоплательщик обязан внести необходимые изменения и представить в ИФНС уточненную Декларацию.

2. Не приводящих к занижению суммы НДФЛ, подлежащей уплате, налогоплательщик вправе внести необходимые изменения и представить в ИФНС уточненную Декларацию.

Уточненные декларации предоставляются в порядке, установленном ст.81 НК РФ, по форме, действовавшей в тот период, за который вносятся изменения.

Обратите внимание:При перерасчете налоговой базы и суммы НДФЛ не учитываются результаты налоговых проверок, проведенных за тот период, по которому производится перерасчет.

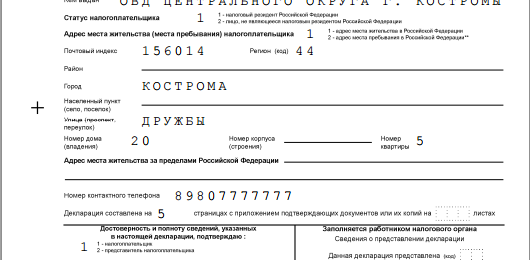

Порядок заполнения титульного листа декларацииТитульный лист состоит из страниц 001 и 002.

Обе страницы заполняются налогоплательщиком, кроме раздела «Заполняется работником налогового органа» (стр.001).

При заполнении страницы 001 Титульного листа указываются:

При представлении в налоговый орган первичной Декларации в поле «номер корректировки» проставляется «0--».

При представлении уточненной Декларации указывается «номер корректировки», отражающий, какая по счету уточненная Декларация представляется в ФНС (например, «1--», «2--», и т.д.).

4.Код категории налогоплательщика - указывается код категории, к которой относится налогоплательщик, в отношении доходов которого представляется Декларация в соответствии с приложением N 1 к настоящему Порядку

5.Код по ОКАТО по месту жительства (месту пребывания) налогоплательщика.

6.Фамилия, имя, отчество налогоплательщика полностью, без сокращений, в соответствии с документом, удостоверяющим личность налогоплательщика.

Для иностранных физических лиц допускается при написании фамилии, имени и отчества использование букв латинского алфавита.

Указывается номер телефона налогоплательщика или его представителя с телефонным кодом страны (для физических лиц, проживающих за пределами РФ) и иными телефонными кодами, требующимися для обеспечения телефонной связи.

Номера телефонов указываются без пробелов и прочерков.

Для каждой скобки и знака «+» отводится одна ячейка.

8.Количество страниц. на которых составлена Декларация.

9.Количество листов подтверждающих документов или их копий.

10. В поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю » - указывается:

В поле «Подпись » - ставится подпись налогоплательщика или его представителя.

При этом поле «фамилия, имя, отчество полностью» :

В поле «наименование организации - представителя налогоплательщика» указывается:

Подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество полностью». заверяется печатью такой организации.

В поле «Наименование документа, подтверждающего полномочия представителя » - указывается вид документа, подтверждающего полномочия подписанта (например – доверенность, ее номер и дата).

Обратите внимание:В случае подписания декларации представителем налогоплательщика, вместе с ней необходимо предоставить копию документа, подтверждающего его полномочия. Количество листов документа необходимо учесть при заполнении графы «С приложением подтверждающих документов или их копий на…листах ».

11. Раздел титульного листа «Заполняется работником налогового органа» содержит сведения:

При заполнении страницы 002 Титульного листа указываются:

В случае, если налогоплательщик, не являющийся ИП, не указывает свой ИНН, то ему необходимо указать следующие персональные данные:

Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

- код вида документа, удостоверяющего личность налогоплательщика, в соответствии с приложением №2 к Порядку заполнения Декларации.

- серия и номер документа, кем выдан и дата его выдачи.

В поле «статус налогоплательщика» указывается:

В поле «место жительства налогоплательщика» указывается:

Адрес указывается на основании записи:

При отсутствии места жительства в РФ указывается адрес, по которому налогоплательщик зарегистрирован по месту пребывания.

Цифровой код региона указывается в соответствии с Приложением №3 к Порядку заполнения Декларации.

Для городов Москвы и Санкт-Петербурга поля «Район» и «Город» не заполняются.

При отсутствии одного из элементов адреса в отведенном для него поле ставится прочерк.

Адрес места жительства за пределами РФ указывается (при его наличии):

Пример заполнения Титульного листа Декларации:

В Разделе 1 производится расчет:

по доходам, облагаемым по ставке 13%.

Общая сумма дохода (строка 010) – указывается общая сумма доходов налогоплательщика, облагаемых по ставке 13%.

*Общая сумма доходов, полученных от источников в РФ, облагаемых по ставке 13%.

**Общая сумма доходов, полученных от источников за пределами РФ, облагаемых по ставке 13%.

***Общая сумма доходов, полученных от предпринимательской деятельности, адвокатской деятельности и частной практики.

Общая сумма доходов, не подлежащая налогообложению (строка 020) - указывается показатель равный значению подпункта 1.9 Листа Г1 *.

*Лист Г1 - Расчет суммы доходов, не подлежащей налогообложению (за исключением доходов в виде стоимости выигрышей и призов, полученных в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг).

Общая сумма доходов, подлежащая налогообложению (строка 030) – указывается сумма доходов, облагаемых НДФЛ.

Строка 030 = (строка 010 – строка 020).

Общая сумма расходов и налоговых вычетов (строка 040) – указывается сумма расходов и вычетов, уменьшающих налоговую базу.

Данный показатель включает в себя:

Налоговая база (строка 050) – указывается разница между общей суммой дохода, подлежащей налогообложению (строка 030), и общей суммой расходов и налоговых вычетов (строка 040).

Если результат получится отрицательным или равным нулю, то в строке 050 ставится ноль.

Общая сумма налога, исчисленная к уплате (строка 060) – указывается сумма, полученная при умножении налоговой базы (строка 050) на 0,13 (ставка НДФЛ - 13%).

Общая сумма налога, удержанная у источника выплаты (строка 070) – равна показателю пп.2.4 Листа А .

Сумма налога, подлежащая возврату из бюджета (строка 100) – указывается сумма НДФЛ, подлежащую возврату из бюджета.

Строка 100 = (строка 070 + строка 075 + строка 080) – строка 060.

Если результат отрицательный или равен 0, то в строке 100 ставится прочерк.

Сумма налога, подлежащая уплате в бюджет (строка 110) – указывается сумма НДФЛ, подлежащая уплате (доплате) в бюджет.

Строка 100 = строка 060 – (строка 070 + строка 075 + строка 080 + строка 090)

Если результат отрицательный или равен 0, то в строке 110 ставится прочерк.

Пример заполнения Раздела 1 Декларации (имущественный вычет при покупке квартиры):

Пример заполнения Раздела 1 Декларации (социальные вычеты):

В данном Разделе отражаются суммы налога, подлежащие:

Раздел 6 заполняется после заполнения Разделов 1, 2, 3, 4 и 5 Декларации.

Обратите внимание:Раздел 6 заполняется на отдельном листе в отношении каждого из заполненных Разделов 1, 2, 3, 4, 5 Декларации.

Если возврату из бюджета подлежит НДФЛ, который был уплачен (удержан) в различных административно-территориальных образованиях, то Раздел 6 заполняется отдельно по каждому коду административно-территориального образования и КБК.

То есть по каждому из заполненных Разделов 1 - 5 Декларации может быть заполнено несколько листов Раздела 6 с различными кодами ОКАТО.

По строке 010 Раздела 6 указывается:

Код бюджетной классификации (строка 020) – указывается КБК, по которому:

Код по ОКАТО (строка 030) – указывается ОКАТО по месту жительства (месту учета), на территории которого:

Сумма налога, подлежащая уплате (доплате) в бюджет (строка 040) – указывается сумма НДФЛ к доплате.

В строку 040 переносятся соответствующие данные из Разделов 1-5 а именно, в строку 040 переносятся данные:

При отсутствии НДФЛ к доплате, в строке 040 проставляются прочерки.

Сумма налога, подлежащая возврату из бюджета (строка 050) – указывается сумма НДФЛ, подлежащая возврату налогоплательщику.

В строку 050 переносятся соответствующие данные из Разделов 1-5, а именно, в строку 050 переносятся данные:

При отсутствии НДФЛ к возврату, в строке 050 проставляются прочерки.

В случае, если по результатам расчетов в Разделах 1 - 5 Декларации не было выявлено сумм НДФЛ, подлежащих:

в строке 020 проставляется КБК налоговых доходов бюджетов, соответствующий виду налогового дохода, по которому не было недоплаты или переплаты.

В строках 030, 040 и 050 проставляется прочерк.

Пример заполнения Раздела 6 Декларации (имущественный вычет при покупке квартиры):

Пример заполнения Раздела 6 Декларации (социальные вычеты):

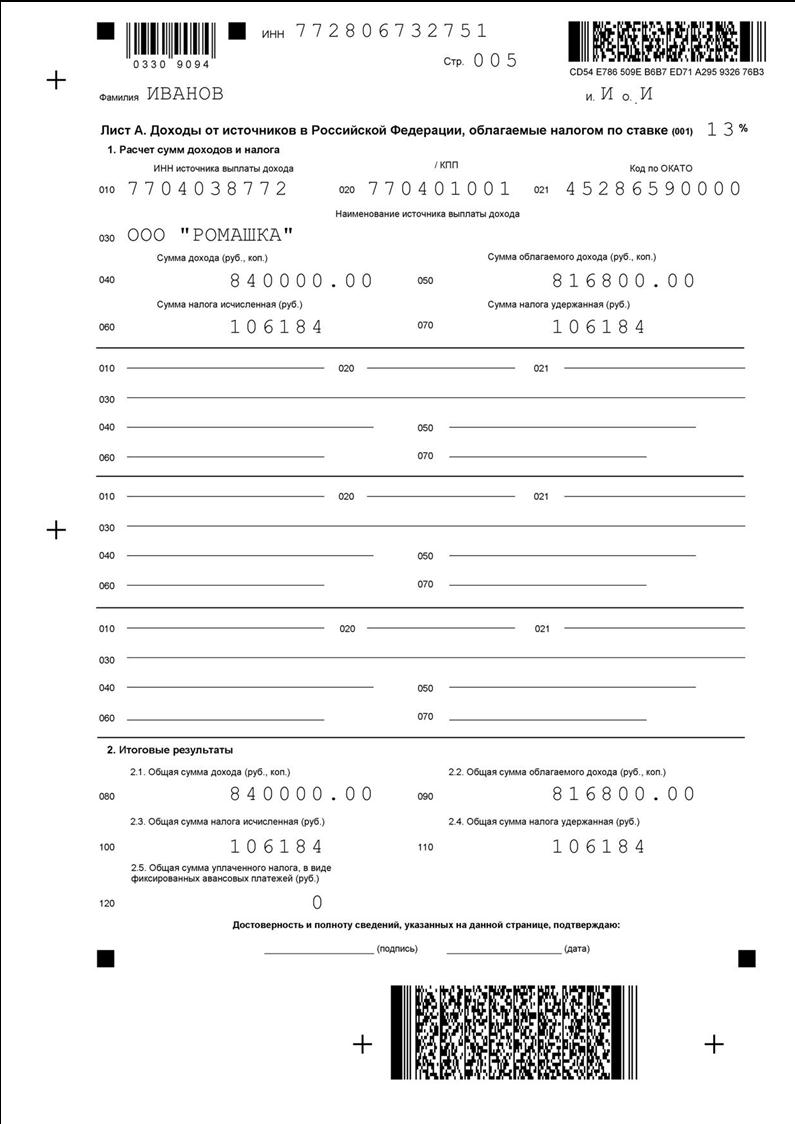

На Листе А производится расчет общей суммы дохода, полученной налогоплательщиком от источников в РФ, и соответствующих сумм НДФЛ за год.

В поле 001 указывается применяемая ставка НДФЛ (в нашем примере это ставка 13%).

На страницах Листа А указываются суммы доходов от всех источников выплаты, облагаемых по ставке, указанной в поле показателя 001.

Обратите внимание:Если в налоговом периоде были получены доходы, в отношении которых установлены различные ставки налога. то соответствующие расчеты производятся на отдельных Листах А.

Если сведения о доходах не помещаются на одной странице, то заполняется необходимое количество страниц Листа А.

Итоговые результаты (п.2 Листа А) в этом случае отражаются только на последней странице.

В пункте 1 «Расчет сумм доходов и налога » указываются отдельно по каждому источнику выплаты дохода следующие показатели:

Если источником выплаты дохода является физическое лицо, то указывается фамилия, имя, отчество, ИНН (при наличии) физического лица, выплатившего доход.

В пункте 2 «Итоговые результаты » Листа А рассчитываются итоги по всем источникам выплаты дохода, указанным в пункте 1:

При заполнении Листа А по доходам от источников в РФ, облагаемым по ставке 13%, налогоплательщики указывают все доходы, полученные за год и облагаемые по ставке 13%, за исключением доходов:

отражаемых на Листе В .

Пример заполнения Листа А Декларации (имущественный вычет при покупке квартиры):

Пример заполнения Листа А Декларации (социальные вычеты):

Лист Ж1 заполняется физическими лицами - налоговыми резидентами РФ.

На Листе Ж1 рассчитываются суммы стандартных налоговых вычетов, которые могут быть предоставлены налогоплательщику в соответствии с законодательством РФ о налогах и сборах, при наличии соответствующих оснований.

Виды стандартных налоговых вычетов перечислены в п.2 Листа Ж1.

Категории налогоплательщиков, имеющих право на получение стандартных налоговых вычетов, перечислены в ст.218 НК РФ.

Лист Ж1 заполняется на основании:

В пункте 1 Листа Ж1 налогоплательщик нарастающим итогом рассчитывает доход по месяцам налогового периода.

В подпункте 1.1 указываются нарастающим итогом за каждый месяц налогового периода суммы доходов, облагаемых по ставке 13%, полученных от одного из источников выплаты.

В рассматриваемом примере налогоплательщику были предоставлены стандартные вычеты налоговым агентом на троих детей.

Соответственно, данные были перенесены из справки о доходах 2-НДФЛ.

Пример заполнения Листа Ж1 Декларации (имущественные, социальные вычеты):

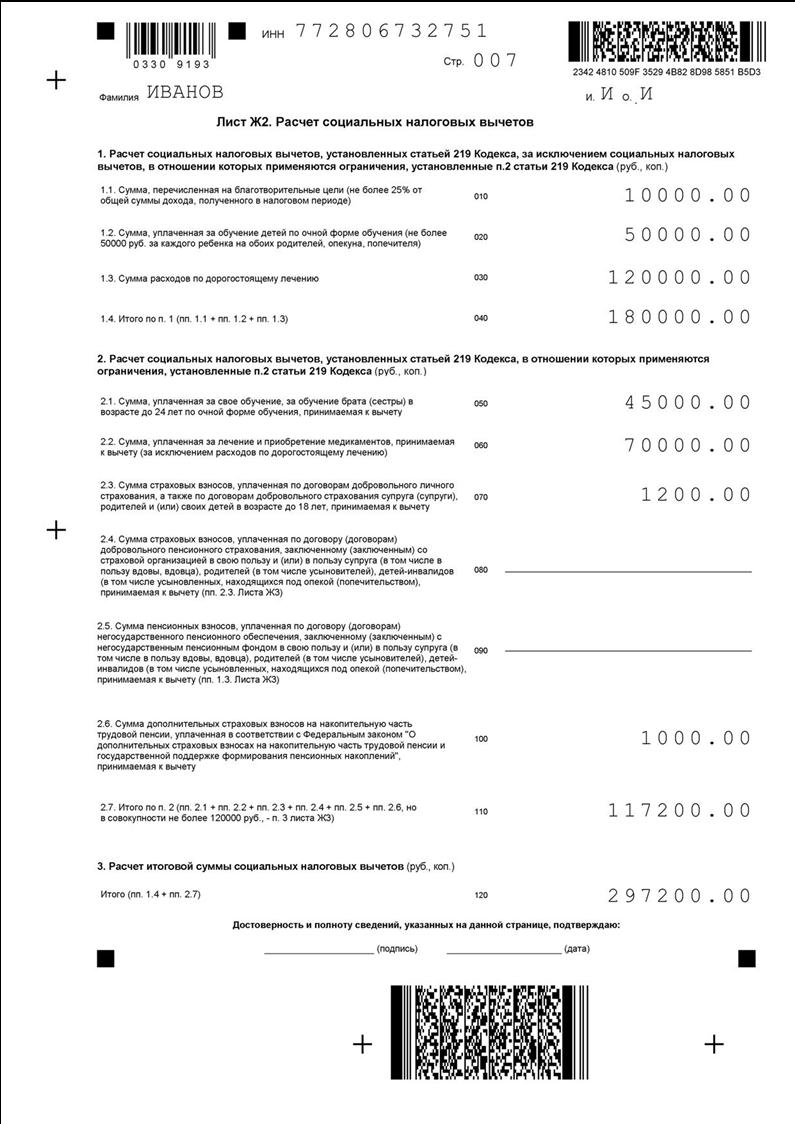

Лист Ж2 заполняется физическими лицами - налоговыми резидентами РФ.

На Листе Ж2 рассчитываются суммы социальных налоговых вычетов, которые могут быть предоставлены налогоплательщику в соответствии с положениями ст.219 НК РФ.

В соответствии с положениями ст.219 НК РФ, социальные налоговые вычеты предоставляются налогоплательщикам, которые производили в налоговом периоде следующие расходы:

1. В виде пожертвований на благотворительные цели:

2. На обучение по очной форме в образовательных учреждениях:

Сумма не должна превышать 50 000 руб. на каждого ребенка на обоих родителей, опекуна, попечителя.

в медицинских учреждениях РФ.

При этом затраты на лечение должны быть произведены в медицинских учреждениях РФ в соответствии с Перечнем медицинских услуг, утвержденным Постановлением Правительства РФ от 19.03.2001г. №201.

По дорогостоящим видам лечения в медицинских учреждениях РФ сумма налогового вычета принимается в размере фактически произведенных расходов.

Перечень дорогостоящих видов лечения утверждается постановлением Правительства РФ.

4. На медикаменты, назначенные лечащим врачом, приобретаемые налогоплательщиками за счет собственных средств.

Расходы на медикаменты учитываются в соответствии с Перечнем лекарственных средств, утвержденным Постановлением Правительства РФ от 19.03.2001г. №201.

5. На негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

6. На уплату дополнительных страховых взносов на накопительную часть трудовой пенсии.

В подпункте 1.4 отражается итоговое значение по пункту 1 Листа Ж2 путем суммирования значений подпунктов 1.1, 1.2 и 1.3

Итоговая сумма социальных вычетов по пункту 2 Листа Ж2. отражаемая в пп.2.7 не должна превышать 120 000 руб.

При этом, из данной итоговой суммы вычитаются те социальные вычеты, которые отражаются в п.3 Листа Ж3 (это те социальные вычеты, которые уже были предоставлены налогоплательщику налоговым агентом).

В пункте 3 Листа Ж2 производится расчет итоговой суммы социальных налоговых вычетов, которая определяется путем суммирования значений подпунктов 1.4 и 2.7 Листа Ж2 .

Пример заполнения Листа Ж2 Декларации (социальные вычеты):

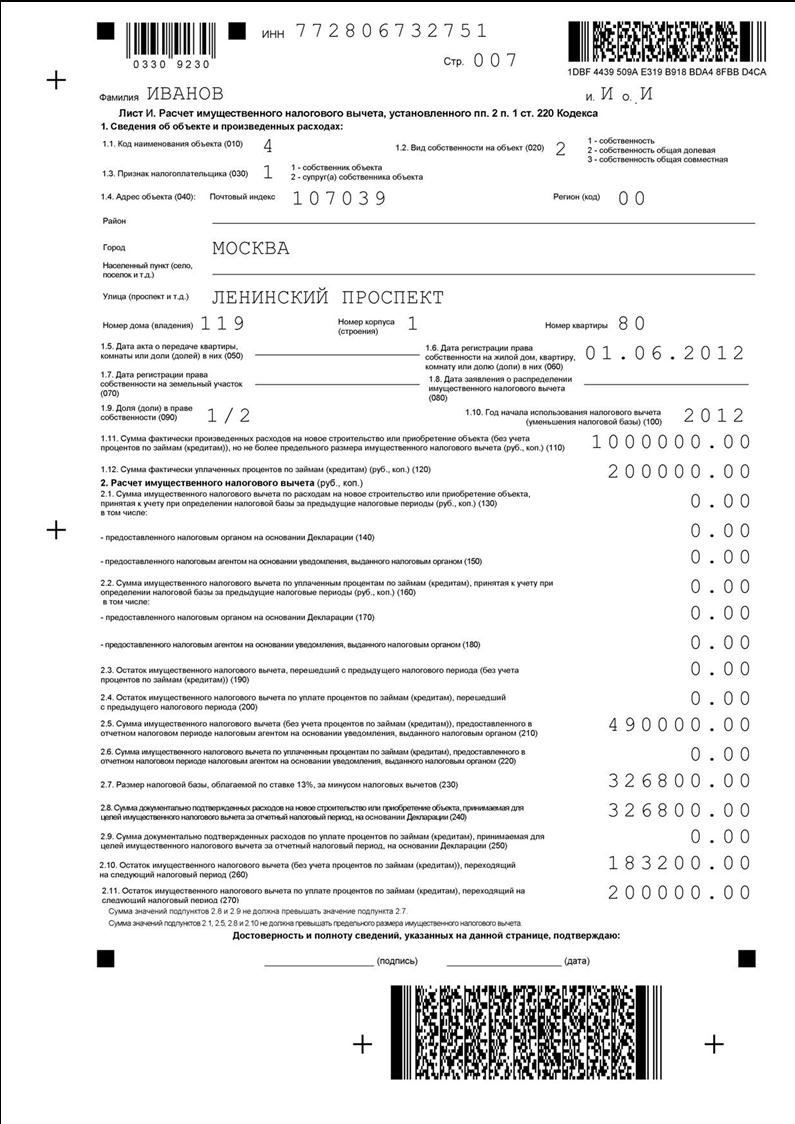

Лист И заполняется физическими лицами - налоговыми резидентами РФ.

Налогоплательщик может получить имущественный вычет при приобретении жилья или его строительстве в соответствии с пп.2 п.1 ст.220 НК РФ, в сумме фактически осуществленных расходов.

Вычет предоставляется в размере фактически произведенных расходов, однако его размер не может превышать 2 000 000 руб. без учета суммы уплаченных процентов.

Обратите внимание:Повторное предоставлениеналогоплательщику имущественного налогового вычета, предусмотренного пп.2 п.1 ст.220 НК РФ, не допускается .

При приобретении имущества:

сумма вычета распределяется между совладельцами:

В пункте 1 Листа И указываются сведения об объекте, по которому заявляется имущественный вычет.

В подпункте 1.1 указывается код наименования объекта, в соответствии с приложением №5 к Порядку:

Справочник «Коды наименования объекта».

В поле вид собственности на объект код 020 указывается:

В поле признак налогоплательщика код 030 указывается:

В поле адрес объекта код 040 указывается адрес объекта.

При отсутствии одного из элементов адреса в отведенном для этого элемента поле ставится прочерк.

В поле доля (доли) в приобретаемом праве собственности код 090 указывается доля имущества (1/1 при единоличном владении, ½ при владении 50% и т.д.).

В подпункте 2.5 указывается сумма имущественного налогового вычета. предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа.

При этом, указывается сумма на которую была уменьшена налоговая база по НДФЛ, а не сумма самого налога.

В подпункте 2.7 указывается размер налоговой базы, облагаемой по ставке 13% за минусом предоставленных налоговых вычетов.

Для определения данной суммы, налогооблагаемый доход налогоплательщика за год, отражаемый в строке 010 Раздела 1 (в нашем примере – 840 000 руб.), уменьшают на следующие суммы:

Таким образом, в приведенном примере размер налоговой базы составляет 326 800 руб. (840 000 руб. – 513 200 руб.).

В подпункте 2.8 указывается сумма расходов на новое строительство или приобретение объекта, принимаемая для целей имущественного налогового вычета за отчетный год на основании Декларации.

Данная сумма не должна превышать размер налоговой базы, исчисленной в подпункте 2.7.

В подпункте 2.10 указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, переходящий на следующий год .

Данная сумма определяется путем вычитания из суммы расходов на объект, отраженной в подпункте 1.11 (в нашем примере 1 000 000 руб.) сумм использованных вычетов, отраженных в пп.2.1 + 2.5 + 2.8 (в нашем примере 816 800 руб. = 490 000 руб. + 326 800 руб.).

Соответственно, остаток имущественного вычета в примере составил 183 200 руб.

В подпункте 2.11 - указывается остаток имущественного вычета по расходам на уплату процентов по целевым займам (кредитам), полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

Обратите внимание:Сумма значений подпунктов 2.8 и 2.9 не должна превышать значение подпункта 2.7 Листа И. а сумма значений подпунктов 2.1, 2.5, 2.8 и 2.10 не должна превышать предельного размера имущественного налогового вычета, на который налогоплательщик имеет право.

Пример заполнения Листа И Декларации (имущественный вычет при покупке квартиры):

аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру"

Цитата:

"Прочитала в интернете информацию, что нужно на разный код ОКАТО заполнять отдельный лист 6 раздела. Верно ли это? И как высчитать сумму налога, подлежащую возврату из бюджета по каждому коду? "

Если НДФЛ с одной работы хватает, чтоб получит вычет, то можно только одну справку отразить в декларации и сделать 1 лист раздела 6.

Если не хватает, то делайте 2 раздела 6. Можно возместить весь НДФЛ по одному ОКТМО, а остаток - по другому.

![]()

добрый день подскажите пожалуйста заполняю декларацию на имущесвенный вычет. подаю первый год.на стр. 3 в 11 графе выводится полная сумма которую я получу от стоимости своей квартиры. это верно? выводится ли где то сумма которую я получу за отчетный год?

Цитата:

"на стр. 3 в 11 графе выводится полная сумма которую я получу от стоимости своей квартиры. это верно? "

В п.11 раздела 1 (стр 100) указывается НДФЛ, подлежащий возврату за отчетный год. Она же идет в строку 050 раздела 6.

В разделе 1 строка 100 не может быть больше строки 070

![]()

в стр. 3 строке 040 я указываю сумму расходов на приобретение квартиры. как быть если у меня ипотечное кредитование, я еще не выплатила полностью эту сумму. где указывается уплаченная сумма.

Цитата:

"в стр. 3 строке 040 я указываю сумму расходов на приобретение квартиры. как быть если у меня ипотечное кредитование, я еще не выплатила полностью эту сумму. где указывается уплаченная сумма. "

Вы неправильно декларацию заполняете. Скачайте программу бесплатную и сделайте в ней. Например, Налогоплательщик ЮЛ. В этой программе разделы 1 и 6 заполняются автоматически после внесения данных в листы А, Ж1 и И.

![]()

2 вопроса: 1) имею ли я право в декларацию за один из отчетных периодов сразу вписывать сумму по уплаченным процентам?мне сказали что я могу подать на проценты только после получения вычета по основному долгу. если это так, мне нужно заполнять потом отдельную декларацию по процентам? 2) те если мы распределим квартиру купленную в 2012 г, м/у мной и мужем в размере 100% (мои ) и мужа 0%, муж имеет право получить вычет на следующий объект недвижимости,а я уже нет. верно.

Цитата:

"1) имею ли я право в декларацию за один из отчетных периодов сразу вписывать сумму по уплаченным процентам? "

Да. По справкам из банка.

Цитата:

"?мне сказали что я могу подать на проценты только после получения вычета по основному долгу. "

Да, но это не значит, что не надо отражать проценты в декларациях. Просто строка по процентам в листе И будет расти из года в год.

Цитата:

"2) те если мы распределим квартиру купленную в 2012 г, м/у мной и мужем в размере 100% (мои ) и мужа 0%, муж имеет право получить вычет на следующий объект недвижимости,а я уже нет. верно?? "

![]()

Скажите, если я замужем, то обязательно ли на листе И в графе "вид собственности на объект" писать, что собственность совместная, или я могу выбрать "единоличная собственность"? Если выберу совместную, то правильно ли, что нужно еще писать какое-то заявление про доли и не потеряет ли муж в этом случае право на вычет по другому объекту недвижимости?

Цитата:

"если я замужем, то обязательно ли на листе И в графе "вид собственности на объект" писать, что собственность совместная, "

Если квартира оформлена на Ваше имя, то не отмечайте ничего про совместную

![]()

Добрый вечер! Помогите, пож-та, с моим вопросом.

Такая ситуация. папа является пенсионером с октября 2012 г. в 2013 г. в его собственность была приобретена квартира. Согл. закону он может вернуть налог за 3 предшествующих года когда работал, т.е. за 2010, 2011 и 2012 г.г.

Вопрос такой: при заполнении лист И в п.1.10 "год начала использования налогового вычета (уменьшением налог.вычета) какой год проставить в декларации за 2010,2011 и 2012. везде 2010?

![]()

Здравствуйте! При заполнении формы 3-НДФЛ в программе, скачанной с сайта ФНС, программа ставит налоговый вычет на 2х детей всего 30800руб. тогда как годовой доход физического лица составляет 242510,1руб. Код дохода всегда 2000. Не могу понять, в чем фишка? Помогите, пожалуйста!

![]()

В феврале 2013 приобрел по ипотеке квартиру-говорят о каком то имущественном вычете,о возврате НДФЛ о каких то 13% при подтверждении справкой из банка,еще на стандартный вычет на ребенка-запутался подскажите что я могу вернуть

Цитата:

"В феврале 2013 приобрел по ипотеке квартиру-говорят о каком то имущественном вычете,о возврате НДФЛ о каких то 13% при подтверждении справкой из банка,еще на стандартный вычет на ребенка-запутался подскажите что я могу вернуть "

Вот все, что перечислили выше, то и можете вернуть. При условии, что Вы платили НДФЛ и ранее имущественным вычетом при покупке жилья не пользовались.

![]()

Остаток имущественного налогового вычета, перешедший с предыдущего налогового периода 75200руб. а размер налоговой базы, облагаемой по ставке 13% 165000руб. Т. е. из меньшего числа надо вычесть большее. Как быть в данном случае?

На последней странице больше не будет остатка вычета. Не важно, что у Вас налоговая база больше остатка вычета. Сумма, принимаемая для целей имущественного вычета будет 75200. И высчитывая остаток вычета, уменьшать надо на эту сумму, а не на всю сумму дохода. 75200-75200=0

![]()

бух2007. Вы писали:

Остаток имущественного налогового вычета, перешедший с предыдущего налогового периода 75200руб. а размер налоговой базы, облагаемой по ставке 13% 165000руб. Т. е. из меньшего числа надо вычесть большее. Как быть в данном случае?

На последней странице больше не будет остатка вычета. Не важно, что у Вас налоговая база больше остатка вычета. Сумма, принимаемая для целей имущественного вычета будет 75200. И высчитывая остаток вычета, уменьшать надо на эту сумму, а не на всю сумму дохода. 75200-75200=0

Люди которым это нравится