Категория: Бланки/Образцы

28 февраля 2016 | Рубрика: Зарплата

Трудовая деятельность в коммерческой организации всегда подразумевает денежное вознаграждение. Статья 136 Трудового Кодекса гласит, что работодатель обязан перечислять причитающиеся сотруднику средства дважды в месяц. Чтобы не нарушить закон и не понести наказание, бухгалтер компании должен знать, сколько процентов от зарплаты составляет аванс в 2016 году. Фирма не освобождается от необходимости выплачивать работникам эту часть оклада, даже если последние напишут заявления с просьбой выдавать им вознаграждение один раз в 30 дней.

Что такое аванс? Трудовое законодательство не оперирует понятием «аванс». Оно указывает, что работодатель обязан выплачивать сотруднику заработную плату минимум дважды в 30 дней. ТК РФ не прописывает конкретные даты перечислений, их устанавливает сама организация в правилах внутреннего распорядка или коллективных соглашениях. Определяясь с числами, лучше руководствоваться общепринятой практикой.

Трудовое законодательство не оперирует понятием «аванс». Оно указывает, что работодатель обязан выплачивать сотруднику заработную плату минимум дважды в 30 дней. ТК РФ не прописывает конкретные даты перечислений, их устанавливает сама организация в правилах внутреннего распорядка или коллективных соглашениях. Определяясь с числами, лучше руководствоваться общепринятой практикой.

Аванс в сложившемся бухгалтерском обиходе – это первая часть заработной платы, подлежащая перечислению работнику. Роструд и Минздравсоцразвития в устных разъяснениях указывают, что желательно установить датой ее уплаты 15 или 16 число месяца. Компания может выдавать средства и 25 числа: в законодательных нормах это напрямую не запрещено, но в случае возникновения трудового спора такая практика может быть расценена судьями как нарушение: сотрудник, который устроился на работу 1 числа, получит деньги позже, чем через полмесяца работы.

Неуплата заработной платы сотрудникам вовремя строго карается законодательством: на руководителя юридического лица налагается штраф до 50 000 рублей. Некоторые организации, пытаясь обойти нормативы, просят работников написать заявления о перечислении им средств один раз в месяц. Подобные документы не имеют юридической силы и не являются основанием для задержки аванса.

При трудоустройстве сотруднику рекомендуется ознакомиться с внутренними документами компании и узнать конкретные даты уплаты заработной платы и аванса. Период между ними не должен составлять более 15 дней. Фирма может перечислять работникам оклады и чаще, чем раз в полмесяца, это не является нарушением закона.

Аванс — это какая часть зарплаты?Некоторые работодатели выплачивают аванс «для галочки», устанавливая его размер для сотрудников с разными окладами равным 1 000 рублей. Так они нарушают нормы ТК РФ, согласно которым объем первой части заработной платы должен быть соразмерен фактически отработанному времени.

Разъяснения Роструда гласят, что сумма аванса не должна быть ниже тарифной ставки сотрудника за отработанные дни. Это означает, что минимум, на который имеет право претендовать работник, – месячный оклад, скорректированный на фактическое время труда в первой половине месяца.

Рассчитывая, сколько процентов от зарплаты составляет аванс, бухгалтер вправе сделать его равным половине оклада сотрудника: ТК РФ не запрещает выдавать 50% заработной платы в 15-16 числах месяца.

Методы расчета авансаБухгалтер может определять размер заработной платы сотрудника за период с 1 по 15 число месяца двумя способами: без учета праздников и выходных дней или с учетом.

В первом случае величина суммы, подлежащей к уплате, рассчитывается по формуле:

АВ = (Оклад + Доплаты) * 50%

К числу доплат относятся:

Премиальные выплаты в формулу не входят, потому что основания для выдачи поощрения появляются к концу месяца.

Если бухгалтер при расчете аванса учитывает только рабочие дни, то он должен сложить оклад с надбавками и разделить полученную сумму на норму рабочих дней за месяц и за первых 15 дней.

Чтобы не нарушить законодательные нормы, на вопрос, аванс — это сколько процентов от зарплаты, следует ответить – половина. Каким бы методом расчета ни пользовалось предприятие, его прямая обязанность – обеспечить выдачу средств работникам за первую половину месяца вовремя.

Что представляет собой аванс и когда его выплачивать?

Аванс – это часть заработной платы, выплачиваемой за первую половину месяца: обычно 40-50% от должностного оклада или повременной тарифной ставки.

Согласно с татье 136 Трудового кодекса РФ заработная плата работникам организации должна выплачиваться не реже, чем каждые полмесяца. Законодательством не установлены календарные дни, рекомендуемые для выплаты аванса и зарплаты. Они определяются правилами трудового распорядка внутри фирмы, коллективным или трудовым договором.

Как определить размер аванса?

В соответствии с действующим по настоящее время постановлением Совета Министров СССР от 23 мая 1957 г. №566 «О порядке выплаты заработной платы рабочим за первую половину месяца» размер выплат рассчитывается по фактически отработанному времени работником до даты начисления аванса.

Согласно Письма Федеральной службы по труду и занятости от 8 сентября 2006 г. № 1557-6 «Начисление авансов по зарплате» работодатель обязан производить выплату заработной платы не реже двух раз в месяц, учитывая, что размер аванса должен быть не меньше суммы за фактически отработанное время или выполненную работу.

Выплата аванса может производиться путем перечисления суммы на текущий счет работника в банке, либо наличными денежными средствами через кассу организации.

Когда день выплаты совпадает с выходным или праздничным днем, аванс выдается накануне этого дня.

Как рассчитать суммы к выплате?

Рассмотрим начисление заработной платы (аванса и «под расчет») на примере.

Работник Иванов Иван Иванович один год работает в ООО «Транзит». Его оклад составляет 30000 руб. Организация производит оплату 2 раза в месяц: 10 числа – аванс, 3 числа следующего месяца – зарплата под расчет. В качестве расчетного месяца возьмем апрель 2014 года (30 календарных, 22 рабочих, 8 выходных дней).

Формула расчета аванса будет следующей

с 1 по 10 апреля – 8 отработанных дней):

30000 руб. / 22 рабочих дней * 8 фактически отработанных дней = 10909 руб.

С суммы оклада подлежит удержанию НДФЛ в размере 13% или 3900 руб. (30000*13%). Сумма налога удерживается при выплате зарплаты «под расчет».

Зарплата «под расчет» будет выплачена в следующем размере:

30000 руб./22 раб. дней*14 факт.отработ.дней – 3900 руб. (НДФЛ) = 15191 руб.

Как показывает практика, во многих организациях аванс начисляется в размере 40% от оклада. В этом случае формула расчета аванса такова:

30000 руб.*40% = 12000 руб.

НДФЛ – 3900 руб.

Зарплата «под расчет»:

30000 руб.*60%-3900 руб. = 14100 руб.

Минфин выпустил письмо, в котором обязал компании платить НДФЛ с аванса по заработной плате.

Другие важные и порой неожиданные разъяснения Минфина по НДФЛ, читайте в статье «5 разъяснений, которые подстрахуют от ошибок по НДФЛ ».

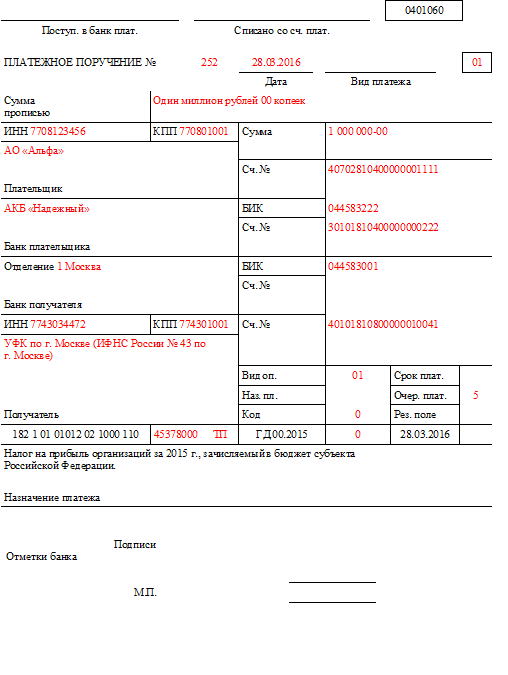

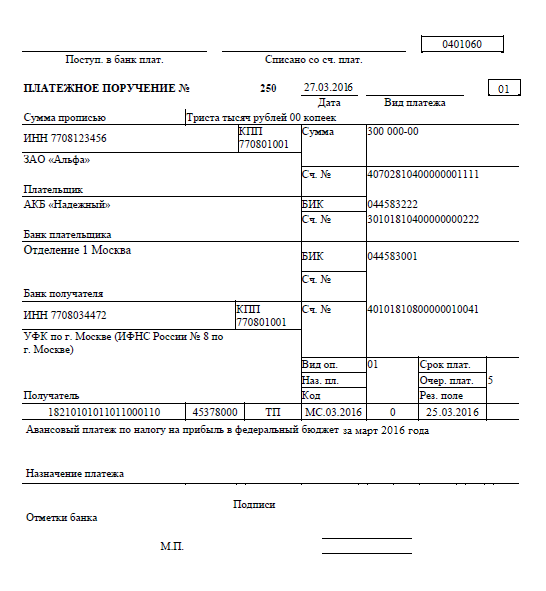

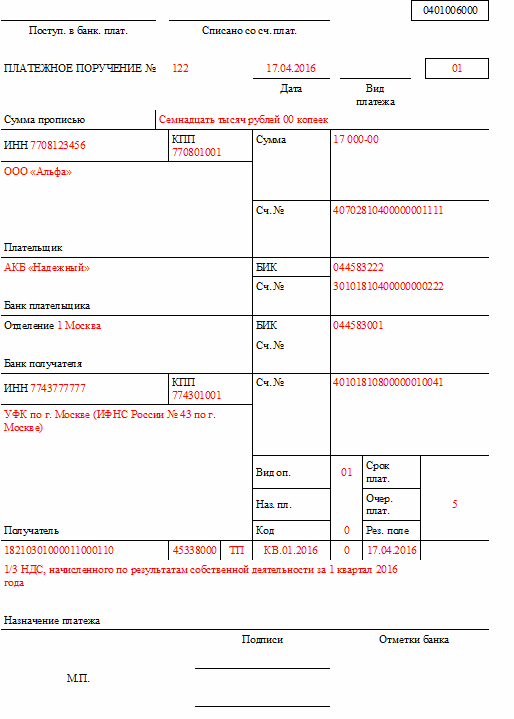

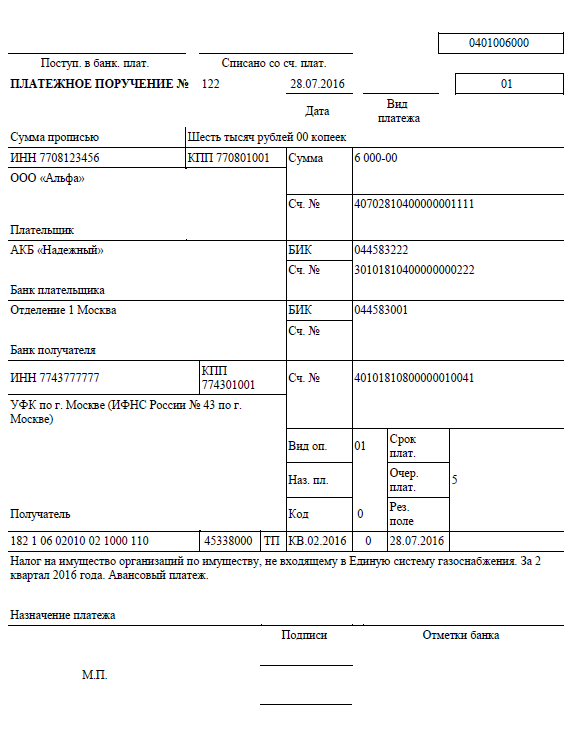

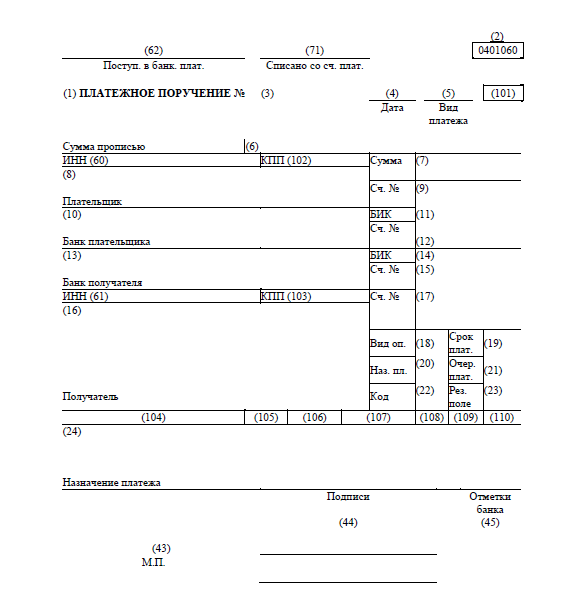

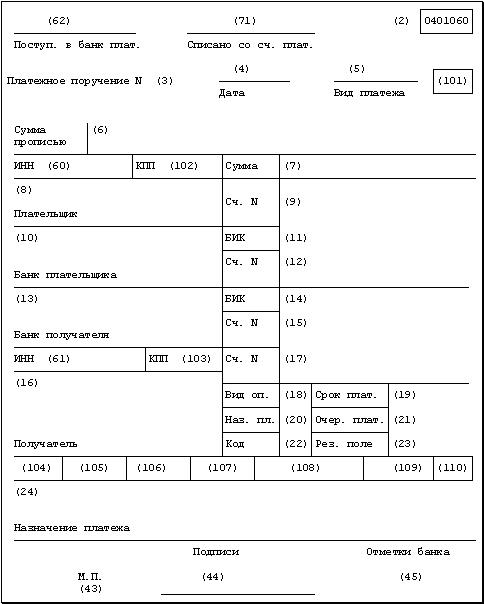

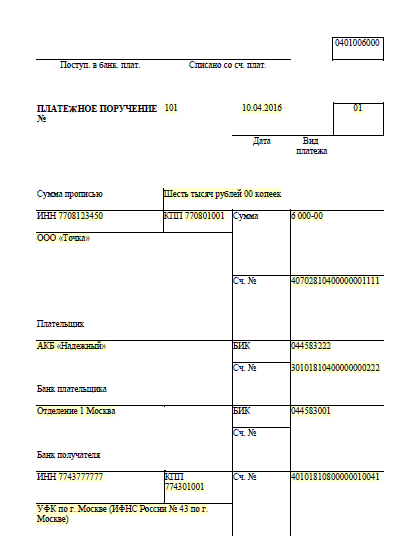

Кроме того, чиновники поменяли правила заполнения платежных поручений по НДФЛ. И многим бухгалтерам в связи с этим стало непонятно, что писать в поле 107. Мы обратились за комментариями к налоговикам. Их позицию смотрите в статье «Новые правила заполнения платежек по НДФЛ ».

До конца октября Вам необходимо отчитаться по НДФЛ, представим форму 6-НДФЛ. Эта форма не такая уж простая, хоть и небольшая. Что Вы смогли с ней справиться быстро и без ошибок, мы подготовили подробную инструкцию по заполнению. Мы разобрали самые важные ситуации и на примерах пояснили, какие именно показатели где записывать. Посмотреть инструкцию по 6-НДФЛ>>>

Материалы, которые пригодятся этой осенью:

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

18 августа 2016

18 августа 2016

17 августа 2016

17 августа 2016

17 августа 2016

Статьи по темеС 3 октября выдавать аванс и зарплату надо строго по новым правилам. Крайний срок для выплаты зарплаты – 15-е число следующего месяца. Между зарплатой и авансом должно пройти не более 15 дней. Изменения внес Федеральный закон от 3 июля 2016 г. № 272-ФЗ.

Н апример, если вы платите аванс 20-го числа, тогда зарплату надо выдавать 5-го числа следующего месяца. Если аванс 25-го, тогда срок для зарплаты – не позднее 10-го. За нарушение сроков выплаты компании грозит штраф в размере 50 000 руб. (ст. 5.27 КоАП РФ).

Обязательно загляните в трудовые договоры. Если день зарплаты в них прописан неверно, надо внести изменения. Для этого заключите дополнительные соглашения (ст. 72 ТК РФ) по образцу. Это защитит не только от штрафа, но и от необходимости платить повышенные проценты за позднюю зарплату.

Упростит работу по расчету зарплаты и других выплат работникам Программа Главбух: зарплата и кадры. Достаточно задать сроки выплаты зарплаты и аванса в настройках программы один раз и сервис сам будет начислять зарплату, аванс и готовить документы для выплаты. НДФЛ и взносы Программа Главбух тоже рассчитает. Получите бесплатный доступ на 2 месяца и проверьте сами, как все работает.

Важно! НДФЛ с аванса не удерживают, если только он не приходится на последний день месяца. С зарплаты налог перечисляют не позже следующего дня.

При перечислении НДФЛ не забудьте проверить корректность заполнения поля 107. Налоговики стали сверять уплаченный налог с данными в 6-НДФЛ.

Поле 107 «Налоговый период» платежки по НДФЛ теперь можно без риска заполнять двумя способами.

1. Указать дату, когда компания должна заплатить НДФЛ – «31.08.2016».

2. Поставить месяц, в котором у сотрудника возник доход – «МС.08.2016».

Но, как мы выяснили, представители Минфина, ФНС и банков считают, что ставить точную дату в платежке по НДФЛ не обязательно. Достаточно указать месяц и год.

Чтобы вам было удобнее ориентироваться в новых правилах, мы составили таблицу по изменениям и наглядно показали, какие поправки выгодны компаниям, а какие никак не отразятся на вашей работе.

Будьте в курсе!С 3 октября 2016 года работодателю дается 15 календарных дней на выплату зарплаты со дня окончания периода, за который она начислена. См. «Новые сроки выплаты зарплаты в 2016 году: что изменилось ». Как повлияет новый закон на сроки выдачи аванса? Не позднее какой даты допускается выдавать аванс по новому закону? Ответы на эти и другие вопросы вы найдете в нашей статье.

Период между авансом и зарплатойРаботодатели обязаны выплачивать сотрудникам зарплату не реже чем каждые полмесяца. Это требование сохранится и после 3 октября (ч. 6 ст. 136 ТК РФ).

Получается, что и после 3 октября 2016 года между зарплатой и авансом должно пройти 15 дней, не больше.

Например, если аванс вы выплатите 21-го числа, то зарплату надо выдать 6-го числа следующего месяца. Или, например, если аванс 25-го, то зарплату — не позднее 10-го.

Если интервал между выплатами окажется больше 15 дней, то трудовая инспекция сможет применить штрафы по статье ст. 5.27 КоАП РФ.

Зарплата 15 числаНовые закон не запрещает выдавать зарплату непосредственно 15-го числа. При этом рекомендуем иметь в виду, что если выдавать зарплату именно 15 числа, то с авансом могут быть проблемы. Дело в том, что если выдавать зарплату 15-го числа, то аванс выпадает на 30-е число.

Стоит обратить внимание, что в некоторых месяцах это последний день. Так, к примеру, в ноябре 2016 года –30 календарных дней.

По общему правилу, при выплате работнику аванса НДФЛ с него не удерживается и в бюджет не перечисляется (письмо ФНС от 29.04. 2016 г. N БС-4-11/7893). Однако это справедливо только для случаев, когда аванс выплачивается до истечения месяца, за который он начислен. С аванса, выданного в последний день месяца, надо исчислить и удержать НДФЛ (Определение ВС от 11.05.2016 № 309-КГ16-1804, Письмо ФНС от 24.03.2016 № БС-4-11/4999).

Поэтому предлагаем учитывать следующее:

Не рекомендуем устанавливать день зарплаты 15 число. В противном случае может потребоваться по несколько раз удерживать НДФЛ: с аванса и получки. Такая путаница может вызвать вопросы у налоговиков.

В какой день зарплата, а в какой аванс?Новая редакция статьи 136 ТК РФ, вступающая в силу с 3 октября 2016 года, требует, чтобы конкретная дата выплаты зарплаты была не позднее 15 числа. Но в трудовых договорах иногда встречаются формулировки общего плана, например: «заработная плата выплачивается не позднее 10-го и 25-го числа каждого месяца». То есть, совершенно непонятно, что является авансом, а что зарплатой. Формулировки такого рода имеет смысл уточнить.

Более правильным с 3 октября, по нашему мнению, четко установить, что, например, 25-го числа выдается зарплату за первую часть месяца, а 10-го числа — за вторую. Тем самым, работодатель исключит проблемы с НДФЛ, поскольку будет однозначно понятно, с какой именно выплаты следует удерживать налог.

Более того, обратите внимание, что новая редакция требует определять конкретные даты выплаты:

Таким образом, даты выплаты аванса и получки должны быть точными. И подобного рода формулировки «зарплата выплачивается с 20 по 25 число месяца» следует из документов исключать. Ведь период «с…по…» не является конкретной датой, а лишь неким периодом.

“В связи с этим, мы приводим таблицу о том, как сочетать дни выплаты аванса и зарплаты по новому закону. То есть, к примеру, если аванс будете устанавиливать 17 числа, то зарплату нужно выплатить 2 числа следующего месяца. И так далее”.