Категория: Бланки/Образцы

В письме от 04.07.2011 № ЕД-4-3/10764 специалисты ФНС России рассказали, что делать в случае, когда перечисленная в бюджет налоговым агентом сумма НДФЛ превышает сумму фактически удержанного налога.

Налоговики считают, что в подобном случае налоговый агент не может зачесть сумму переплаты в счет будущих платежей по НДФЛ.

Объясняют они свой вывод следующим образом. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках (п. 6 ст. 226 НК РФ). При этом п. 9 ст. 226 НК РФ установлено, что уплата налога за счет средств налоговых агентов не допускается. Статьей 231 НК РФ за счет предстоящих платежей по налогу предусмотрен только возврат налогоплательщику излишне удержанной суммы налога.

В данном случае излишне перечисленная в бюджет сумма не является НДФЛ, и ее перечисление произведено неправомерно. Наличие такой переплаты не освобождает налогового агента от обязанности перечислить в бюджет сумму налога, фактически удержанного из доходов физических лиц, выплачиваемых в более поздние сроки.

Надо признать, что вывод налоговиков является правильным. Дело в том, что налоговый агент должен уплатить в бюджет НДФЛ, предварительно удержанный из доходов физического лица. В рассматриваемой ситуации, когда перечисленная в бюджет сумма превышает величину удержанного из доходов работников НДФЛ, сумма превышения уплачена за счет средств налогового агента. К физическим лицам, с которых налоговый агент удерживает НДФЛ, эта сумма не имеет никакого отношения.

Излишек нельзя зачесть в счет будущих платежей. Статьей 231 НК РФ предусмотрен зачет налоговым агентом в счет предстоящих платежей только излишне удержанных с доходов физических лиц сумм НДФЛ. А в рассматриваемом случае с доходов физических лиц не было излишнего удержания налога. Кроме того, для проведения такого зачета необходимо письменное заявление работника об излишнем удержании. Но такое заявление работник представить не может.

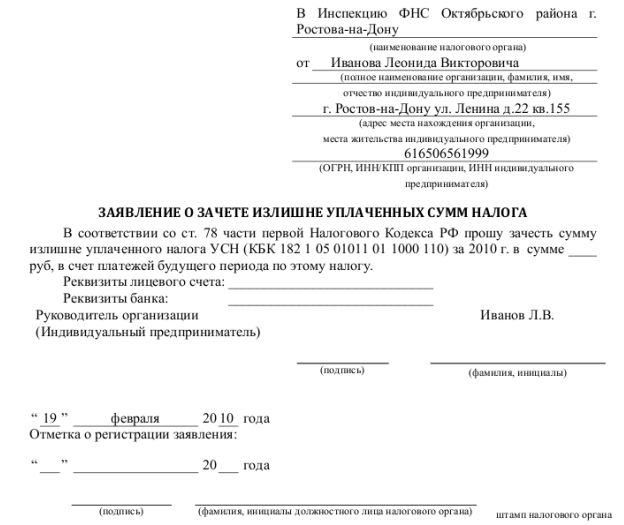

Что же делать? Налоговики считают, что налоговому агенту необходимо обратиться в инспекцию с заявлением о возврате на расчетный счет организации суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

На наш взгляд, это единственно возможный выход из создавшейся ситуации. В зачете образовавшейся суммы в счет будущих платежей налоговики скорее всего откажут. Как мы уже выяснили выше, данная сумма переплатой по НДФЛ не является. И оттого что она зачислена на счет федерального налога, налоговым платежом она не становится. А зачету в счет предстоящих платежей по налогам, погашения недоимки, задолженности по пеням и штрафам подлежат только излишне уплаченные суммы налога.

26 Декабря 2016

Большинство работников трудятся пять дней в неделю по восемь часов. И немудрено, что они физически не успевают сходить в поликлинику, ЖЭК, к ребенку в школу – ведь часы работы этих учреждений практически такие же. Писать отгул на целый день из‑за родительского собрания не очень хочется, чаще всего работники просто отпрашиваются с работы. В связи с этим у работодателя возникает много вопросов: как быть с оплатой времени отсутствия, как его учитывать, нужно ли оформлять и т. д. Читайте статью – и найдете ответы на названные и некоторые другие вопросы.

Сокращение работников – достаточно трудоемкая процедура: нужно соблюдать достаточно большое количество ограничений, а также правила увольнения, установленные Трудовым кодексом. В данной статье расскажем о рисках работодателя, который решил проводить данную процедуру, и покажем те «узкие места», где чаще всего совершаются ошибки.

В Курганской области предприниматели пожаловались региональному бизнес-омбудсмену на налоговиков, требующих повысить заработную плату до уровня прожиточного минимума, тогда как по трехстороннему соглашению установлен минимальный размер оплаты труда (МРОТ).

23 Декабря 2016

С 1 января 2017 года вступают в силу поправки к статье 266 Налогового кодекса РФ, в которой регулируется порядок формирования резервов по сомнительным долгам. Изменения в налоговую статью вносит новый Федеральный закон от 30 ноября 2016 года № 405-ФЗ. Что это за изменения разберем сегодня.

22 Декабря 2016

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

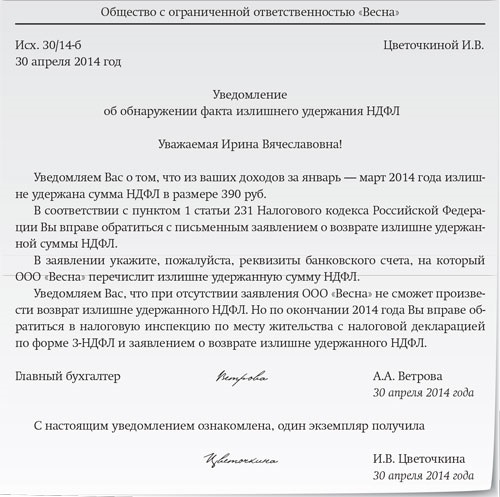

Уведомлять налоговиков о возврате переплаченного налога на доход физлиц не надо. Но указать эти данные в ежеквартальном отчете по форме 6-НДФЛ необходимо. ФНС рассказала, как это сделать без ошибок.

Федеральная налоговая служба опубликовала письмо. в котором ответила на вопрос налогового агента о том, нужно ли отражать в форме 6-НДФЛ возврат излишне удержанного с работника налога.

Излишне уплаченный НДФЛ: указывать или нетО возврате переплаченного налога отдельно уведомлять налоговиков не надо. Это не предусматривает действующее налоговое законодательство. Ведь возврат фактически производится в счет предстоящих платежей.

Однако при заполнении расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), эти данные необходимо указывать, подчеркивается в разъяснении. Раздел 1 формы 6-НДФЛ следует заполнять нарастающим итогом за первый квартал, полугодие, девять месяцев и год. Следовательно, общая сумма НДФЛ, возвращенная налоговым агентом плательщику в сил норм статьи 231 НК РФ, также должна отражаться нарастающим итогом с начала налогового периода по строке 090 «Сумма налога, возвращенная налоговым агентом».

В свою очередь, в разделе 2 формы 6-НДФЛ за соответствующий отчетный период нужно указывать только те операции, которые были произведены за последние три месяца этого периода.

Доход работника в организации за июль, август и сентябрь 2016 года составил 200 тысяч рублей. Величина НДФЛ, исчисленная с его зарплаты за 2 квартал, оказалась равна 26 тысяч рублей (200 000 х 13%). В бюджет налоговый агент фактически заплатил 25 тысяч рублей. поскольку 1 тысячу рублей он вернул плательщику, как излишне удержанную в прошлом периоде.

Раздел 2 расчета 6-НДФЛ за 9 месяцев в этой ситуации должен быть заполнен так:

Строки 100-120 — соответствующие даты;

Строка 130 «Сумма фактически полученного дохода» — 200 000;

Строка 140 «Сумма удержанного налога» — 26 000.

Сумма 1000, которая была возвращена работнику, отражается по строке 090 раздела 1 расчета за этот же период.

Напомним, налоговый агент обязан по письменному заявлению налогоплательщика возвратить ему излишне уплаченную сумму НДФЛ. На это законом предоставлен трехмесячный срок.

Кто и когда сдает форму 6-НДФЛ?Ежеквартальная форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. За 9 месяцев 2016 года этот расчет предприниматели должны были сдать до 30 октября.

Налоговики ждут сведения об исчисленных и удержанных суммах НДФЛ от налоговых агентов – юридических лиц и индивидуальных предпринимателей, которые по законодательству обязаны рассчитывать, удерживать у налогоплательщика и перечислять налог в бюджетную систему Российской Федерации.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Лента новостей с картинками >>

Лента новостей с картинками >>

Никто не застрахован от ошибок, так, иногда случайно и реже намеренно организация может перечислить НДФЛ в большем размере, чем было удержано с сотрудника. Казалось бы, в чем проблема: перечислив в одном месяце, например, из-за счетной ошибки, большую сумму, в следующем нужно насчитать сумму меньшую на данную разницу. То есть, самостоятельно без вмешательства контролирующих органов произвести зачет переплаченного НДФЛ. Только вот налоговики совсем не согласны с подобным решением проблемы и утверждают, что уменьшение текущих платежей по НДФЛ на сумму возникшей переплаты не только запрещено, но и грозит штрафными санкциями.

Стоит заметить, что в отношении иных налогов подобные действия вполне законны и часто используемы, но с НДФЛ дела обстоят иначе. Так, налоговые агенты могут столкнуться с проблемой игнорирования фискалами переплат и начислением штрафа и пени на неуплаченную сумму НДФЛ в следующем расчетном периоде.

Исключить любые ошибки и недочеты по расчетам НДФЛ в вашей организации помогут полезные функции программы для ведения бухгалтерского учета от Бухсофт.

Почему НДФЛ вдруг стал особенным налогом? Чтобы разобраться в этом, обратимся к самому определению налогового агента.

Кто такой налоговый агент?В статье 24 Налогового кодекса РФ раскрыто само понятие налогового агента — это лица, в обязанности которых входит исчисление, удержание, а также перечисление налогов в бюджет РФ. Налоговый агент должен корректно и вовремя исчислять и удерживать налоги из денежных средств, которые выплачиваются налогоплательщикам, кроме того, обязан своевременно перечислять налоги на имеющиеся счета Федерального казначейства.

Что касается НДФЛ, то согласно пункту 4 статьи 226 Налогового кодекса РФ основной обязанностью налогового агента в этой части является удержание суммы начисленного налога из доходов работника как физического лица при фактической выплате вознаграждений. При неисполнении таковых обязанностей на налогового агента налагается штраф и начисляются пени.

Получается, что при исчислении НДФЛ первостепенна дата фактического получения денежных средств, которая, кроме того, является определяющим моментом для удержания и перечисления данного налога, а вовсе не объем НДФЛ.

Если НДФЛ перечислен в большем объеме?Нередки случаи, когда организация перечисляет НДФЛ в большем объеме, чем было удержано с работника фактически, в назначении платежа указывая «Налог на доходы физических лиц». Не исключены случаи, когда делается это намеренно. И если ранее суммы начисленных и уплаченных НДФЛ налоговики могли увидеть только после сдачи отчета компанией по форме 2-НДФЛ. Как известно, сдавался этот отчет раз в год. То теперь все суммы фискалам отследить куда проще - из ежеквартально подаваемых справок 6-НДФЛ. В итоге «авансовый» НДФЛ нередко становится причиной споров и тяжб с налоговыми органами.

Что говорят сами налоговики?Несколько лет кряду фискалы говорили, что при начислении «авансовых» НДФЛ нужно уплатить налог повторно, тому свидетельством является несколько писем контролирующих органов: ФНС РФ от 29.09.2014 г. № БС-4-11/19714@, от 25.07.2014 г. № БС-4-11/14507, Минфина РФ от 16.09.2014 г. № 03-04-06/46268, от 01.09.2014 г. № 03-04-06/43711. Так и в одном из относительно свежих своих писем ФНС РФ от 05.05.2016 г. № СА-4-9/81160 налоговики твердо обозначили свою позицию, основанную на пункте 9 статьи 226 НК РФ. Суть письма: в бюджет нужно перечислять суммы НДФЛ, удержанные из доходов физ. лиц, а из собственных средств компании перечислять НДФЛ нельзя.

Все это приводит к одному логичному выводу: уплаченная сверх нормы сумма налогом не признается, чтобы исполнить свои обязательства компания как налоговый агент обязана уплатить НДФЛ повторно.

И если она этого не сделает, то фискалы могут доначислить ей пени и штраф (размер штрафа составляет 20% от неуплаченной суммы НДФЛ). Такое требование прописано в статье 123 НК РФ.

Налоговый агент при этом имеет возможность лишь вернуть излишне перечисленную сумму НДФЛ, подав в налоговый орган заявление о возврате. Примечательно, что при этом нужно еще документально доказать, что имела место переплата, а для этого помимо заявления требуется представить налоговикам также соответствующие регистры налогового учета по НДФЛ.

Новости по теме:05 августа 2016 1822

Эксперты службы Правового консалтинга ГАРАНТ рассмотрели следующую ситуацию. Работнику ошибочно дважды выплатили отпускные. Соответственно, был переплачен и НДФЛ. Сумма начисленных вторично отпускных была сторнирована в июне 2016 года. По перечисленным работнику суммам образовалась переплата налога. Организация планирует, что в следующем месяце работник получит на руки меньше (за минусом излишне перечисленных отпускных). Как это отразить в форме 6-НДФЛ? Необходимо ли включать в 6-НДФЛ за полугодие переплату по налогу?

Организация-работодатель, производящая в соответствии с трудовым договором выплаты работнику (в том числе отпускные), в силу п. 1 ст. 226 НК РФ признается налоговым агентом и обязана исчислить, удержать у работника и уплатить в бюджет сумму НДФЛ (далее также - налог), исчисленную в соответствии со ст. 224 НК РФ (с учетом предусмотренных ст. 226 НК РФ особенностей).

На основании абзаца 3 п. 2 ст. 230 НК РФ с 1 января 2016 года налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее - Расчет), за I квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме 6-НДФЛ, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Этим же приказом утвержден порядок заполнения и представления 6-НДФЛ (далее - Порядок) и формат для подачи 6-НДФЛ в электронном виде.

Заполнение 6-НДФЛ в части ошибочно выплаченных отпускныхКак определено п. 1.1 Порядка, форма 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета.

Форма 6-НДФЛ состоит из:

В соответствии с п. 3.3 Порядка в разделе 1 Расчёта 6-НДФЛ указывается, в частности:

Согласно п. 4.2 Порядка в разделе 2 Расчета указываются:

Как следует из разъяснений Минфина России, изложенных в письме от 30.10.2015 № 03-04-07/62635 (доведенном до нижестоящих налоговых органов письмом ФНС России от 11.11.2015 № БС-4-11/19749@), в случае, если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных. такие суммы не будут признаваться его доходом.

Таким образом, поскольку сумма ошибочно выплаченных отпускных фактически не является доходом работника, и она была сторнирована в бухгалтерском учёте к моменту формирования Расчёта 6-НДФЛ за полугодие 2016 года, то эта сумма не подлежит отражению в составе показателя по строке 020 "Сумма начисленного дохода" в разделе 1 Расчёта.

Как представляется, по строке 070 суммируется общая сумма удержанного НДФЛ, относящаяся ко всем доходам, отраженным по строке 020 формы 6-НДФЛ, а в строке 140 отражается сумма НДФЛ, исчисленная применительно к указанным в строке 020 доходам.

По причинам, изложенным выше, полагаем, что сумма НДФЛ, относящаяся к ошибочно выплаченным отпускным, не должна участвовать при формировании показателя по строке 040 "Сумма исчисленного налога", а также при формировании показателя по строке 070 "Сумма удержанного налога".

Однако поскольку сумма ошибочно начисленных отпускных была выплачена работнику и НДФЛ с нее был фактически удержан, то такая информация подлежит, на наш взгляд, отражению в разделе 2 Расчёта 6-НДФЛ за полугодие на соответствующие даты (дату фактического получения дохода (строке 100), дату удержания налога (строка 110), срок перечисления налога (строке 120)):

При этом суммы НДФЛ, указанные в строках 140 раздела 2 Расчета 6-НДФЛ за полугодие 2016 года (суммарно), будут отличаться от суммы НДФЛ, указанной по строке 070 раздела 1 этого же Расчета 6-НДФЛ, на сумму НДФЛ, удержанную из ошибочно выплаченных отпускных.

Отметим, что письмо ФНС России от 20.01.2016 № БС-4-11/591, в котором имело место контрольное соотношение, согласно которому показатель по строке 070 должен быть равен сумме показателей по строкам 140, утратило силу. В настоящее время контрольные соотношения направлены письмом ФНС России от 10.03.2016 № БС-4-11/3852@, подобного равенства указанных строк ими не предусмотрено, что позволяет, на наш взгляд, отразить суммы излишней выплаты и удержанного налога по строкам 130 и 140 раздела 2 Расчета за полугодие.

Заполнение 6-НДФЛ в части корректировки переплатыС учётом разъяснений финансового ведомства, изложенных в приведённом нами письме Минфина России от 30.10.2015 № 03-04-07/62635, удержанные и перечисленные в бюджет с ошибочно выплаченных отпускных суммы налога являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по налогу на доходы физических лиц за налоговый период необходимо скорректировать. При этом у налогового агента - работодателя образуется переплата налога на доходы физических лиц. Указанная переплата может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ.

Однако в данном письме речь шла об увольняющемся работнике, в рассматриваемом случае сотрудник продолжит трудиться и организация предполагает произвести перерасчет с ним в последующих месяцах, при начислении заработной платы после выхода из отпуска. Тогда, на наш взгляд, переплата НДФЛ в бюджет может быть урегулирована при последующем начислении заработной платы. То есть НДФЛ, исчисленный с последующих выплат, будет перечислен в бюджет в меньшей сумме.

С учётом сказанного информация, связанная с переплатой по НДФЛ, имевшей место в первом полугодии, на наш взгляд, может быть отражена в показателях 6-НДФЛ так:

Раздел 1 (предположим, что ситуация урегулирована в июле-августе):

Отметим также, что 6-НДФЛ не содержит информации о суммах фактически перечисленного в бюджет налога (в разделе 2 идет речь о суммах, которые должны быть перечислены, но не сообщается о факте их уплаты). Так, в абзаце шестом п. 1 ст. 80 НК РФ указано, что Расчет 6-НДФЛ представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога. О суммах перечисленного в бюджет НДФЛ здесь не упоминается. Поэтому "места", где в последующем будет отражено перечисление в бюджет налога, уменьшенного на сумму, переплаченную в июне, Расчет 6-НДФЛ не содержит.

В заключение напомним, что во избежание налоговых рисков организация может воспользоваться правом, предоставленным пп.пп. 1. 2 п. 1 ст. 21 НК РФ, обратиться за разъяснениями по рассматриваемому вопросу в налоговый орган по месту учета или непосредственно в Минфин России. При этом выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему Минфином России, ФНС России в пределах их компетенции, является обстоятельством, исключающим вину лица в совершении налогового правонарушения (пп. 3 п. 1 ст. 111. пп. 1 п. 1 ст. 21. п. 1 ст. 34.2 НК РФ, письмо Минфина России от 02.05.2007 № 03-02-07/1-211).

В частности, в письмах ФНС России от 12.02.2016 № БС-3-11/553@, от 30.03.2016 № БС-3-11/1355@ с учётом п. 2 ст. 24 НК РФ налоговым агентам рекомендовано обращаться за разъяснениями в налоговую инспекцию по месту учета по конкретным ситуациям, связанным с заполнением Расчета по форме 6-НДФЛ.

Материал подготовлен экспертами службы Правового консалтинга компании ГАРАНТ

Ссылки по теме Регистрация29 февраля 2016 | Рубрика: НДФЛ

Переплата по НДФЛ – это одна из проблем, которая возникает у налогоплательщиков физических лиц чаще всего. Просто в некоторых случаях в подсчетах совершаются небольшие погрешности в большую сторону. Агенты, уплачивающие налоги в бюджет, производят расчеты самостоятельно. Для разрешения сложившейся ситуации существует два варианта. Лицам, принимающим участие в расчете НДФЛ, необходимо знать, что делать в данной ситуации.

Переплата по НДФЛРассчитать размер налога на доход физических лиц довольно непросто. Во время совершения данного процесса необходимо учесть множество разнообразных условий. Например, при расчете налоговой базы не учитываются определенные платежи социального характера. Также есть и другие случаи. Непосредственно по таким причинам появляются излишне удержанные суммы налога. Если подобная проблема произошла – ничего страшного. Никакой ответственности за это в налоговом законодательстве не предусмотрено. Для разрешения проблемы существует два способа:

Чтобы было легче понять, нужно разобрать конкретный пример. В 2014 году налогоплательщик переплатил за НДФЛ 2500 рублей, в 2015 году – оплатил налог с недостачей 1500 рублей. В сложившейся ситуации излишне заплаченный налог зачли в счет погашения долга, а разницу между недостачей и переплатой – зачислили на банковский счет плательщика.

Возврат излишне удержанного НДФЛ Если была совершена переплата, а долга при этом нет, то появляется проблема – каким образом возвратить излишне заплаченные денежные средства. Порядок возврата установлен законодательством и происходит в таком порядке: заполняется справка 3-НДФЛ и подается в налоговую службу по месту прописки налогоплательщика. Заполнить налоговую декларацию очень легко. Сделать это можно на официальном сайте ФНС. В процессе заполнения формы будут появляться подсказки.

Если была совершена переплата, а долга при этом нет, то появляется проблема – каким образом возвратить излишне заплаченные денежные средства. Порядок возврата установлен законодательством и происходит в таком порядке: заполняется справка 3-НДФЛ и подается в налоговую службу по месту прописки налогоплательщика. Заполнить налоговую декларацию очень легко. Сделать это можно на официальном сайте ФНС. В процессе заполнения формы будут появляться подсказки.

Крайне важно не забывать, что операция по возврату налога на доходы физических лиц обязательно должна отражаться в специальной программе 1С: бухгалтерия. Возврат данного налога должен осуществляться в строгом соответствии со статьями №78, 79 Налогового кодекса РФ. В бухгалтерской программе 1С операция возврата должна быть отражена следующим образом. В базе данных создается документ «Возврат НДФЛ», затем открывается рабочий стол приложения. После этого необходимо открыть такую вкладку, как «Налоги и сборы» и «Возврат НДФЛ». Когда все эти действия будут выполнены, можно приступать к переводу денежных средств. Для этого открывается меню «Действие», в нем выбирается пункт «На основании» и вводится «Зарплата к выплате». После того, как будет выполнен последний пункт, необходимо ввести достоверную информацию. Когда окно будет закрыто, сведения автоматически внесутся в базу. Перерасчет осуществится также в полностью автоматическом режиме.

Особенности при внесении операции в программуИмеется большое множество разнообразных нюансов, напрямую связанных с тем, является ли налогоплательщик резидентом Российской Федерации. Во время составления отчетности это необходимо учитывать в обязательном порядке.

Нюансы для резидентаВ том случае, если налогоплательщик является резидентом Российской Федерации, ему необходимо помнить, что возврат излишне уплаченного налога на доходы физических лиц можно осуществить только тогда, когда у физического лица не имеется задолженностей перед государством.

В противном случае возврат производиться не будет. Полная сумма по переплате будет направляться на погашение имеющегося налогового долга.

Нюансы для нерезидентовВ тех случаях, когда налогоплательщик получает какой-либо доход на территории России, и у него осуществлена переплата по налогу на доходы физических лиц, но резидентом РФ он не является, возврат происходит в соответствии со статьей №7 Налогового Кодекса Российской Федерации. Для данной группы налогоплательщиков правила возврата излишне уплаченной сумму совершенно другие. В статье прописаны самые важные моменты насчет налогообложения нерезидентов России.

Абсолютно всем налогоплательщикам стоит помнить, что несоблюдение налогового законодательства строго наказывается. Однако, переплата по НДФЛ – не страшна, и никаким образом не наказывается. Но, не смотря на это, к расчетам сумм по этому налогу необходимо относиться очень внимательно, ведь ошибки могут отрицательно сказываться на дальнейшей работе индивидуального предпринимателя либо организации.

Добавить комментарий Отменить ответ