Категория: Бланки/Образцы

26 Декабря 2016

Большинство работников трудятся пять дней в неделю по восемь часов. И немудрено, что они физически не успевают сходить в поликлинику, ЖЭК, к ребенку в школу – ведь часы работы этих учреждений практически такие же. Писать отгул на целый день из‑за родительского собрания не очень хочется, чаще всего работники просто отпрашиваются с работы. В связи с этим у работодателя возникает много вопросов: как быть с оплатой времени отсутствия, как его учитывать, нужно ли оформлять и т. д. Читайте статью – и найдете ответы на названные и некоторые другие вопросы.

Сокращение работников – достаточно трудоемкая процедура: нужно соблюдать достаточно большое количество ограничений, а также правила увольнения, установленные Трудовым кодексом. В данной статье расскажем о рисках работодателя, который решил проводить данную процедуру, и покажем те «узкие места», где чаще всего совершаются ошибки.

В Курганской области предприниматели пожаловались региональному бизнес-омбудсмену на налоговиков, требующих повысить заработную плату до уровня прожиточного минимума, тогда как по трехстороннему соглашению установлен минимальный размер оплаты труда (МРОТ).

23 Декабря 2016

С 1 января 2017 года вступают в силу поправки к статье 266 Налогового кодекса РФ, в которой регулируется порядок формирования резервов по сомнительным долгам. Изменения в налоговую статью вносит новый Федеральный закон от 30 ноября 2016 года № 405-ФЗ. Что это за изменения разберем сегодня.

22 Декабря 2016

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

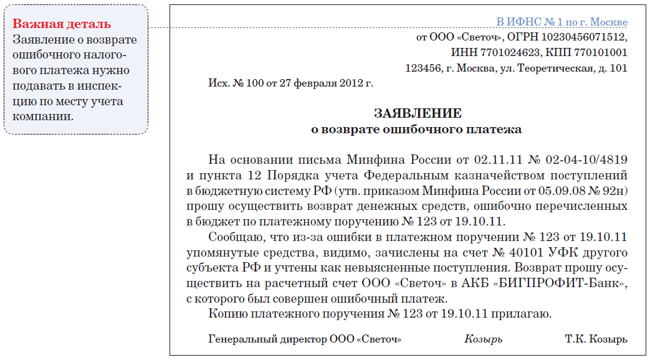

В современном налоговом законодательстве существует много неясностей, связанных с подачей налогоплательщиками заявлений по возврату налога на добавочную стоимость в случае применения пункта 4 статьи 176 Налогового кодекса России. Данная статья НК РФ предусматривает порядок вынесения решения налоговым органом, касающегося итогов проверки обоснованности использования вычетов по налогам. Кроме того, здесь же приводятся условия, а также порядок осуществления начислений процентов в случае несвоевременного возмещения налоговых сумм.

В современном налоговом законодательстве существует много неясностей, связанных с подачей налогоплательщиками заявлений по возврату налога на добавочную стоимость в случае применения пункта 4 статьи 176 Налогового кодекса России. Данная статья НК РФ предусматривает порядок вынесения решения налоговым органом, касающегося итогов проверки обоснованности использования вычетов по налогам. Кроме того, здесь же приводятся условия, а также порядок осуществления начислений процентов в случае несвоевременного возмещения налоговых сумм.

Возмещение НДС осуществляется в срок не позднее трех месяцев с того момента, когда налогоплательщик предоставил отдельную налоговую декларацию, а также документы, перечень которых предусматривается в статье 165 Налогового кодекса. В данный период времени налоговый орган осуществляет принятие решения о возмещении путем зачета либо осуществления возврата сумм налога. В случае несоответствия законодательству налоговый орган вправе также отклонить возможность осуществления возмещения. В то же время зачет финансовых средств в счет недоимки либо пени по налогам и задолженности по налоговым санкциям, а также в счет текущей оплаты налогов и сборов, осуществляется налоговым органом самостоятельно. Данный орган обязан в десятидневный срок уведомить налогоплательщика о своем решении. Возврат НДС осуществляется налогоплательщику по написанному им заявлению в соответствие с пунктом 4 статьи 176 НК РФ.

Возмещение НДС. Применение в судебной практикеВ судебной практике отсутствует четкая оценка требований абзаца 9 пункта 4 статьи 176 Налогового кодекса по осуществлению возврата финансовых средств на расчетный счет. Кроме того, неясность есть и в определении роли заявления, поданного налогоплательщиком, как в случае возврата, так и при определении времени осуществления расчетов для суммы процентов в том случае, если возврат НДС при покупке был произведен несвоевременно.

В первом случае проблема оговаривается в постановлениях № КА-А40/5723–0, принятых ФАС МО 29.08.2002 года, а также № А54-424/03-С18 от ФАС ЦО, принятом 05.09.2003 года. В соответствие с данными положениями налогоплательщик в случае отсутствия недоимки по налогам и сборам, обладает правом на выражение своей воли относительно суммы НДС, которая подлежит возмещению за счет бюджета, а также правом распоряжения данной суммой. В частности, он может указать, необходимо ли ему вернуть всю сумму целиком либо частично перевести на расчетный счет. В данном случае пожелание налогоплательщика выражается подачей заявления о возврате НДС. Именно оно и становится отправной точкой для фиксации сроков начисления процентов и основанием, в соответствие с которым осуществляется начисление.

В постановлении № Ф04/2576–283/А67-2004, принятом ФАС ЗСО 11.05.2004 года, наличие либо отсутствие заявления от налогоплательщика на возврат НДС служит основанием для его осуществления. Кроме того, в данном постановлении оценивается содержание данного заявления в связи с тем, что возмещение НДС производится двумя способами, а задача налогоплательщика — указать один из них. Осуществляя указание способа возмещения, среди которых имеется зачет либо возврат на расчетный счет, налогоплательщиком производится распоряжение финансовыми средствами в соответствие с законодательством. Самостоятельно распорядиться средствами налоговый орган не имеет права. Главная роль заявления в данном случае заключается в официальном выражении воли налогоплательщика в плане возмещения налога.

В то же время, в связи с тем, что возврат денежных средств налоговый орган осуществляет самостоятельно, подача заявления при отсутствии основания для осуществления зачетной формы расчета будет носить формальный характер. Данные основания регламентируется абзацами 6 и 7 пункта 4 статьи 176 Налогового кодекса Российской Федерации. Подтверждением данного подхода может служить и абзац 5 пункта 4 статьи 176 НК РФ. В соответствие с ним, налоговый орган обязан осуществить информирование налогоплательщика о решении, где производится указание сумм возмещения.

В соответствие с рядом судебных решений федеральных округов, имеется и иная, более обоснованная точка зрения. В соответствие с ней право налогоплательщика на осуществление возврата финансовых средств не связывается с какими-либо действиями с его стороны. Связано это с тем, что отсутствие у налогоплательщика недоимки по налогом и пене, а также начисляемых в случае просрочек налоговых санкций, уже непосредственно является основанием для осуществления перечислений на расчетный счет возмещения НДС. Заявление налогоплательщика в данном случае, точнее, его наличие либо отсутствие, также не является обязательным. Кроме того, сам факт признания в судебном порядке незаконными действий налогового органа и обязанность возмещения последним финансовых средств также является свидетельством волеизъявления налогоплательщика о возврате на счет финансовых средств.

Постановление № КА-А40/801–03 ФАС МО от 27.02.03 также указывает на установленную ответственность в соответствие с абзацем 12 пункта 4 статьи 176 НК РФ в случае нарушения сроков возврата налога. В данном случае подача заявления налогоплательщиком также не обязательна. В связи с этим, начисление процентов за несвоевременное возмещение суммы от налога производится непосредственно по факту просрочки, а срок подачи заявления не является отправной точкой к данному начислению.

В соответствие с постановлением № Ф09-2425/2003АК, принятым ФАС УО 14.08.2003 года, проценты могут быть начислены не только за нарушения в отношении сроков возврата НДС, но и срока принятия решения об осуществлении такого возврата. Так, если налоговый орган бездействует, налогоплательщик не имеет юридических оснований для подачи заявления о возврате НДС. Но при этом заявление о возврате является условием для начисления процентов в виду того, что абзацем 9 пункта 4 статьи 176 Налогового кодекса предусматривается осуществление их начисления конкретно в случае несвоевременного возврата, осуществляющегося на основании заявления, написанного налогоплательщиком. В то же время дата подачи данного заявления не должна становиться отсчетной точкой начисления процентов. Последние должны начисляться как в случае несвоевременного возврата со стороны налоговых органов, так и в случае нарушения сроков о возврате НДС или непринятии подобного решения.

Немаловажную роль в случае рассмотрении вопроса о подаче заявления имеет и позиция, которая была установлена в постановлении № КА-А40/7904–04, принятом ФАС МО 17.09.2004 года. В соответствие с ним отсутствие заявления, написанного налогоплательщиком, при предоставлении декларации и полного перечня документации влечет отказ со стороны налогового органа о возмещении суммы налога на добавочную стоимость путем возврата. Однако отсутствие заявления именно об осуществлении возврата НДС не является основанием для отказа в возмещении. Если декларация и сопутствующая документация вовремя предоставлены в налоговый орган, в случае задержки возврата НДС производится начисление процентов исходя из действующей ставки рефинансирования, установленной Банком России. При этом проценты, подлежащие взысканию, в данном случае начисляются за все время нахождения средств налогоплательщика в бюджете. В данном случае суд руководствуется пунктом 7 статьи 3 Налогового кодекса, в соответствие с которым все неясности и сомнения в законодательных актах трактуются в пользу налогоплательщика. В связи с этом обоснованность данной позиции в том, что она имеет большее соответствие арбитражной практике по возмещению налога на добавленную стоимость. Кроме того, она не рассматривает заявление, поданное налогоплательщиком, в качестве главного основания для осуществления возврата НДС, а также процентов за несвоевременность осуществления данного возврата. Кроме того, подобная практика не считает дату подачи заявления в роли ключевой точки, с которой начинается начисление процентов.

Сроки для подачи заявления на возмещение НДСЗаконодательство, регулирующее налоговые отчисления, не предусматривает сроки для осуществления подачи заявления о возвращении НДС на расчетный счет плательщика. Существует позиция, в связи с которой наиболее удобным является подача заявления одновременно с декларацией, имеющей нулевую процентную ставку, а также перечнем документации, список которой оговорен в татье 165 Налогового кодекса страны. При отказе со стороны налогового органа осуществить возмещение налога на добавочную стоимость наличие заявления не играет роли, поскольку невозмещение начинается после истечения трехмесячного срока, который отводится налоговому органу в соответствие с Налоговым кодексом для проверок, связанных с обоснованностью использования вычетов. По прошествии данного установленного законодательством срока при бездействии налогового органа и начинается начисление процентов. Оно производится вне зависимости от наличия заявления, которое предусматривается 9-м абзацем пункта 4 176-й статьи Налогового кодекса. Подача заявления может быть осуществлена налогоплательщиком как в форме письма, так и искового заявления. Выбор формы налогоплательщик осуществляет самостоятельно в зависимости от решения, принятого налоговым органом. В частности, если последний бездействует, наиболее оптимальным вариантом является подача искового заявления.

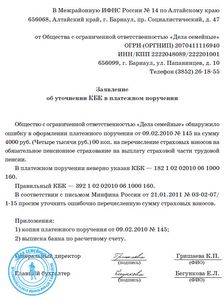

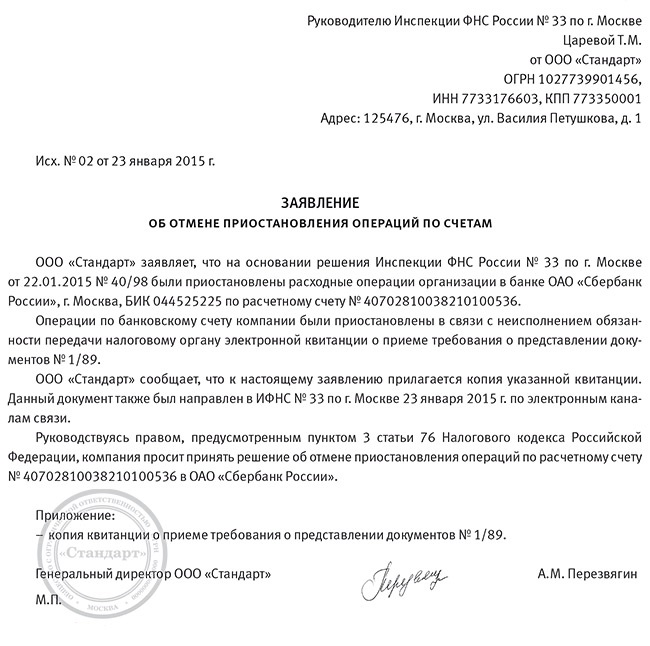

Содержания и форма подачи заявления налогоплательщикомСодержание и форма заявления, подаваемого налогоплательщиком, играют весьма большое значение. Если исходить из 9-го абзаца 4-го пункта статьи 176 Налогового кодекса Российской Федерации, письменная форма подачи заявления со стороны налогоплательщика не является обязательным фактором. Однако, несмотря на это, письменная форма подачи заявления является наиболее удобной. Связано это с тем, что при подаче заявления на его втором экземпляре делается пометка о принятии. Ее наличие позволяет доказать сам факт подачи налогоплательщиком данного заявления и его принятие о стороны налогового органа.

Очень часто налогоплательщики по разному подходят к толкованию содержания и формы заявления. Это происходит ввиду противоречивого толкования 9-го абзаца 4-го пункта статьи 176 Налогового кодекса. В связи с этим весьма часто встречаются случаи, когда написанное заявление налоговые органы могут истолковать как недействительное ввиду разности толкования. Однако подобная ситуация никак не влияет в судебном разбирательстве, поскольку в соответствие с пунктом 7 статьи 3 Налогового кодекса Российской Федерации все сомнения и противоречия, а также возможные неясности законодательных актов о налогах и сборах должны толковаться в пользу налогоплательщика. При этом суд обязан рассматривать доказательство, в роли которого выступает заявление налогоплательщика, исходя из его презумпции добросовестности.

Однако презумпция добросовестности не всегда применяется в судебном производстве. В частности, в постановлении ФАС МО № КА-А40/11901–04 от 28.12.2004 был произведен отказ в удовлетворении требований налогоплательщика по осуществлению начисления и возврата процентов. Аргументацией данного решения была связана с тем, что в своем заявлении налогоплательщик не указал прямо способа осуществления возврата налога на добавочную стоимость. Судом не были приняты доводы истца о том, что нижестоящими судами ранее не было осуществлено указание данных, отсутствующих в поданном заявлении и создающих препятствия к возмещению НДС. Кроме того, судом были отклонены и доводы налогоплательщика о преюдициальном значении принятого ранее судебного решения на возврат НДС. В нем судом был установлен факт осуществления подачи заявления налогоплательщиком, а также довод о подтверждении подачи со стороны налогового органа, и фактическом произведении возврата. Кроме того, суд не стал учитывать довод о единообразии в применении законодательства, поскольку в иных случаях осуществлялось подтверждение факта соответствия содержания и формы заявлений налогоплательщиком требованиям, которые предусматриваются законодательством. Таким образом, данное постановление ФАС МО представляет собой первую точку зрения в отношении рассматриваемого вопроса и становится показательным в отношении осуществления оценки судами содержания заявлений налогоплательщиков.

Учитывая тот факт, что форма и содержание подаваемого налогоплательщиком заявления на начисление процентов и возврат налога на добавочную стоимость не определяются ныне действующими законодательными актами, следует разобраться в вопросах касательно необходимого и достаточного объема данных, указываемых в заявлении. По одной из имеющихся и наиболее распространенных точек зрения в заявление должно быть включено наименование налогоплательщика, осуществляющего его подачу, период подачи налоговой декларации с нулевой процентной ставкой, номер расчетного счета, а также дату осуществления подачи налоговой декларации и сопутствующей документации, перечень которой предусмотрен статьей 165 Налогового кодека Российской Федерации.

Наименование налогоплательщика, осуществляющего подачу заявления на возврат налога на добавочную стоимость и начисление процентов, дата осуществления подачи налоговой декларации по нулевой процентной ставке и документация в соответствие со статьей 165 Налогового кодека имеются непосредственно в самой декларации. Срок ее подачи имеется на копии, а также в сопроводительном письме в том случае, если оно было подано. Также из налоговой декларации исходит и сумма налога на добавочную стоимость, которая заявляется налогоплательщиком к возмещению. Помимо вышеизложенного, сумма НДС, которая предъявляется к возмещению, может не соответствовать сумме по налогу, которая указывается в решении налогового органа. Данный факт также осуществляет подтверждение обоснованности подачи налогоплательщиком заявления об осуществлении возмещения НДС после того, как решение было вынесено и показывает, что налогоплательщик не может точно осуществить указание суммы, которая подлежит возврату. В отношении же указания номера лицевого счета данная обязанность у налогоплательщика отсутствует при осуществлении письменного уведомления об открытии счетов в соответствие со 2-м абзацем пункта 2 статьи 23 Налогового кодекса России. В Налоговом кодексе не предусмотрена обязанность налогоплательщика осуществлять повторное предоставление данных в случаях, когда нет соответствующего запроса со стороны налоговых органов. Это утверждение является подтверждением того факта, то указанный ранее подход со стороны судебных органов не всегда оправдан.

Существует еще один вариант решения вопроса по содержанию и форме заявления, подаваемого налогоплательщиком. Исходя из него следует, что для осуществления возмещения налога на добавочную стоимость можно использовать практику возврата налоговых сумм иностранными организациями, которые были удержаны от доходов с источников в Росийской Федерации. Для проведения данной процедуры была разработана типовая форма заявления о возврате под номером 1011DТ. Для того, чтобы применять данную практику в случаях возврата налога на добавочную стоимость, требуется осуществить утверждение формы заявления. Кроме того, необходимо осуществить внесение изменений в пункт 4 статьи 176 Налогового кодекса Российской Федерации. Ими должно быть предусмотрена обязанность налогоплательщика предоставлять заявление об осуществлении возврата установленной типовой формы единовременно с налоговой декларацией, имеющей нулевую процентную ставку, а также документации в соответствие со статьей 165 Налогового кодекса России.

Использование заявления на возврат НДС в качестве основания для начисления и последующей выплаты процентовВ случаях несвоевременности осуществления выплат по возврату налога на добавочную стоимость оценка роли заявления плательщика в арбитражной практике неоднозначна. Основная причина подобной ситуации кроется в том, можно ли считать заявление тем документом, в отсутствие которого возмещение невозможно, либо оно имеет формальный характер. Последнее характеризуется тем, что в соответствие с решением суда возврат НДС может быть осуществлен без наличия заявления плательщика.

Арбитражная практика показывает, что заявление на возврат налога на добавочную стоимость носит коре формальный характер. Связано это тем, что заявление требуется лишь в роли основания для налогового органа, исходя из которого осуществляется перечисление финансовых средств на расчетный счет, принадлежащий налогоплательщику. В случае несогласия последнего с вынесенным налоговым органом решением или в случае бездействия оного начисление суммы по процентам должна начинаться с дня, следующего за трехмесячным сроком, который предусмотрен для принятия решения. Решение о начислении процентов принимается судом.

В некоторых случаях по истечении срока камеральной проверки акт не составляется. Это возможно, в частности, в ситуации, когда не получены ответы на запросы и поручения, направленные инспекцией, и факт нарушения законодательства о налогах и сборах не установлен (в том числе из-за отсутствия указанных ответов).

Вопрос: О действиях сотрудников налоговой инспекции, если трехмесячный срок проведения камеральной проверки истек, а ответы на запросы и поручения, направленные в рамках проведения мероприятий налогового контроля, не получены; о результатах проведенных мероприятий налогового контроля, полученных налоговым органом по истечении трех месяцев для проведения камеральной проверки, и принятых решениях о возмещении НДС; об отмене необоснованно принятого решения руководителя ИФНС России о возмещении НДС.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 18 декабря 2014 г. N ЕД-18-15/1693

Федеральная налоговая служба (далее - ФНС России), рассмотрев письмо, сообщает следующую информацию в принадлежности к вопросам, поставленным следователем.

Вопрос 1. Каков порядок действий сотрудников налоговой инспекции, проводящих камеральную проверку, в случае если установленный законом трехмесячный срок для проведения камеральной проверки истек, а все необходимые ответы на запросы и поручения, направленные в рамках проведения мероприятий налогового контроля, инспекцией еще не получены?

Ответ. В случае если трехмесячный срок для проведения камеральной налоговой проверки истек, а все необходимые ответы на запросы и поручения, направленные в рамках проведения мероприятий налогового контроля, инспекцией еще не получены и при этом должностные лица налогового органа не установили факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, в том числе из-за отсутствия указанных ответов, камеральная налоговая проверка прекращается без составления акта.

Данный порядок регламентируется "пунктом 5 статьи 88" Кодекса, "пунктом 2.6" рекомендаций по проведению камеральных налоговых проверок, доведенных до территориальных налоговых органов письмом ФНС России от 16 июля 2013 N АС-4-2/12705@.

Вопрос 2. Имеют ли результаты проведенных мероприятий налогового контроля, полученные налоговой инспекцией по истечении трех месяцев для проведения камеральной налоговой проверки, и принятые соответствующие решения о возмещении НДС (либо об отказе в возмещении НДС) какое-либо юридическое значение? Куда такие материалы приобщаются? Какими нормативными правовыми актами это регламентируется?

Ответ. Результаты проведенных мероприятий налогового контроля, полученные по истечении трех месяцев для проведения камеральной налоговой проверки, и принятые решения о возмещении НДС (либо об отказе в возмещении НДС) приобщаются к делу налоговой проверки или иному делу, ведение которого(ых) предусмотрено организационно-распорядительным документом (приказом и инструкцией по делопроизводству), принятым в налоговом органе.

Результаты проведенных мероприятий налогового контроля, полученные по истечении трех месяцев для проведения камеральной налоговой проверки, имеют юридическое значение, если они получены с соблюдением требований "Кодекса" и, следовательно, могут быть приняты как допустимые доказательства для оценки отсутствия/наличия налоговых правонарушений в рамках проведения любых форм налогового контроля.

Принятые решения о возмещении НДС (либо об отказе в возмещении НДС) имеют юридическое значение, если они вынесены с соблюдением требований "Кодекса", являясь ненормативными правовыми актами налоговых органов, вступающими в силу в порядке, установленном "статьями 176", "101.2" Кодекса.

Данный порядок регламентируется нормами "статей 176", "101.2" Кодекса, "Приказом" ФНС России от 18.04.2007 N ММ-3-03/239@, типовой инструкцией по делопроизводству в территориальных налоговых органах, утвержденной приказом УФНС России по субъекту ("пункт 2.22" Регламента ФНС России, утвержденного приказом ФНС России от 17.02.2014 N ММВ-7-7/53@).

Вопрос 3. Каков порядок действий налоговой инспекции в случае, если результаты проведенных мероприятий налогового контроля, поступившие после принятия решения о возмещения НДС, напрямую свидетельствуют о незаконности требований организации-заявителя о возмещении НДС, а денежные средства уже поступили на расчетный счет организации-заявителя? Какими нормативными правовыми актами это регламентируется?

Ответ. В случае если результаты проведенных мероприятий налогового контроля, поступившие после принятия решения о возмещении НДС, напрямую свидетельствуют о незаконности требований организации-заявителя о возмещении НДС, а денежные средства уже поступили на расчетный счет организации-заявителя, должностные лица налогового органа, проводившие камеральную налоговую проверку, обязаны составить докладную записку на имя руководителя налогового органа или его заместителя, курирующего вопросы осуществления налогового контроля, с изложением фактов и обстоятельств для принятия решения о проведении тематической выездной налоговой проверки с учетом требований и ограничений, определенных "статьей 89" Кодекса.

Одновременно выносится решение о направлении сопроводительным письмом налогового органа информации о незаконности требований организации-заявителя при возмещении НДС (особо при наличии признаков преступления, предусмотренного "статьей 159" Уголовного кодекса Российской Федерации (мошенничество в форме хищения денежных средств)) в территориальные правоохранительные органы для проведения оперативно-розыскных мероприятий, принятия процессуальных решений, а также о включении сотрудника правоохранительных органов в состав проверяющих при вынесении решения о проведении выездной налоговой проверки.

Данный порядок регламентируется "пунктом 1 статьи 36" Кодекса, "Законом" N 144-ФЗ "Об оперативно-розыскной деятельности", "статьей 3" Соглашения о взаимодействии между МВД России и ФНС России от 13.10.2010 N 1/8656/ММВ-27-4/11, "Приказом" МВД России и ФНС России от 30.06.2009 N 495/ММ-7-2-347, "пунктом 9" Письма ФНС России от 23.05.2013 N АС-4-2/9355.

Вопрос 4. Каков порядок действий налоговой инспекции в случае, если результаты проведенных мероприятий налогового контроля, поступившие после принятия решения о возмещения НДС, напрямую свидетельствуют о незаконности требований организации-заявителя о возмещении НДС, а денежные средства еще не были переведены на расчетный счет организации-заявителя? Какими нормативными правовыми актами это регламентируется?

Ответ. В случае если результаты проведенных мероприятий налогового контроля, поступившие после принятия решения о возмещении НДС, напрямую свидетельствуют о незаконности требований организации-заявителя о возмещении НДС, а денежные средства еще не были переведены на расчетный счет организации-заявителя, должностные лица налогового органа помимо мер, указанных в "ответе" по вопросу 3, вправе направить письменное уведомление налогоплательщику о вызове в налоговые органы для дачи пояснений в связи с проверкой информации о незаконности требований организации-заявителя при возмещении НДС и связанных с исполнением ею требований законодательства о налогах и сборах для предотвращения хищения.

Одновременно при наличии достаточных оснований для незаконности требований организации-заявителя о возмещении НДС для исключения самой возможности хищения бюджетных средств налоговый орган своевременно информирует правоохранительные органы, что позволит применить обеспечительные меры в рамках расследования уголовного дела в форме выемки файла выгрузки данных в налоговом органе и управлении Казначейства, на что не требуется решение суда, так как характер изымаемого предмета не содержит налоговой тайны. Положительный опыт такого реагирования имеется в УФНС России по г. Санкт-Петербургу.

Данный порядок регламентируется "подпунктом 4 пункта 1 статьи 31" Кодекса, "пунктом 1 статьи 36" Кодекса, "Законом" N 144-ФЗ "Об оперативно-розыскной деятельности", "статьей 3" Соглашения о взаимодействии между МВД России и ФНС России от 13.10.2010 N 1/8656/ММВ-27-4/11, "Приказом" МВД России и ФНС России от 30.06.2009 N 495/ММ-7-2-347, "пунктом 9" письма ФНС России от 23.05.2013 N АС-4-2/9355.

Вопрос 5. Кто и в каком порядке уполномочен отменить решение руководителя ИФНС России о возмещении НДС, если стало известно, что оно принято необоснованно? Обладает ли такими полномочиями руководитель УФНС России или кто-то другой? Какими нормативными правовыми актами это регламентируется?

Ответ. Отмена решения руководителя нижестоящего налогового органа о возмещении НДС, если стало известно, что оно принято необоснованно, руководителем вышестоящего налогового органом "Кодексом" прямо не урегулирована.

Положениями "главы 20", нормами "пункта 3 статьи 31" Кодекса и "статьей 9" Закона от 21.03.1991 N 943-1 "О налоговых органах Российской Федерации" (далее - Закон) право вышестоящего органа отменить и изменить решение нижестоящего налогового органа установлено в случае несоответствия указанного решения законодательству о налогах и сборах и в случае несоответствия "Конституции" Российской Федерации, федеральным законам и иным нормативным правовым актам, что устанавливается в порядке рассмотрения жалобы налогоплательщика.

При вынесении решения по результатам выездной налоговой проверки, в случае если установлены нарушения законодательства о налогах и сборах, злоупотребление правом возмещения, основанные на доказательствах, полученных в ходе выездной налоговой проверки, проведенной за тот же налоговый период и по тем же налогам, восстанавливаются налоговые обязательства, что предусматривает возврат налогоплательщиком в бюджет излишне возмещенного НДС по ранее вынесенному решению по камеральной проверке.

Данный порядок регламентируется приведенными выше положениями "Кодекса", "Закона", "разделом VI" Единых требований к порядку формирования информационного ресурса "Расчеты с бюджетом" местного уровня, утвержденных приказом ФНС России от 18.01.2012 N ЯК-7-1/9@.

Письма Минфина являются рекомендациями налоговой службе(ИФНС). Также в данных письмах часто содержатся комментарии о том как трактовать налоговый кодекс и неточности связанные с ним. В то же время письма Министерства Финансов не являются законодательными актами. Они не рассматриваются как доказательства в суде. Также не все налоговые службы следуют данным письмам. Тем более что часть писем противоречат друг другу. С 2007 года выполнение налогоплательщиком письменных разъяснений Министерства финансов РФ освобождает от уплаты штрафов и пени(пункт 08 статьи 75 и пункт 03 статьи 111 кодекса ). Однако в НК также говориться, что от штрафов и пени не освобождают письма в которых тех кто задают вопросы(налогоплательщики, налоговые агенты, физ.лица, ИП и организации) с недостоверной информацией. Разобраться в том кто верно задал вопрос а кто не достоверно не представляется возможным. Поэтому повторю еще раз: Налоговый кодекс это основной документ, а письма Минфина лишь рекомендации.