Категория: Бланки/Образцы

Фрагмент Приложения N 1 к Приказу от 22.12.2010 N 56-Н

Учетная политика организации для целей налогового учетаНалоговый учет в организации ведется согласно Налоговому кодексу и нормативным актам, принятым в его исполнение, в частности нормативным документам местных органов власти, устанавливающим порядок уплаты ЕНВД в части осуществления розничной торговли.

Форма налогового учета. Информация, содержащаяся в первичных учетных документах, накапливается и систематизируется в регистрах бухгалтерского учета, данные которых используются в целях ведения налогового учета. По отдельным видам доходов и расходов предприятием торговли ведутся самостоятельные налоговые регистры. При этом основанием для отражения в них данных являются первичные документы, фиксирующие факт совершения хозяйственной операции и полученные организацией доходы (осуществленные расходы). В случае отсутствия документального подтверждения доходы и расходы при налогообложении не учитываются, если законодательством не предусмотрено иное.

Налог на прибыльПри налогообложении доходы и расходы, связанные с оптовыми продажами, признаются по методу начисления.

К товарам в целях налогообложения относится имущество, приобретенное для перепродажи, независимо от стоимости и срока нахождения в организации (на складе). Стоимость товаров формируется по фактическим затратам на их приобретение, за исключением издержек обращения, не имеющих прямого отношения к приобретению товаров. Если товары приобретаются за иностранную валюту, их стоимость пересчитывается в рубли по курсу ЦБ РФ на дату:

- перечисления аванса (даты перечисления авансов, если предварительная оплата осуществлялась в несколько этапов) в части, приходящейся на предварительную оплату;

- перехода права собственности на товары (в части последующей оплаты).

Варианты учета расходов на доставку приобретаемых продавцом товаров:

- включаются в стоимость материальных ценностей;

- учитываются отдельно как издержки обращения, произведенные в текущем периоде.

Варианты учета расходов на доставку реализуемых продавцом товаров:

- включаются в стоимость материальных ценностей;

- учитываются отдельно как прямые расходы, распределяемые на реализованные покупателям товары и на находящиеся на складе товары на конец отчетного (налогового) периода.

Способ оценки товаров при их реализации:

- по средней себестоимости;

- по себестоимости каждой единицы;

- по себестоимости первых по времени приобретения товаров (ФИФО);

- по себестоимости последних по времени приобретения товаров (ЛИФО).

Способ оценки отгруженных, но нереализованных товаров:

- включаются в состав расходов в момент перехода права собственности на товары;

- включаются в состав учитываемых расходов с момента перехода на покупателя всех рисков, связанных с доставкой и владением товара.

Амортизируемое имуществоКритерий отнесения имущества к амортизируемому. Имущество, приобретаемое для ведения оптовой торговли и используемое свыше 12 месяцев, отражается в составе амортизируемого, если его стоимость не менее 40 000 руб. Учет амортизируемого имущества ведется с использованием налогового регистра, в котором указывается информация об имуществе, источнике его приобретения, амортизационной группе, сроке использования, сумме амортизационной премии и ежемесячной амортизации.

Определение сроков полезного использования. Объекты основных средств включаются в состав амортизационных групп исходя из сроков полезного использования, установленных в Классификации основных средств, включаемых в амортизационные группы. При модернизации срок полезного использования может быть изменен в пределах амортизационной группы.

Способ начисления амортизации по объектам ОС:

- используется по всем объектам основных средств, приобретенным для оптовых продаж;

- используется выборочно по отдельным группам амортизируемого имущества;

- не применяется ни по каким объектам амортизируемого имущества.

Учет отдельных видов расходовНормы выплаты суточных торговым представителям для целей налогообложения:

- 1000 руб. в сутки;

- 700 руб. в сутки;

- 500 руб. в сутки;

Затраты по кредитам и займам - проценты учитываются в пределах:

- средней ставки по сопоставимым долговым обязательствам;

- ставки рефинансирования, увеличенной в 1,8 раза при оформлении долгового обязательства в рублях и равной произведению ставки рефинансирования ЦБ РФ и коэффициента 0,8 - по долговым обязательствам в иностранной валюте.

Расходы на информационные, консультационные и иные услуги признаются:

- на дату расчетов в соответствии с условиями заключенных договоров;

- на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов;

- на последнее число отчетного (налогового) периода.

Расходы на приобретение прав на земельные участки признаются:

- равномерно в течение выбранного срока, составляющего не менее пяти лет;

- в размере, не превышающем 30% налоговой базы предыдущего налогового периода, до полного признания всей суммы указанных расходов.

Авансовые платежи по налогу уплачиваются:

- ежемесячно исходя из фактически полученной прибыли.

Обособленные подразделенияНалог на прибыль по обособленным подразделениям рассчитывается исходя:

- из доли среднесписочной численности работников обособленных подразделений;

- из доли фонда оплаты труда подразделений в отчетном периоде.

В отношении обособленных подразделений, находящихся на территории одного региона, уплата налога и авансовых платежей в бюджет данного субъекта РФ производится:

- ответственным обособленным подразделением исходя из совокупности показателей указанных обособленных подразделений;

- организацией (в том случае, если организация находится в этом же регионе) исходя из совокупности показателей указанных обособленных подразделений;

- каждым обособленным подразделением исходя из приходящейся на него доли прибыли.

В любом случае налогоплательщиком является организация, а обособленное подразделение лишь исполняет обязанности плательщика в силу указаний закона и выбора организации.

Раздельный учет доходов и расходовВ многопрофильном предприятии торговли ведется раздельный учет доходов и расходов, относящихся к оптовым и розничным продажам. Раздельный налоговый учет построен на базе бухгалтерского учета, все объекты которого поделены между данными видами деятельности. Для отделения "оптовых" доходов и расходов от "розничных" аналогичных показателей используются дополнительные налоговые регистры, в которых обобщается вся необходимая информация. Расходы на продажу и внереализационные расходы, относящиеся к обоим видам деятельности, распределяются между оптом и розницей пропорционально выбранному показателю:

- размеру площади помещений, используемых для предпринимательской деятельности, облагаемой ЕНВД, и для деятельности, облагаемой налогом на прибыль;

- полученным доходам от опта (за вычетом НДС) и розницы;

- полученной организацией прибыли.

Расходы предприятия, связанные с оптовыми продажами, - издержки обращения делятся на прямые и косвенные. К прямым расходам относится стоимость товаров и расходы на их доставку покупателю, если они не включены в цену приобретения указанных товаров. Все иные затраты, кроме внереализационных, считаются косвенными расходами, к ним, в частности, относятся:

- заработная плата персонала, работающего в оптовом направлении продаж;

- внебюджетные взносы, исчисляемые с заработной платы "оптовых" работников;

- амортизация имущества, используемого в данном виде деятельности;

- иные расходы, имеющие непосредственное отношение к оптовым продажам.

При исчислении налоговой базы по налогу на прибыль организация не учитывает доходы и расходы, относящиеся к розничным продажам и облагаемые в рамках спецрежима в виде ЕНВД.

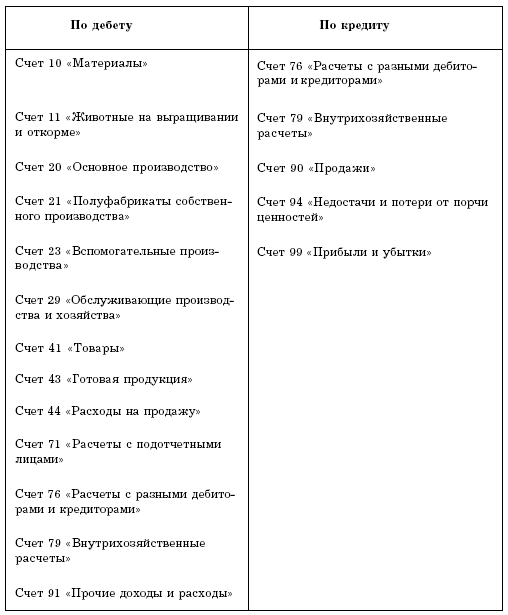

Многопрофильное торговое предприятие занимается облагаемыми (опт) и необлагаемыми (розница) продажами. В связи с этим оно ведет раздельный учет НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления уставной деятельности, применяя для этого субсчета бухгалтерского учета. Дополнительно в книге покупок производится регистрация счетов-фактур, выставленных поставщиками и подрядчиками, на ту сумму налога, на которую организация получает право на вычет и которая определяется с учетом положений п. 4 ст. 170 НК РФ. В книге покупок счета-фактуры регистрируются после того, как налогоплательщик распределит весь "входной" НДС между облагаемыми и необлагаемыми операциями по итогам налогового периода (квартала). В книге покупок отражается та сумма налога, которая принимается к вычету согласно расчету налогоплательщика и данным раздельного налогового учета по НДС.

"Входной" НДС по товарам, предназначенным для опта и розницы, распределяется следующим образом:

- предъявленный налог распределяется сразу исходя из пропорции предыдущего налогового периода (в первом, втором и даже в третьем месяце). По итогам квартала производится контрольный (проверочный) расчет показателя для распределения налога, после чего вносятся необходимые корректировки распределенного ранее налога;

- предъявленный поставщиками налог (по облагаемым и необлагаемым операциям) относится на отдельный субсчет и не распределяется до того момента, как будет известна пропорция по итогам текущего квартала. Товары, используемые в опте и рознице, списываются без учета налога, часть из которого включается в состав расходов по итогам квартала. В результате распределяемый налог включается в состав расходов на продажу. Они списываются ежемесячно и не формируют себестоимость товаров, но при этом учитываются для налогообложения прибыли;

- весь "входной" налог, подлежащий распределению, сразу предъявляется к вычету в полной сумме (а не частично и не в конце квартала), в то же время по окончании налогового периода часть НДС восстанавливается исходя из доли опта и розницы в общем объеме продаж за квартал.

Налог на имуществоК объектам налогообложения относятся основные средства, используемые в оптовой торговле, которая облагается в рамках общего режима налогообложения. Также включается в налоговую базу часть стоимости имущества, используемого в оптовых и розничных продажах. Данная часть рассчитывается по итогам квартала исходя из показателя доли оптовой торговли во всех продажах организации. Пропорция для распределения определяется по соотношению:

- выручки от оптовых и розничных продаж;

- прибыли от данных видов деятельности;

- стоимости имущества, используемого только в опте и только в рознице.

Арендованное имущество и основные средства, используемые только в розничной торговле, в расчет налога на имущество организаций не включаются. Разделение основных средств для целей налогообложения производится на субсчетах бухгалтерского учета основных средств.

Единый налог на вмененный доходРассчитывая единый налог в части розничных продаж, организация определяет физические показатели базовой доходности торговли (площадь торгового зала, торгового места, количество торговых мест), исходя из инвентаризационных и правоустанавливающих документов на объекты торговли. Если в течение налогового периода организация арендует дополнительную торговую точку, вследствие чего происходит изменение величины физического показателя, при исчислении суммы единого налога ей следует учитывать указанное изменение с начала того месяца, в котором оно произошло.

В целях расчета единого налога определяется сумма взносов на пенсионное страхование и пособий по временной нетрудоспособности, которые уменьшают налог по итогам квартала. В этих целях организация учитывает:

- взносы и пособия тем работникам, которые заняты лишь в розничной торговле;

- взносы и пособия работникам, занятым в розничной торговле, а также часть взносов и пособий работникам, занятым в оптовых и розничных продажах.

Указанная часть определяется исходя из соотношения розничных и оптовых продаж:

- по выручке за месяц;

- по прибыли за месяц;

- по количеству работников, занятых в обоих видах деятельности.

В аналогичном порядке распределяются иные показатели, влияющие на расчет налога.

Учетная политика - основной документ, регулирующий бухгалтерский и налоговый учет любой организации. Торговые организации тоже не исключение. Почти в любой другой организации есть основные средства, заемные обязательства, кредиторская и дебиторская задолженность. Но главные оборотные активы в торговле – это товары. Для целей бухучета важно правильно сформировать себестоимость товаров и оформить их списание, провести инвентаризацию и определить транспортные расходы. Именно поэтому аудиторы компании «ПРАВОВЕСТ Аудит» считают, что раздел учетной политики, посвященный учету товаров, - самый важный, и именно ему должно быть уделено особое внимание.

При разработке учетной политики торговые фирмы, как и все остальные организации, обязаны руководствоваться статьей 8 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», а также ПБУ 1/2008 «Учетная политика организации» (в части не противоречащей указанному закону).

Основными документами, регулирующими бухучет товаров, в данный момент являются:

- ПБУ 5/01 «Учет материально-производственных запасов»[1] ;

- Методические указания по бухгалтерскому учету материально-производственных запасов[2] .

Согласно пункту 3 ПБУ 5/01 единицу бухучета МПЗ организация выбирает самостоятельно таким образом, чтобы обеспечить формирование полной и достоверной информации об этих запасах, а также надлежащий контроль за их наличием и движением. В зависимости от характера МПЗ, порядка их приобретения и использования единицей МПЗ может быть:

- однородная группа и т.п.

Устанавливая систему наименований товаров, их номенклатуру и единицы учета, предприятие организует надлежащий учет и контроль, защищая себя от неприятных ситуаций, когда в документах, поступающих от нескольких поставщиков, одни и те же (по назначению, характеристике и прочим существенным для целей применения параметрам) товары различаются номенклатурой и частично наименованием.

Согласно пункту 50 Методических указаний, если в расчетных (сопроводительных) документах поставщика указана более крупная (или более мелкая) единица измерения (например, в тоннах), чем принято в организации (например, в килограммах), такие товары приходуются в той единице измерения, которая принята в данной организации. Если же товар поступает в одной единице измерения (например, по весу), а отпускается со склада (поштучно), его оприходование и отпуск отражаются в первичных документах и регистрах бухучета одновременно в двух единицах измерения. Если по какой-либо причине это сделать невозможно, нужно перевести товар в другую единицу измерения. Для этого представители отдела снабжения, бухгалтерской службы, специалисты других отделов (если это необходимо) и заведующий складом должны составить Акт перевода.

Форму Акта перевода организация должна разработать самостоятельно и утвердить приказом руководителя в составе используемых в работе первичных документов. Каких-то особых требований к внешнему виду акта нет, он лишь должен содержать все обязательные реквизиты, поименованные в статье 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Таким образом, в учетной политике оптовой организации должна быть закреплена единица учета МПЗ (товара), а форма Акта перевода утверждена приказом руководителя в составе форм первичных документов.

Формирование себестоимости товара

Следующий элемент учетной политики организации - оценка товаров и порядок учета их поступления.

Товары принимаются к учету по фактической себестоимости, порядок определения которой зависит от способа поступления товара в организацию (приобретенные за плату, изготовленные самой организацией, внесенные в УК и т.д.)[3] .

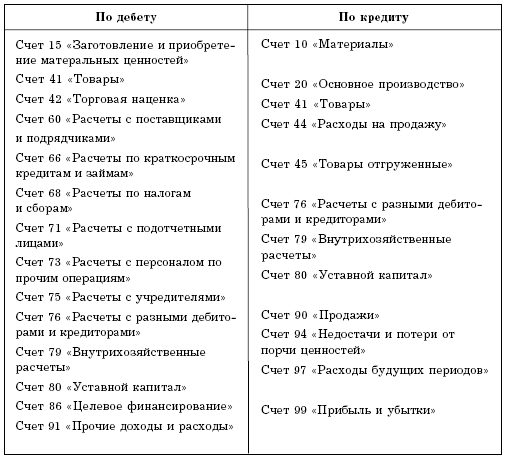

Учет товаров ведется на счете 41 «Товары». Есть два метода формирования себестоимости товаров:

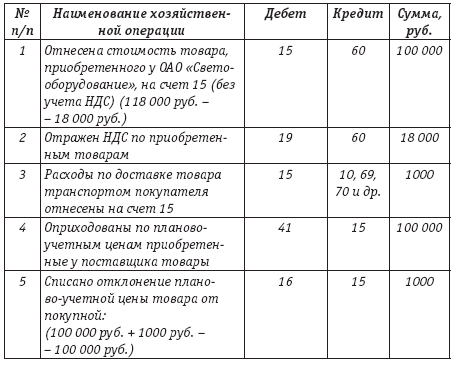

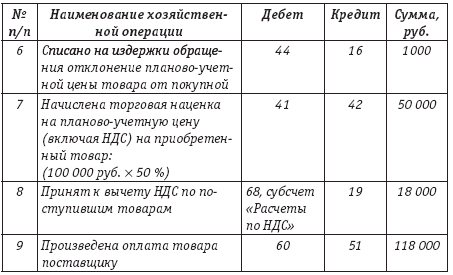

1 метод. По плановым (учетным) ценам с использованием счетов 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей».

В этом случае себестоимость товаров формируется по дебету счета 41 по учетным (плановым) ценам. Такой вариант удобен организациям, реализующим товары, цены на которые могут меняться в зависимости от поставщиков, при постоянном изменении стоимости транспортных и других расходов, включаемых в себестоимость товаров. Учетные цены рассчитываются и сохраняются неизменными в течение определенного промежутка времени до их пересмотра. Учетной ценой может являться:

- фактическая себестоимость товаров по данным предыдущего месяца

- планово-расчетные цены, утверждаемые организацией.

Использование учетных цен влечет возникновение отклонений фактической себестоимости товара от стоимости по учетным ценам. По дебету счета 15 формируется информация о фактической себестоимости товаров, а по кредиту - об их учетной цене:

Дебет 15 Кредит 60 - отражена покупная стоимость товара;

Дебет 41 Кредит 15 - оприходован товар по учетной цене.

Впоследствии разница между учетной ценой и фактической себестоимостью списывается со счета 15 на счет 16:

Дебет 16 Кредит 15 - отражено превышение фактической себестоимости над учетной ценой;

Дебет 15 Кредит 16 - отражено превышение учетной цены над фактической себестоимостью.

Накопленные на счете 16 отклонения ежемесячно списываются (либо сторнируются - при отрицательной разнице) на расходы одним из методов, установленных в пунктах 87-88 Методических указаний. Организации необходимо выбрать один из них и закрепить его в учетной политике.

2 метод. Без использования счетов 15 и 16 по фактическим затратам на приобретение.

В этом случае все затраты, подлежащие включению в себестоимость товаров, отражаются непосредственно на счете 41.

Организации нужно выбрать метод формирования фактической себестоимости и закрепить его в учетной политике.

Если учетная политика формируется организацией, торгующей в розницу, то она может выбрать вариант учета товара не по покупной цене, а по продажной[4]. Для учета товара по продажным ценам в розничной торговле применяется счет 42 «Торговая наценка». При этом в учетной политике указывается, кем устанавливаются продажные цены и что является их документальным подтверждением.

Несколько слов о транспортно-заготовительных расходах (ТЗР ). Редкая торговая организация обходится без них. Эти расходы бывают 2 видов:

- связанные с доставкой товара со склада до покупателей;

- связанные с доставкой товара от поставщиков до собственного склада (включая таможенные пошлины, услуги склада временного хранения и пр.).

Стоимость доставки до покупателей отражается по дебету счета 44 «Расходы на продажу», формируя издержки обращения. Здесь все однозначно, и в учетной политике об этих расходах упоминать не нужно. А вот при отражении в бухучете стоимости доставки товара от поставщиков до собственного склада пункт 13 ПБУ 5/01 предлагает два способа учета ТЗР:

- включение в фактическую себестоимость товаров (путем присоединения к договорной цене или учёт на отдельном субсчете к счету 41);

- учёт в составе расходов на продажу по дебету счета 44. Эти суммы списываются полностью или частично в дебет счета 90 «Продажи».

При частичном списании транспортные расходы распределяются между проданным товаром и остатком товара на складе на конец каждого месяца.

Понятно, что речь идет лишь о тех расходах на доставку товаров до склада организации, которые не включены в договорную цену приобретаемых товаров. В своей учетной политике нужно привести свой перечень расходов, учитываемых в качестве ТЗР.

Важно! Расходы, связанные с доставкой (включая погрузо-разгрузочные работы) товаров транспортом и персоналом самой торговой организации не включаются в состав ТЗР, а относятся в состав соответствующих затрат - расходов на оплату труда персонала, амортизацию автотранспорта, на стоимость материалов в части ГСМ и так далее.

В торговой организации подчас могут возникать ситуации, требующие дополнительного распределения транспортных расходов. Например, поставщик нанимает транспортную организацию для перевозки груза. Естественно, ему экономически невыгодно оплачивать порожний проезд транспорта. Поэтому, доставив товар до покупателя, автомобиль забирает по пути приобретенный у поставщиков груз. То есть транспортные расходы надо распределить между доставкой до покупателя (счет 44) и доставкой до склада организации-поставщика (счет 41).Если вы в процессе своей деятельности сталкиваетесь с подобными трудностями, не забудьте указать вариант распределения ТЗР в учетной политике.

Особое внимание нужно уделить транзитной торговле. Транзитная торговля - это один из способов реализации товаров, при котором организация-продавец отгружает товар покупателю не со своего склада, а со склада своего поставщика либо производителя товара. Реализация товаров транзитом не предусматривает их поступления на склад организации. Поэтому существует неопределенность с учетом расходов по доставке товаров до покупателей. Ведь он зависит от того, как рассматривать подобные расходы - как связанные с приобретением товаров или как связанные с их продажей? Обстоятельно и аргументированно ответить на данный вопрос сложно. Всегда найдутся доводы как в пользу одного, так и другого варианта. Учет расходов в этих двух случаях различен, поэтому рекомендуем организации закрепить один из вариантов в учетной политике.

Если организация занимается оптовой торговлей со склада и транзитной торговлей, в учетной политике следует прописать порядок аналитического учета (использования субсчетов к счету 41).

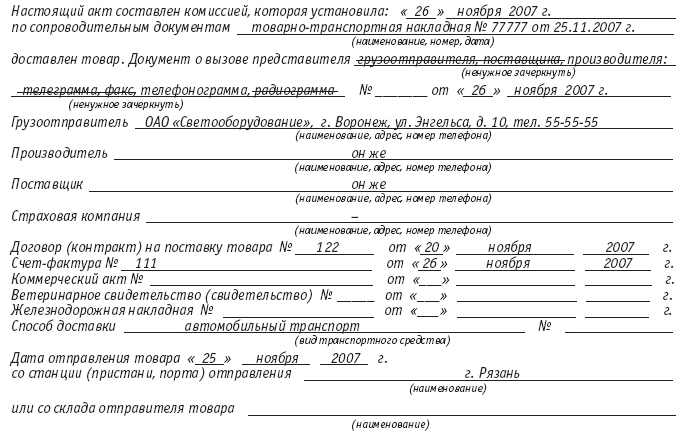

При транзитной реализации товаров в учетной политике следует также отметить особенности документооборота реализации товаров транзитом, в частности, заполнения товарной накладной, порядок оформления накладной на передачу и приемку товаров на ответственное хранение и снятия с него. Напомним, что с 1 января 2013 года формы первичных учетных документов, разработанные и утвержденные Госкомстатом, не обязательны к применению. Используемые в работе первичные документы самостоятельно разрабатываются бухгалтерией и утверждаются руководителем организации. Новый закон о бухучете содержит только требование о наличии в самостоятельно разработанных формах всех обязательных реквизитов. Они перечислены в пункте 2 статьи 9 Закона N 402-ФЗ.

При этом учтите, что в отличие от товарно-транспортной накладной, оформление транспортной накладной предусмотрено Уставом автомобильного транспорта[5]. а форма ее утверждена Постановлением Правительства РФ от 15.04.2011 N 272 и не может быть заменена на самостоятельно разработанный документ, также как и кассовые документы, утвержденные Банком России.

Списание себестоимости товара

Существует 3 способа списания себестоимости товаров при реализации, один из которых должен быть закреплен в учетной политике. По каждой группе (виду) МПЗ в течение отчетного года применяется один способ оценки.

1 способ. По себестоимости каждой единицы. Этот способ должен применяться организацией в случае, если используемые запасы не смогут обычным образом заменять друг друга или подлежат особому учету (драгоценные металлы, драгоценные камни, радиоактивные вещества и тому подобное).

При этом способе списания могут применяться 2 варианта исчисления себестоимости единицы товара:

- включая все расходы, связанные с приобретением запаса;

- включая только стоимость товара по договорной цене (упрощенный вариант).

Упрощенный вариант допускается при отсутствии возможности непосредственного отнесения транспортно-заготовительных и других расходов, связанных с приобретением, на себестоимость товаров (например, при централизованной поставке).

2 способ. По средней себестоимости. Средняя себестоимость определяется по каждой группе (виду) товаров как частное от деления общей себестоимости группы (вида) товаров на их количество, складывающихся из себестоимости и количества по остатку на начало месяца и по поступившим запасам в текущем месяце.

Списание может осуществляться:

- исходя из взвешенной оценки (в ее расчет включаются количество и стоимость товаров на начало месяца и все поступления за месяц (отчетный период));

- скользящей оценки (в ее расчет включаются количество и стоимость товаров на начало месяца и все поступления до момента отпуска).

Выбор скользящей оценки должен быть экономически обоснован, поэтому в учетной политике нужно указать причину его выбора.

3 способ. По способу ФИФО (по себестоимости первых по времени приобретения товаров). Товары списываются в производство в той последовательности, в которой они приобретены. Товары из последующих партий не списываются, пока не израсходована предыдущая. Товары при отгрузке оцениваются по фактической себестоимости первых по времени приобретения, а остаток товаров на конец месяца оценивается по себестоимости последних по времени приобретения.

В этом случае также необходимо выбрать вариант списания: по взвешенной или скользящей оценке.

Гарантийные обязательства

Изменения, внесенные приказом Минфина России от 24.12.2010 N 186н в пункт 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[6] с отчетности за 2011 год, лишили предприятия права самостоятельно принимать решение о создании резерва на гарантийный ремонт и гарантийное обслуживание. Теперь это не право, а обязанность, продиктованная нормами бухгалтерского стандарта ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

К сведению. Субъекты малого предпринимательства, за исключением субъектов малого предпринимательства - эмитентов публично размещаемых ценных бумаг, вправе не применять ПБУ 8/2010[7] .

Если организация продает товары с обязательством их гарантийного обслуживания, она возлагает на себя обязанность по устранению недостатков, выявленных в течение срока действия гарантии. То есть появляется вероятность, что в будущем (в течение срока действия гарантии) уменьшатся экономические выгоды организации на сумму затрат по устранению дефектов.

Поэтому в силу пунктов 5, 15 ПБУ 8/2010 такой организации необходимо отразить в бухучете оценочное обязательство в размере предполагаемых расходов на устранение недостатков. Если этого не сделать, пользователи отчетности будут дезинформированы о возможных убытках организации и, как и аудиторы, будут вправе говорить о недостоверности бухгалтерской отчетности.

Величину обязательства организация определяет на основании имеющихся фактов ее хозяйственной деятельности, опыта в отношении исполнения аналогичных обязательств, а также при необходимости - мнений экспертов. Организация должна обеспечить документальное подтверждение обоснованности такой оценки и закрепить порядок расчета суммы обязательства в учетной политике[8] .

Приведенный в Приложении N 2 к ПБУ 8/2010 расчет суммы гарантийного обязательства говорит о том, что эту величину достаточно отражать один раз в год по состоянию на 31 декабря, исходя из всей совокупности исполненных в течение года договоров. В то же время для равномерного признания суммы обязательства в расходах, покрытия возникших в текущем году гарантийных случаев, а также по требованию собственников организации в некоторых случаях целесообразно отражать операции в бухгалтерской отчетности, составляемой за квартал, в котором был исполнен договор.

Поэтому в учетной политике необходимо закрепить конкретный порядок и периодичность расчета суммы обязательства.

Инвентаризация товаров

Согласно статье 11 Закона N 402-ФЗ случаи, сроки и порядок проведения инвентаризации активов и обязательств, а также перечень инвентаризируемых объектов определяются организацией самостоятельно, за исключением обязательного проведения инвентаризации. Таким образом, периодичность, порядок и сроки проведения инвентаризации устанавливаются внутренними документами по организации (например, учетной политикой, положением о проведении инвентаризации, приказом руководителя). Для торговых организаций раздел учетной политики, который устанавливает порядок проведения инвентаризаций, является одним из наиболее важных. Например, списать естественную убыль, образующуюся при хранении и транспортировке, можно только после инвентаризации товаров на основе соответствующего расчета.

Особенностью торговых организаций является то, что перечень товаров, отраженных в учете, широк. При этом одни товары могут фактически лежать на складе организации, другие - находиться в пути, третьи - быть переданы на ответственное хранение или на комиссию. По каждой из перечисленных категорий товаров составляется отдельный документ, в котором отражаются фактическое количество остатков товаров на складах и их наличие по документам (для товаров в пути, товаров, отгруженных с особым переходом права собственности или переданных на комиссию, и пр.). Таким образом, в учетной политике необходимо закрепить порядок проведения инвентаризаций (как инициативных, так и обязательных), их количество в году, перечень имущества и обязательств, проверяемых при каждой из них, этапы проведения инвентаризаций, даты проведения плановых инвентаризаций, случаи проведения инициативных инвентаризаций. Также необходимо разработать формы первичных документов для оформления результатов инвентаризации и утвердить их приказом руководителя. Организация также вправе использовать унифицированные формы первичных документов для учета результатов инвентаризации утвержденных Постановлениями Госкомстата России от 18.08.1998 N 88 и от 27.03.2000 N 26, утвердив их соответствующим приказом.

Итак, мы рассмотрели особенности формирования учетной политики торговой организации для целей бухгалтерского учета. Надеемся, что наша статья поможет вам составить ее правильно!

Аудитор, Куратор по вопросам налогообложения

и бухучета ООО «ПРАВОВЕСТ Аудит» Ирина Остафий

[1] утв. Приказом Минфина России от 09.06.2001 N 44н;

[2] утв. Приказом Минфина РФ от 28.12.2001 N 119н;

[3] п. 5 - 10 ПБУ 5/01;

[5] п. 2 ст. 8 Федерального закона от 08.11.2007 N 259-ФЗ;

[6] утв. Приказом Минфина России от 29.07.1998 N 34н;