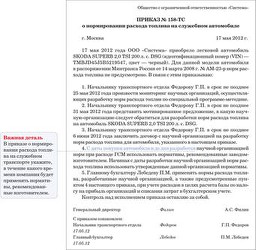

Категория: Бланки/Образцы

Сторнировать ошибочную сумму можно несколькими способами.

По ретроскидкам сторно возникает у продавца, но не у покупателя.

Обратные проводки искажают оборот по счету.

Ошибки в регистрах бухгалтерского учета могут быть чреваты налоговыми последствиями. Чтобы этого избежать, компании важно вовремя обнаружить возможные искажения и исправить их.

Одним из способов корректировки является "красное сторно". Этот способ внесения исправлений применяется, если в учете дана неправильная корреспонденция счетов. Суть в том, что вначале ошибочная проводка повторяется красными чернилами (или красным цветом в компьютерной программе). При подсчете итогов в регистрах суммы, записанные красными чернилами, вычитаются из общего итога. Таким образом, неправильная запись аннулируется. После этого составляется новая проводка с правильной корреспонденцией счетов или правильной суммой.

Отражение обратных проводок вместо сторнированиязавышенной суммы влечет задвоение оборотов по счетам

Зачастую ошибки возникают из-за невнимательности бухгалтера или сбоя в бухгалтерской программе. Например, в организацию поступил акт выполненных работ на сумму 30 000 руб. А бухгалтер по ошибке сделал запись:

Дебет 44 Кредит 60 - 33 000 руб.

В этом случае можно сторнировать разницу между правильной и неправильной суммой:

Дебет 44 Кредит 60 - -3000 руб.

Или отменить всю ошибочную сумму и отразить правильную запись:

Дебет 44 Кредит 60 - -33 000 руб.;

Дебет 44 Кредит 60 - 30 000 руб.

В обоих случаях искажений в учете не возникнет. Но если бухгалтер не ведет аналитический учет, ему будет легче вспомнить причину исправления, если в учете будет отражена вся сумма операций, а не только разница.

Кроме того, для внесения исправлений можно использовать обратные проводки - сумма, ранее учтенная по дебету счета, указывается по кредиту этого счета и наоборот:

Дебет 44 Кредит 60

- 33 000 руб. - отражена неправильная сумма операции;

Дебет 60 Кредит 44

- 3000 руб. - внесено исправление суммы.

Итоговые сальдо по счетам будут верными, но вот обороты задвоятся. Поэтому не рекомендуем использовать такой порядок исправления.

Напомним, что в любом случае при внесении исправлений надо составить бухгалтерскую справку, в которой указать на ошибку и обосновать ее исправление. Форма справки не унифицирована, но в ней имеет смысл отразить все обязательные реквизиты первичного документа, а также информацию, необходимую для определения причин исправления: реквизиты платежных документов, договоры, расчеты (ч. 2 ст. 9 Закона N 402-ФЗ).

Исправлять ошибки прошлых лет через сторнирование нельзя,если отчетность прошлого года уже утверждена

Если бухгалтер выявил ошибку, которая была допущена в прошлом году, то возможность применения метода "красное сторно" зависит от того, утверждена отчетность за прошлый год или еще нет (п. п. 5 - 14 ПБУ 22/2010).

В утвержденную отчетность исправления не вносятся, поэтому сторнировать данные в учете за прошлый год нельзя (п. 10 ПБУ 22/2010). Ошибочно завышенную сумму операции бухгалтер исправит на дату выявления ошибки с признанием прибылей либо убытков прошлых лет или по счетам учета прочих доходов или расходов (п. п. 9 и 14 ПБУ 22/2010).

Примечание. Ошибки прошлых лет исправлять сторнировочными записями нельзя.

Пример 1. Воспользуемся данными примера, рассмотренного выше.

25 ноября 2013 г.

Дебет 44 Кредит 60

- 33 000 руб. - допущена ошибка в сумме расходов;

15 августа 2014 г.

Дебет 60 Кредит 91

- 3000 руб. - отражен прочий доход в сумме неправомерно учтенного расхода в прошлом году (ошибка оценена компанией как несущественная);

15 августа 2014 г.

Дебет 60 Кредит 84

- 3000 руб. - увеличена нераспределенная прибыль (ошибка оценена компанией как существенная).

Напомним, что такой порядок не применяется в налоговом учете. Выявленную ошибку прошлого года исправляют в том налоговом периоде, в котором она была допущена, независимо от времени ее обнаружения. Если были завышены расходы, то возникла недоимка по налогу на прибыль. Следовательно, необходимо подать уточненную декларацию по этому налогу (п. 1 ст. 81 НК РФ).

Если с завышенной суммы расходов НДС к вычету был заявлен также в большем размере, то по НДС также придется подать уточненную декларацию.

Примечание. "Красное сторно" не всегда означает исправление ошибок.

Справка. Способы исправления данных в бухгалтерских документах

Исправление бухгалтерских ошибок регламентируется Федеральным законом от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) и Положением по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010).

Для того чтобы исправить ошибки, у бухгалтеров, помимо способа "красное сторно", существует еще несколько способов:

- корректурный способ. Применяется для исправления ошибок в первичных документах и регистрах бухгалтерского учета. Неправильное слово или сумму зачеркивают тонкой линией так, чтобы можно было прочитать первоначальный вариант, а сверху аккуратно пишут правильное значение. Исправление заверяется подписью лица, ответственного за ведение регистра, проставляется дата и печать организации (ч. 7 ст. 9 и ч. 8 ст. 10 Закона N 402-ФЗ, разд. 4 Положения о документах и документообороте в бухгалтерском учете, утв. Минфином СССР 29.07.1983 N 105, и Письмо Минфина России от 31.03.2009 N 03-07-14/38). Таким образом, исправления в регистры учета вносятся до подсчета итогов. Данный метод используют при "ручном" ведении учета, без применения компьютерных программ;

- способ дополнительной проводки. Его используют, когда операция не была отражена своевременно или при правильной корреспонденции счетов сумма операции оказалась меньше реальной. В этом случае составляют дополнительную бухгалтерскую проводку на сумму операции или на разницу между правильной и отраженной суммами. При этом составляется бухгалтерская справка, в которой поясняются причины исправления. Таким образом, исправляются ошибки, выявленные как в текущем, так и в прошлых периодах.

Предоставление ретроспективных скидок влечетсторнирование выручки для продавца,покупатель не меняет стоимость товаров

Сторнировать ранее проведенные операции бухгалтерам приходится не только в случае допущения ошибок, но и при предоставлении скидок по итогам отгрузок за прошедший период. То есть после того, как продавец отгружает товары и отражает у себя выручку, а покупатель принимает эти товары на учет. По итогам периода на уже отгруженные товарно-материальные ценности продавец предоставляет скидку (например, за большие объемы покупок).

По правилам бухгалтерского учета выручка признается исходя из всех предоставленных покупателям скидок и наценок (п. п. 6 и 6.5 ПБУ 9/99 "Доходы организации", утв. Приказом Минфина России от 06.05.1999 N 32н).

Пример 2. Продавец отгрузил покупателю первую партию товара на сумму 11 800 руб. в том числе НДС - 1800 руб.

Затем в течение месяца вторую партию на 23 600 руб. в том числе НДС - 3600 руб.

По итогам месяца продавец предоставил скидку на отгруженный товар в размере 10%:

11 800 руб. + 23 600 руб. = 35 400 руб.;

35 400 руб. x 10% = 3540 руб. в том числе НДС - 540 руб.

Продавец в учете делает следующие бухгалтерские записи:

15 июля 2014 г.

Дебет 62 Кредит 90

- 11 800 руб. - отражена выручка от реализации;

Дебет 90 Кредит 68

- 1800 руб. - начислен НДС с выручки от реализации;

25 июля 2014 г.

Дебет 62 Кредит 90

- 23 600 руб. - отражена выручка от реализации;

Дебет 90 Кредит 68

- 3600 руб. - начислен НДС с выручки от реализации.

4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):

Дебет 62 Кредит 90

- -3540 руб. - сторнирована ранее отраженная выручка на сумму скидки;

Дебет 90 Кредит 68

- -540 руб. - уменьшен НДС с выручки после выставления корректировочного счета-фактуры.

Покупатель при получении ретроспективной скидки корректировать стоимость оприходованных товаров не может (п. 12 ПБУ 5/01 "Учет материально-производственных запасов, утв. Приказом Минфина России от 09.06.2001 N 44н). Поэтому скидку он отразит как прочий доход, даже если она получена в том же году, что и приняты на учет товары:

15 июля 2014 г.

Дебет 41 Кредит 60

- 10 000 руб. - отражены приобретенные товары;

Дебет 19 Кредит 60

- 1800 руб. - отражен НДС со стоимости товаров;

Дебет 68 Кредит 19

- 1800 руб. - поставлен к вычету НДС со стоимости товаров;

25 июля 2014 г.

Дебет 41 Кредит 60

- 20 000 руб. - отражены приобретенные товары;

Дебет 19 Кредит 60

- 3600 руб. - отражен НДС со стоимости товаров;

Дебет 68 Кредит 19

- 3600 руб. - поставлен к вычету НДС со стоимости товаров.

4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):

Дебет 60 Кредит 91

- 3000 руб. - отражены прочие доходы на сумму полученной от продавца скидки.

После получения документа от продавца о предоставлении скидки или получения корректировочного счета-фактуры покупателю нужно восстановить НДС со стоимости товаров, принятый к вычету:

Дебет 19 Кредит 60

- 540 руб. - отражен НДС на сумму скидки.

При этом предоставление скидок на товары, отгруженные в прошлом году, продавец отражает в учете без применения сторнировочных записей, а проводит по счету 91 "Прочие доходы и расходы" (План счетов и Инструкция по его применению, утв. Приказом Минфина России от 31.10.2000 N 94н).

Сторнировочные записи отражаются при возврате товарав том же году, что и продажа

Выручка от продажи товара в бухучете продавца отражается в момент перехода права собственности к покупателю (п. 12 ПБУ 9/99). У покупателя право собственности возникает с момента передачи ему товара продавцом - вручения товара покупателю или же перевозчику (ст. ст. 223 и 224 ГК РФ).

Если покупатель возвращает часть товара продавцу, это означает, что право собственности не перешло. Поэтому у продавца нет оснований учитывать выручку от продажи этих товаров - он вносит в учет корректировки.

Примечание. При возврате товаров покупателем или предоставлении ретроскидки продавец сторнирует выручку.

На выявленный брак покупатель составляет акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей, который является юридическим основанием для выставления претензии продавцу. И уже на основании выставленной покупателем претензии в учете у продавца появляются записи красными чернилами.

Пример 3. 25 апреля 2014 г. ООО "Компания 1" отгрузило ООО "Компания 2" морозильные камеры в количестве 3 штук по цене 24 780 руб. за штуку (в том числе НДС - 3780 руб.).

Себестоимость одной камеры составляет 17 000 руб.

6 мая 2014 г. ООО "Компания 2" присылает ООО "Компания 1" претензию о том, что одна из поставленных камер оказалась бракованной, и возвращает ее.

В тот же день продавец перечисляет денежные средства за возвращенную продукцию.

В бухгалтерском учете продавец делает следующие записи:

25 апреля 2014 г.

Дебет 62 Кредит 90

- 74 340 руб. - отражена выручка за реализованную продукцию;

Дебет 90 Кредит 68

- 11 340 руб. - начислен НДС на основании счета-фактуры;

Дебет 90 Кредит 43

- 51 000 руб. - списана себестоимость реализованной продукции;

6 мая 2014 г.

Дебет 62 Кредит 90

- -24 780 руб. - сторнирована ранее отраженная выручка;

Дебет 90 Кредит 43

- -17 000 руб. - откорректирована ранее списанная себестоимость реализованной бракованной продукции;

Дебет 90 Кредит 99

206

- -4000 руб. - откорректирована ранее отраженная прибыль от реализации бракованной продукции;

Дебет 90 Кредит 68

- -3780 руб. - заявлен вычет НДС с возвращенной продукции;

Дебет 43, 28 Кредит 43

- 17 000 руб. - прием продукции, возвращенной покупателем, на склад на основании акта;

Дебет 62 Кредит 51

- 24 780 руб. - возвращены денежные средства за бракованную продукцию.

Примечание. Когда еще применяется метод "красное сторно"

Организации прописывают в учетной политике, каким образом они ведут учет готовой продукции - по фактической себестоимости на счете 43 "Готовая продукция" или по нормативной, когда наряду со счетом 43 применяется счет 40 "Выпуск готовой продукции". Счет 40 применяется на небольших производствах и при небольшой номенклатуре продукции.

В конце каждого месяца организация сопоставляет сальдо счета 40 по дебету и кредиту. Отклонение показывает разницу между фактической себестоимостью и плановой. Превышение нормативной себестоимости над фактической (экономия) сторнируется по кредиту счета 40 и дебету счета 90 "Продажи". Перерасход - превышение фактической себестоимости над нормативной - списывается с кредита счета 40 в дебет счета 90 "Продажи" дополнительной записью.

Кроме того, записи "красным сторно" постоянно встречаются в учете организаций розничной торговли, ведущих учет по продажным ценам. Такие организации формируют цену реализации товаров исходя из цены, по которой они приобретали товары у поставщиков, и торговой наценки.

Суммы торговой наценки (скидок, накидок) по товарам, проданным, отпущенным или списанным из-за естественной убыли, брака, порчи, недостачи, продавец сторнирует по кредиту счета 42 "Торговая наценка" в корреспонденции с дебетом счета 90 "Продажи".

Читайте на e.rnk.ru. Порядок налогового учета скидок покупателю и других мероприятий по увеличению продаж

Какова позиция ведомств и судов по вопросу учета расходов на выкладку товаров в торговом зале, отправку рекламных СМС-сообщений, проведения промоакций и раздачу образцов товара? Признается ли безвозмездной передачей для целей налогообложения прибыли предоставление товаров в обмен на накопленные баллы?

Ответы на эти вопросы, а также об иных сложных моментах налогообложения скидок читайте на сайте e.rnk.ru в статьях "Нюансы учета затрат на стимулирование потенциальных и существующих клиентов" // РНК, 2014, N 7 и "Ретроспективные скидки стали более безопасными по сравнению с выплатой премий и бонусов покупателям" // РНК, 2012, N 9.

Если возврат товара происходит в следующем за продажей году, то продавцу сторнировать выручку не нужно. В этом случае в составе прочих расходов он отразит убыток прошлых лет, выявленный в текущем году (п. 11 ПБУ 10/99 "Расходы организации", утв. Приказом Минфина России от 06.05.1999 N 33н).

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 29 июня 2015 г.

Н.В. Цыбина, эксперт по бухгалтерскому учету и налогообложению

Товары с выставки Уценка и продажа выставочных образцовОдним из способов прорекламировать новый товар и найти новых клиентов является участие в выставках. Вы привозите на выставку демонстрационный образец, предъявляете его потенциальным клиентам и, возможно, даже продаете его в конце выставки. Правда, здесь есть небольшой минус: выставочный экземпляр часто теряет свой первоначальный вид и впоследствии реализуется по сниженной цене.

Рассмотрим, как правильно учесть продажу, и ответим на несколько вопросов, возникающих в связи с этим.

Как отправить образцы товаров на выставку и обратно?Это внутреннее перемещение товаров между подразделениями одной фирмы: складом и тем отделом, который будет заниматься организацией участия в выставке (например, маркетинговый отдел). Такое перемещение ТМЦ ничем не регулируется, и организация сама решает, какими документами его оформить. Например, может быть подготовлен следующий комплект документов:

— первая накладная — на перемещение демонстрационного товара на выставку. При этом в графе «Отправитель» нужно указать структурное подразделение — склад, а в графе «Получатель» — маркетинговый отдел;

— вторая — на перемещение с выставки на склад, и отправителем будет маркетинговый отдел, а получателем — склад;

Поскольку в нашем случае демонстрационные образцы после выставки будут проданы, изначально учитывать их нужно в качестве товара по счету 41 «Товары». К этому счету желательно открыть несколько субсчетов, например субсчет 5 «Товар на выставке» и субсчет 1 «Товар на складе» (п. 2 ПБУ 5/01 ).

Если демонстрационные образцы в дальнейшем вы не собираетесь продавать, то расходы на их приобретение или создание спишите сразу на счет 44 «Расходы на продажу» как рекламные расходы.

Что же касается НДС, то так как при перемещении товара на выставку нет реализации, нет и объекта обложения (подп. 1, 2 п. 1 ст. 146 НК РФ ).

Как провести уценку выставочных образцов?После того как образцы вернулись на склад, возникает необходимость оценить имеющиеся дефекты, повреждения, потерю товарного вида и дать стоимостную оценку этого урона. Это делается в следующей последовательности.

ШАГ 1. Руководитель издает приказ на проведение оценки образца, чтобы определить, на какую сумму снизилась его стоимость после выставочных «испытаний» товара. В нем должно быть указано, кто из сотрудников будет ее проводить, например сотрудники технического и маркетингового отдела.

ШАГ 2. Специалисты проверяют выставочные образцы на предмет потери товарного вида, выявления дефектов и наличия других повреждений. Результаты оценки заносятся в акт об уценке товарно-материальных ценностей по форме МХ-15 (или по собственной форме), который затем подписывается его составителями и материально-ответственными лицами (п. 9.29 Методических рекомендаций, утв. Письмом Роскомторга от 10.07.96 № 1-794/32-5 ). Приложите к акту фотографии демонстрационных образцов до и после выставки, другие документы, свидетельствующие о дефектах.

ШАГ 3. Заполненный и подписанный акт об уценке утверждается руководителем организации (Указания, утв. Постановлением Госкомстата от 09.08.99 № 66 ). Один экземпляр акта остается на складе, второй — передается в бухгалтерию.

В каких случаях и как отразить уценку образца в бухучете?Указанную в акте сумму, на которую уценивается выставочный товар, в принципе можно и не отражать в бухучете. Такая необходимость возникает, только если демонстрационный образец планируется продавать лишь в следующем году, а сумма, на которую уменьшилась стоимость демонстрационного образца, существенна для организации.

Некоторым выставочным образцам, может, даже не потребуется транспортировка – они и сами прекрасно доедут к месту проведения мероприятия

Также иногда отражают уценку в бухучете из-за того, что она была сделана и в налоговом учете, а учитывать разницы по ПБУ 18/02 не хочется.

Теперь посмотрим, как отразить уценку.

СПОСОБ 1. Списываем ее за счет резерва под снижение стоимости МПЗ (абз. 1 п. 20 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н (далее — Методические указания)). Его сумма будет равна сумме уценки, указанной в акте МХ-15 (пп. 5, 6. 9 ПБУ 5/01 ; п. 20 Методических указаний ). При этом резерв под снижение стоимости необходимо создать отдельно по каждому из выставочных образцов, так как его списание производится по мере продажи тех товаров, по которым и был начислен резерв (п. 20 Методических указаний ).

Если вы не смогли продать выставочный образец по предложенной рыночной цене, то сделайте повторную уценку и увеличьте резерв (пп. 2. 4 ПБУ 21/2008 ).

Восстанавливаем же ранее начисленный резерв только после реализации уцененных товаров на основании бухгалтерской справки (п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ ).

Если на конец года выставочные образцы не были проданы, то в балансе (раздел «Оборотные активы», строка «Запасы») они будут отражаться по фактической себестоимости за минусом уценки. А сумма резерва под снижение стоимости МПЗ указывается в пояснении к бухгалтерскому балансу в разделе 4.1 «Наличие и движение запасов» (п. 4 приложения № 3 к Приказу Минфина от 02.07.2010 № 66н ).

Пример. Отражение в бухучете уценки выставочных образцов/ условие / Фирма закупила для дальнейшей реализации оборудование Euroklav 23 VS+ по закупочной цене 188 210 руб. в том числе НДС 18% — 28 710 руб. Это оборудование было использовано как образец на выставке, после окончания которой было уценено на 20%. Сумма уценки составила 31 900 руб. ((188 210 руб. – 28 710 руб.) х 20%). Продать это оборудование удалось за 151 630 руб. (128 500 руб. + 128 500 руб. х 18%).

/ решение / В бухучете все операции надо отразить так.

Вопрос: Как отражаются в бухгалтерском и налоговом учете нормируемые и ненормируемые расходы на рекламу?

Ответ: Расходы на рекламу имеют особенности отражения в учете. Связано это с тем, что реклама обусловлена разным составом расходов в зависимости от сферы деятельности предприятия-рекламодателя, жизненного цикла продукции, товара, работы, услуги.

Налоговый учет

Затраты на рекламу в налоговом учете включаются в состав прочих расходов, связанных с производством и реализацией (пп. 28 п. 1 ст. 264 НК РФ). Без каких-либо ограничений в качестве расходов признаются затраты:

- на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передачи по радио и телевидению) и Интернет;

- на световую и другую наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- на участие в выставках, ярмарках, экспозициях;

- на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, выполняемых и оказываемых фирмой, или же о самой фирме;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании на выставках.

Все остальные рекламные расходы учитываются в составе прочих расходов в сумме, которая не должна превышать 1 процент выручки от реализации. Кроме того, нормируются суммы затрат на приобретение или изготовление призов, вручаемых победителям розыгрышей во время проведения массовых рекламных кампаний.

Надо сказать, что иногда трудно отнести какой-то конкретный вид рекламных расходов к нормируемым или ненормируемым. Тут следует поступать так: если ваши затраты можно отнести к расходам, которые указаны в абз. 1 п. 4 ст. 264 Налогового кодекса РФ, то они учитываются в составе расходов в полном объеме. Все остальные расходы рекламного характера надо учитывать строго в рамках норматива.

Бухгалтерский учет

Расходы на рекламу учитываются в составе затрат по обычным видам деятельности (п. 5 ПБУ 10/99). В отличие от налогового учета (п.4 ст. 264 НК РФ), в бухучете рекламные расходы не нормируются (п.п. 6,9 ПБУ 10/99). Поэтому сверхнормативные рекламные расходы, не учтенные в отчетном периоде для целей налогообложения прибыли, формируют в бухучете разницу по ПБУ 18/02. Учитывать ее необходимо в течение года как вычитаемую временную разницу (соответственно, отражая отложенный налоговый актив по дебету счета 09 и кредиту счета 68).

Поскольку объем выручки в течение года, как правило, увеличивается, то и предельный размер нормируемых рекламных расходов, который может признаваться в уменьшение налоговой базы по налогу на прибыль, будет увеличиваться от одного отчетного периода к другому. И те сверхнормативные расходы, которые не были учтены в одном отчетном периоде, вполне могут быть признаны по итогам следующих отчетных периодов или года.

С учетом этой части допризнанных по итогам следующих отчетных периодов сверхнормативных расходов отражается погашение отложенного налогового актива (дебет счета 68 в корреспонденции с кредитом счета 09). А по состоянию на 31 декабря остаток по счету 09, относящийся к непризнанному остатку сверхнормативных расходов, сторнируется, после чего отражается на эту сумму постоянное налоговое обязательство (п.п. 8-11, 14, 17 ПБУ 18/02) по дебету счета 99 в корреспонденции с кредитом счета 68.

Для признания расхода в бухгалтерском учете необходимо выполнение ряда условий, установленных п. 16 ПБУ 10/99.

Расходы на рекламу на основании п. 18 ПБУ 10/99 признаются в бухгалтерском учете в том отчетном периоде, в котором они имели место, независимо от времени их фактической оплаты. А согласно п. 7 ПБУ 10/99 рекламные расходы представляют собой коммерческие расходы, так как они связаны непосредственно со сбытом продукции.

Коммерческие расходы отражаются организациями на отдельном субсчете к счету 44 "Расходы на продажу" в соответствии с Планом счетов бухгалтерского учета. Причем это справедливо как для торговых, так и для производственных организаций.

Для признания расходов на рекламу в качестве расходов по обычным видам деятельности необходимо иметь документы, подтверждающие выполнение рекламных работ и услуг:

- договор на оказание рекламных услуг;

- протокол согласования цен на рекламные услуги;

- свидетельство о праве размещения наружной рекламы;

- паспорт рекламного места;

- утвержденный дизайн-проект;

- акт сдачи-приемки выполненных работ (оказанных услуг);

- счета-фактуры от агентства рекламных услуг;

- документы, подтверждающие оплату рекламных услуг;

- требование-накладную и накладную на отпуск материалов на сторону;

- акт о списании товаров (готовой продукции);

- акт об уценке товаров.

Схема бухгалтерских проводок по признанию расходов на рекламу выглядит следующим образом:

Дебет 44 Кредит 60 - отражены расходы на распространение рекламных листовок;

Дебет 60 Кредит 51 - оплачены нормируемые рекламные расходы;

Дебет 90.2 Кредит 44 - отражено списание нормируемых рекламных расходов;

Дебет 09 Кредит 68.4 - отражен отложенный налоговый актив.

Дебет 68.4 Кредит 09 - погашен отложенный налоговый актив.

В случае, когда по результатам работы за год сохранилось превышение фактических расходов на рекламу над нормативом. В такой ситуации сверхнормативная сумма расходов на рекламу является постоянной разницей и приводит к образованию постоянного налогового обязательства.

Дебет 10 Кредит 60 - принята к учету сувенирная продукция;

Дебет 60 Кредит 51 - перечислены денежные средства поставщику;

Дебет 44 Кредит 10 - списана стоимость сувенирной продукции, использованной в рекламной акции;

Дебет 90.2 Кредит 10 - расходы на рекламу включены в себестоимость продаж;

Дебет 99 субсчет "Постоянное налоговое обязательство" Кредит 68.4 - признано постоянное налоговое обязательство.

Звирбуле В.В.

Ассистент аудитора

ЗАО ?Объединенная Консалтинговая Группа?

Ответы на вопросы размещены в Справочно-правовой системе ?Кодекс? 22.11.2009