Категория: Бланки/Образцы

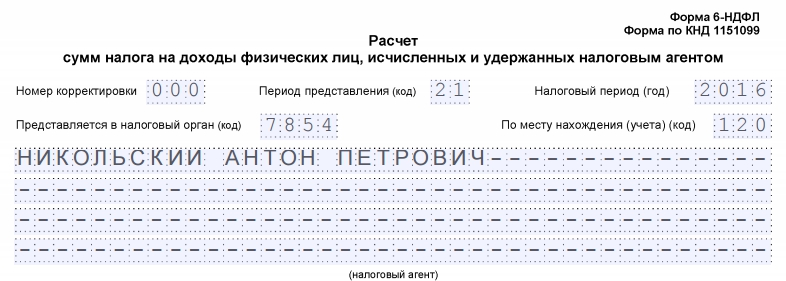

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Федеральной налоговой службы от 23 марта 2016 г. № БС-4-11/4901 О заполнении и представлении расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ

Обзор документа

Обзор документа

Федеральная налоговая служба рассмотрела письма по вопросу заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекса) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450© «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Доходы, не подлежащие налогообложению (освобождаемые от налогообложения), перечисленные в статье 217 Кодекса, не отражаются в расчете по форме 6-НДФЛ.

Контрольными соотношениями показателей расчета по форме 6-НДФЛ, направленными письмом ФНС России от 10.03.2016 № БС-4-11/3852@, не предусмотрено равенство показателей строки 040 «Сумма исчисленного налога» и строки 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ.

Обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у российских организаций, возникает в случае, если они в соответствии со статьей 226 Кодекса признаются налоговыми агентами.

Таким образом, если обособленное подразделение российской организации не производит выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.

Действительный

государственный советник

РФ 2-го класса

Даны разъяснения по вопросу заполнения и представления расчета НДФЛ, исчисленного и удержанного налоговым агентом по форме 6-НДФЛ.

Раздел 1 заполняется нарастающим итогом за I квартал, полугодие, 9 месяцев и год. При этом равенство показателей строки 040 "Сумма исчисленного налога" и строки 070 "Сумма удержанного налога" не предусмотрено. В разделе 2 отражаются те операции, которые совершены за последние 3 месяца отчетного периода.

Доходы, не подлежащие налогообложению (освобождаемые от него), в расчете не отражаются.

Если обособленное подразделение российской организации не выплачивает доходы физлицам, то обязанности представлять форму 6-НДФЛ у него не возникает.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Письмо ФНС РФ от 23.03.2016 N БС-4-11/4958 и от 04.05.2016 г. № БС-4-11/7928. ИП и организации обязаны сдавать 6-НДФЛ только в случае, если они являются налоговыми агентами. В соответствии со ст. 226 НК РФ налоговыми агентами признаются организации и ИП, выплатившие доход работникам в отчетном периоде. Но, на практике ИФНС часто блокируют расчетный счет организаций и штрафуют ИП при отсутствии 6-НДФЛ. Поэтому безопаснее сдать этот отчет. Если электронная система передачи отчетности не позволяет сдать «нулевой» отчет по форме 6-НДФЛ, следует подстраховаться письмом, сообщающим, что организация в указанный период не выплачивала доходы физическим лицам.

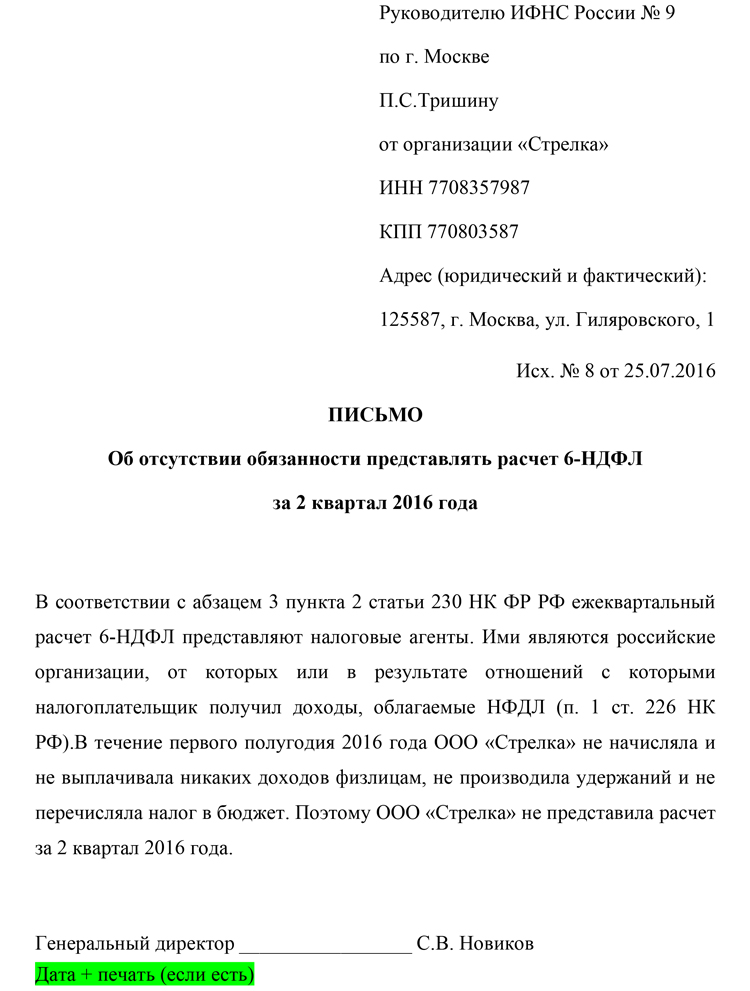

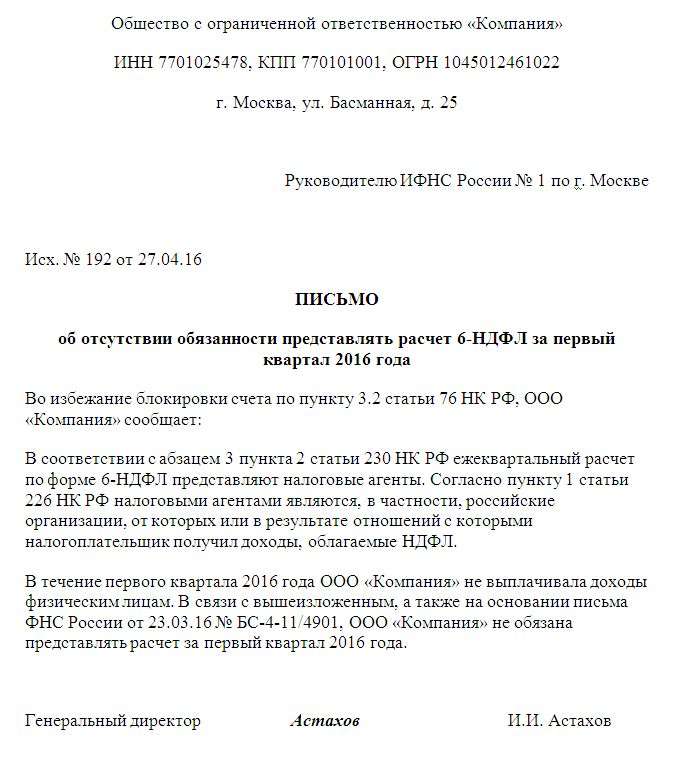

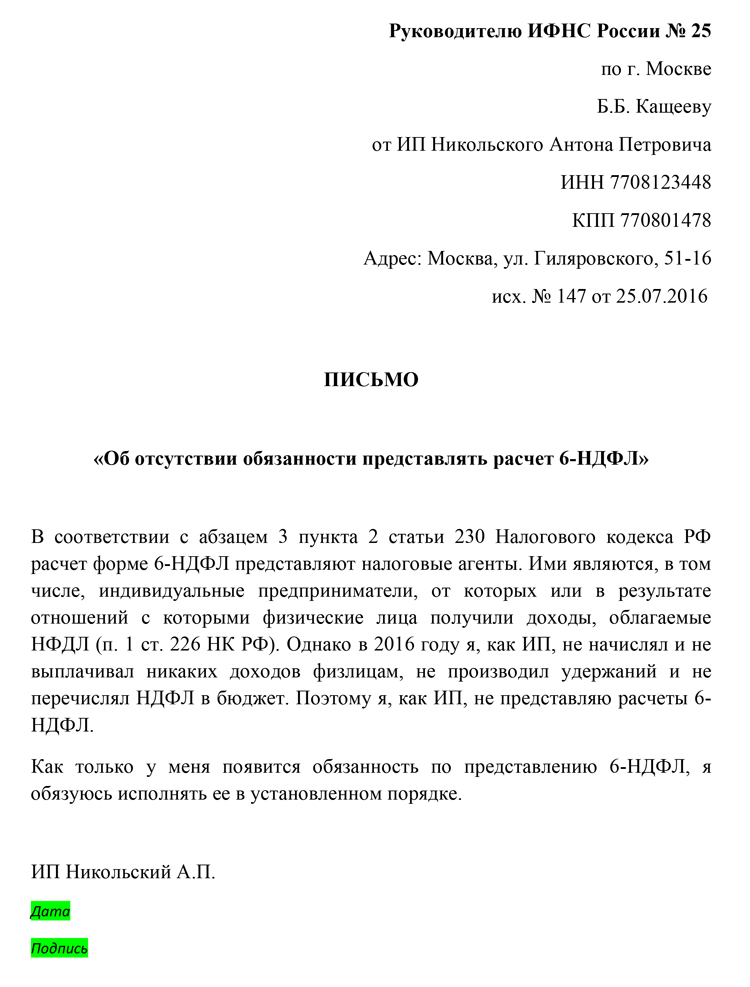

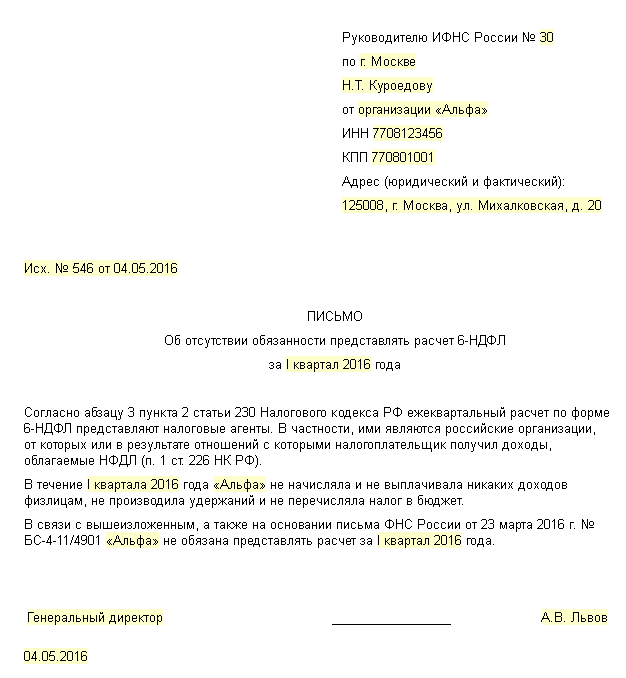

Руководителю ИФНС России №__ по г. Москве

исх. № ___ от _____________

об отсутствии обязанности представлять расчет 6-НДФЛ за 2 квартал 2016 г.

Во избежание приостановки операций по расчетному счету согласно п.3.2 статьи 76 НК РФ, ООО «Организация» сообщает:

Во 2 квартале 2016 года доходы физическим лицам не выплачивались. В связи с вышеуказанным, а также на основании письма ФНС России 23.03.2016 N БС-4-11/4958, ООО «Организация», не являясь налоговым агентом, не имеет обязанности представлять 6-НДФЛ за 2 квартал 2016 г.

Генеральный директор: подпись ФИО

Письмо ФНС от 04.05.2016 № БС-4-11/7928

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 4 мая 2016 года № БС-4-11/7928

По вопросу представления расчета по форме 6-НДФЛ

Федеральная налоговая служба рассмотрела интернет-обращение ООО «ЗапСибфинанс» от 16.04.2016 по вопросу представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, сообщает следующее.

Пунктом 1 статьи 226 Налогового кодекса Российской Федерации (далее - Кодекс) предусмотрено, российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, признаются налоговыми агентами в отношении таких доходов, выплачиваемых физическому лицу, и обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьи 224 Кодекса.

Кроме того, в пункте 2 статьи 226.1 Кодекса перечислены лица, которые признаются налоговыми агентами при осуществлении операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, при осуществлении выплат по ценным бумагам в целях данной статьи, а также статей 214.1, 214.3 и 214.4 Кодекса.

Согласно абзацу 3 пункта 2 статьи 230 Кодекса налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6- НДФЛ ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Таким образом, обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций и индивидуальных предпринимателей возникает в случае, если они в соответствии со статьей 226 Кодекса и пунктом 2 статьи 226.1 Кодекса признаются налоговыми агентами.

Если российская организация или индивидуальный предприниматель не производят выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.

При этом, в случае представления указанными лицами «нулевого» расчета по форме 6-НДФЛ, такой расчет будет принят налоговым органом в установленном порядке.

Действительный

государственный советник

Российской Федерации 2 класса

С.Л. Бондарчук

С 2016 года организации и ИП должны передавать в ИФНС ежеквартальную отчетность по форме 6-НДФЛ. В ней, в частности, приводятся данные о том, сколько дохода была начислено в пользу физических лиц и в каких объемах был удержан НДФЛ.

Горячие документы. Это обсуждают:Я этот сказочник теоретик, правда сайт я уже продал 1,5 года назад. Можешь за меня порадоваться. теория работает (в момент написания статьи я уже был практиком). У меня свой магазин сантехники, свое помещение почти 200 кв.м. 2 организации ООО "МонтажЖилСтрой" в которой я один из учредителей и Генеральный Директор + ООО "Городской торговый портал" где я так же являюсь Генеральным директором. Чистая прибыль от 1 000 000 до 1 200 000 р. в месяц. Сам давно ничего не делаю, разве что бумажки подписываю. Работает несколько бригад сантехников которыми руководит начальник производственного отдела которого я удачно взял на работу.

я мог бы заняться бизнесом интеллектуальная собственность. но не знаю.кто и зачем будет смотреть мой фильм с комментариями да еще.каким-то образом платить мне деньги? кто знает эту сферу подскажите.

Спасибо за содержательную статью. Удачи!

2014 - 2016 biz911.ru. При копировании материалов с сайта обратная ссылка обязательна.

Еще одно письмо ФНС, разъясняющее порядок заполнения формы 6-НДФЛ. На это раз в письме разбирается случай, когда заработная плата выплачена раньше окончания месяца. Вариант отражения сроков удержания и перечисления налога предлагаемый ФНС в этом случае несколько спорный.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 24 марта 2016 года № БС-4-11/5106

По вопросу заполнения формы 6-НДФЛ

Федеральная налоговая служба рассмотрела обращение по вопросам заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее – Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Расчет по форме 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

В расчете по форме 6-НДФЛ не отражаются доходы, не подлежащие обложению налогом на доходы физических лиц, перечисленные в статье 217 Кодекса.

Строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 2261 Кодекса, строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 2261 Кодекса.

В случае, если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога на доходы физических лиц, то строки 100 — 140 раздела 2 расчета по форме 6-НДФЛ заполняются по каждому сроку перечисления налога отдельно.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

В случае если работникам заработная плата за январь 2016 года выплачена 25.01.2016, то в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года данная операция отражается следующим образом: по строке 100 указывается 31.01.2016, по строке 110 – 25.01.2016, по строке 120 – 26.01.2016, по строкам 130 и 140 – соответствующие суммовые показатели.

В случае получения налогоплательщиком дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, данная операция подлежит отражению в расчете по форме 6-НДФЛ по строкам 020, 080 раздела 1 и по строкам 100 – 140 раздела 2.

При этом, дата фактического получения дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств (подпункт 7 пункта 1 статьи 223 Кодекса).

Одновременно сообщаем, что на основании положений статей 21 и 24 Кодекса налоговый агент вправе обратиться в налоговый орган по месту своего учета для получения разъяснений по заполнению расчета по форме 6-НДФЛ с учетом конкретных ситуаций.

Действительный

государственный советник

Российской Федерации 2 класса

С.Л. Бондарчук