Категория: Бланки/Образцы

30 июля 7150 13 Автор: Шмидт Николай 7150 13

Многие предприниматели, регистрируя свой бизнес как ИП, стараются сразу перейти на какой-либо из спецрежимов уплаты налогов. Почему такая ситуация встречается чаще всего? Здесь причин несколько:

Большинство ИП переходят на спецрежимы именно из-за этого. Зачем оставаться на ОСНО, если другой режим освобождает от уплаты нескольких налогов и упрощает учет, и вообще гораздо легче и проще? Да, чаще всего ИП выгоднее использовать один из спецрежимов, но в предпринимательской деятельности встречаются и ситуации, когда ИП приходится платить налоги по «стандартным» правилам.

Общий режим, или еще его можно назвать традиционным, считается для ИП самым сложным. Никакого упрощенного ведения учета или освобождения от некоторых налогов он не предусматривает: ИП должен отчитываться «по полной программе» — но, конечно, не такой «полной», как организации на ОСНО.

Общий режим носит добровольный характер для всех налогоплательщиков, исключения здесь отсутствуют. Обязанность использовать ОСНО возникает у тех ИП, которые не могут применять какой-либо из спецрежимов.

Плюсы и минусы ОСНОУ каждого режима исчисления налогов есть свои плюсы и минусы. Порассуждаем о положительных моментах. Самый, наверное, главный плюс – ИП на ОСНО относится к плательщикам НДС. Конечно, плюс этот некоторые могут расценить как минус, ведь обязанность уплаты НДС ведет к обязанности вести соответствующий учет и сдавать декларации. Но общий режим позволяет работать ИП с крупными и средними компаниями, которым важен при покупке товаров / услуг входящий НДС. Этот момент действительно важен: часто на практике крупные компании действительно отказываются работать с ИП на упрощенке именно из-за НДС. Для ИП в сотрудничестве с крупными компаниями тоже есть плюс – возможность развивать свой бизнес, выходя на новые рынки сбыта.

Еще одним «ЗА» в пользу ОСНО можно назвать отсутствие ограничений для использования режима. Напомним, что любой из спецрежимов имеет ограничения, среди которых обычно выделяют следующие данные:

На ОСНО все эти ограничения отсутствуют. Размеры выручки, число работников и величина основных средств никакого значения на применение режима оказать не могут. На виды деятельности ограничения не накладываются (как на ЕНВД или патенте), расходы определяются согласно тому перечню, который разработан для исчисления налога на прибыль юридических лиц.

Что касается минусов, то каждый для себя назовет их сам: уплата всех налогов, сдача нескольких деклараций, ведение бухгалтерии – все это можно объединить в сложность осуществления учета. Действительно, чаще всего ИП на ОСНО вынуждены прибегать к услугам штатного бухгалтера, который будет отвечать за учет и отчетность в налоговую, потому что разобраться во всех тонкостях самому ИП просто не хватит знаний и времени. В большинстве случаев при обширной предпринимательской деятельности нельзя справиться не только без бухгалтера, но и без специальной учетной программы.

Немного о налогах и отчетностиОСНО не освобождает ИП от других налогов, поэтому в общем виде придется платить:

Что касается отчетности, то основными документами для ИП на ОСНО можно считать:

У ИП на ОСНО есть еще обязанность сдавать 4-НДФЛ с информацией о предполагаемой прибыли, а также платить авансовые платежи по результатам предыдущего периода и с учетом предполагаемого дохода.

О ведении учетаДля ведения учета рекомендуем пользоваться сервисом Мое дело для упрощения работы.

Ведение учета ИП на ОСНО имеет ряд важных особенностей. ИП на общем режиме освобождены от обязанности ведения бухучета при условии, что ведут учет согласно нормам НК РФ, то есть отражают все факты, относящиеся к их хозяйственной деятельности в КУДИР. Проблемы с составлением записей в книге учета доходов и расходов обусловлены сложностью ведения номенклатурного учета товаров.

Важной особенностью учета является использование при отражении доходов / расходов кассового метода. Информация отражается в КУДИР по каждой единице товара. В связи с этим важно контролировать даты поступления товаров, которые затем относятся на себестоимость готовой продукции, даты их оплаты, даты поступления денег от покупателя. Расходы производятся только в том случае, когда получена оплата от покупателя. При перечислении покупателем аванса в КУДИР полученная сумма отражается как доход.

Амортизация отражается в КУДИР по начисленным суммам.

Все данные заносятся в КУДИР на основании первичных учетных документов, для большинства из которых есть унифицированные формы – разрабатывать самим ничего не требуется.

КУДИР может заполняться вручную или в электронном формате – при большом числе операций предпочтительнее электронный вид. Заверять книгу в налоговой не надо, а вот распечатывать надо: это главный свод по основному налогу, который должен предоставить ИП в случае налоговой проверки.

НДФЛ считается с разницы доходов и расходов, поэтому документальное подтверждение расходной части для ИП является обязательным. При отсутствии прибыли по итогам деятельности налог платить не надо, никакого минимального налога как при УСН в этом случае нет. А вот перенести полученный в отчетном году убыток на следующие периоды не получится – такая возможность законодательно не закреплена.

Что касается другой отчетности, то для расчета НДС ИП на ОСНО должны вести книги покупок и продаж. Формирование сумм в целях исчисления НДС осуществляется по методу начисления.

Для ИП-работодателей на ОСНО, как и при других налоговых режимах, необходимо наладить учет кадров и зарплаты.

ЗаключениеИтак, мы сегодня описали особенности ИП на ОСНО в общих чертах. Многие моменты, требующие отдельного рассмотрения, мы опишем в следующих статьях. Также ждем ваших комментариев и пожеланий: какие темы про ИП на общем режиме необходимо рассмотреть подробно?

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Спасибо, Дарья, за статью!

Многие испугаются сразу столько цифр и вычислений. Делюсь опытом. Открыл ИП на ОСНО в мае, купля-продажа. Покупка официально через договор, расчетный счет, накладные, счета-фактуры. Продажа тоже. НО! Т.к. купленный товар прошел официально через банк, значит он будет как бы числится на моем складе. Я его продаю юр лицам также официально с оплатой через банк, накладные, счета-фактуры и таким образом его списываю.

Появился вопрос: можно ли и как продавать частникам, которые не имеют расчетного счета и в принципе документы отчетные им не нужны и они готовы купить за наличку? Бытует мнение, что миссия не выполнима. Ответ нашелся пока в схеме «клиент идет со счетом в банк и переводит деньги за товар на мой р/счет», а я делаю накладную и счет-фактуру и таким образом списываю товар, а если продам за наличку, то на складе официально образуется недостача, выявляемая в случае проверки.

Если есть другая схема, просьба делиться опытом. Если я ошибаюсь, то поправьте.

Далее. За 2 квартал отчитался следующим образом: отдал наемному бухгалтеру приходные и расходные документы (накладные и счета-фактуры), она сделала архив со спец файлами для отправки через оператора отчета по НДС, я переправил их на эл. почту этому оператору, придя к ним в контору, они приняли, я оплатил 120р. и через неделю прислали мне извещение, что все нормально, мои документы приняты без ошибок. НДС я не платил, т.к. расходы на закупку товара в квартале привысили мои доходы с его продажи (например закупил на 150 т.р. а продал на 60 т.р. а остальное продал уже в июле, т.е. буду отчитываться по НДС уже в следующем квартале). Заплатил бухгалтерше-фрилансеру 350р.

Заплатил через сбербанк онлайн взносы в ПФР страховой взнос ФФОМС (расчет прислали из ПФР по почте на бумаге с учетом неполного квартала) 2632р.

Итого расходы на отчетность составили: 350+120+2632 = 3102р.

Попутно веду файл в Excel, где отражается приход-расход-остаток товаров. Всё. Никаких КУДИР пока не веду (дайте ссылку, как она выглядит), другие налоги пока не плачу, работаю один. НДФЛ буду платить в следующем году. Надо отметить, что налог на имущество платиться наверное с имущества, используемого для предпринимательской деятельности, и приобретенного с расчетного счета? или я ошибаюсь? т.к.

Алексей, не все комментарии вижу сразу, ссылка на КУДИР для ИП на ОСНО:

http://kakzarabativat.ru/formy-dokumentov/kudir-dlya-ip-na-osno-skachat/

Налог на имущество в рамках ваших расчетов с бюджетом в качестве ИП платится, если имущество используется в деятельности. По остальному своему имуществу вы платите как обычное физлицо, вам приходит уведомление из налоговой с рассчитанной суммой. Тут все правильно.

Учет в Эксель по остаткам на складе — это для вас. Как некий учетный регистр — оптимальный вариант.

Теперь у меня возник вопрос: вы закупаете товар по офиц договору, поставщику платите через расчетный счет. Почему вы не можете продавать товар за наличку? Мне видится так: с юрлицами вы расчеты ведете через расчетный счет, выписываете документы. С физлицами — пусть рассчитываются наличнкой, вам тогда просто с кассой придется заморочиться и со сдачей выручки в банк. Я не совсем понимаю ваше утверждение, то если вы купили товары через расчетный счет в банке, то и продавать должны обязательно через р/с?

Август 25th, 2015 в 14:10

Спасибо, Дарья!

Да, приобретаю по договору все официально, через р/с через банк.

Про ККМ понятно. Если можно ссылочку или описание, что за заморочка с ККМ и какой там процесс (от ее покупки и регистрации, до отчетности по чекам).

Я потому и написал, что проще мне человека отправить в банк, а потом получить у меня продукцию, чем мне лишние заморочки с ККМ. Тут есть некоторая особенность моего товара — его монтируют в 90% случаях организации или ИП и даже если кто берет за наличку, то он так или иначе связан с организацией (послали прораба или другого работника с деньгами), поэтому предварительно оговариваю, что расчет безналичный. Либо ККМ, но пока не заморочился с ней.

Август 25th, 2015 в 14:17

Как осуществляется учет ИП на ОСНО? Индивидуальные предприниматели при регистрации выбирают по многим причинам общую систему оплаты налогов. Это происходит из-за ставки, которая существует по налогу на добавочную стоимость. Обычно ее размер составляет 18%, хотя для лекарств и социальных товаров она равна 10%.

Существует и нулевая ставка, что связано с экспортируемой продукцией.

Как осуществляется учет ИП на ОСНОВыбор общей системы налогообложения обусловлен и тем, что предприниматели, государственные и бюджетные организации работают именно по ОСНО. Если бизнесмен решил сменить налоговый режим на упрощенный или единый сельскохозяйственный, тогда ИП, работающий на ОСНО, теряет возможность применять НДС. Возможен и обратный процесс, когда индивидуальный предприниматель захочет вернуть общую систему.

Вместе с ОСНО можно применять и другое налогообложение — единый налог на вмененный доход или патентный режим выплат сборов. Последний доступен именно для индивидуальных предпринимателей. При этом стоит учитывать несколько нюансов:

Наличие нескольких налоговых режимов облегчает покупку товаров или продажу продукции. Например, реализованные товары можно провести по безналичному расчету, за который потом надо будет заплатить сбор по общей системе. Отчитываться же придется по вмененному доходу. Таким образом, появляется отличный шанс совмещать несколько видов деятельности, занимаясь оптовой и розничной торговлей.

Каков учет при общей системе налогообложения ИП? ОСНО не надо специально оформлять, т.к. его присваивают автоматически, если ИП не выбрал налоговый режим. В том случае, когда были выбраны сборы, которые не совмещаются с общим режимом, придется выбирать. Оставить можно только патентный и вмененный. Упрощенный и сельскохозяйственный придется закрыть.

Чтобы узнать, как вести ИП на ОСНО и какие виды налогов выплачивать, стоит обратиться в налоговую инспекцию. В частности, предприниматель обязан каждый месяц платить такие виды налогов:

Налог на доход физических лиц необходимо платить только тогда, когда бизнесмен стал получать так называемую чистую прибыль. Полученная сумма умножается на 13%, и выходит количество денег, которые отдаются в различные фонды.

Вернуться к оглавлению

Бухгалтерский учет ИП при общей системе налогообложенияВедение учета ИП на ОСНО должно быть прозрачным и понятным, поскольку сложность заключается в правильном расчете НДС. Он считается отдельно для начисления и вычета. Для первого случая все полученные средства от реализации товаров необходимо умножить на процентную ставку и разделить на 118 или 110. Итоговая сумма и будет составлять НДС-начисление.

Вычет оформляется, чтобы заплатить за приобретенный товар. Расчет производится по аналогичной формуле. Чтобы получить НДС, который должен платить индивидуальный предприниматель, нужно найти разницу между НДС-начислением и НДС-вычетом. Вычисления проводятся автоматически или в ручном режиме. При покупке товара у поставщиков в чеке обязательно указывается НДС. Для автоматического начисления существует бухгалтерская программа 1С, помогающая в том, чтобы бухгалтерия ИП на ОСНО велась правильно.

Как индивидуальным предпринимателем осуществляется учет и уплата при данной системе налогообложения? Ведение учета ИП на ОСНО предусматривает сдачу отчетов и деклараций раз в квартал.

Последние бумаги можно подавать в электронном виде, главное — не пропускать установленные даты заполнения и отправки.

Последние бумаги можно подавать в электронном виде, главное — не пропускать установленные даты заполнения и отправки.

Например, в первом квартале сделать это нужно до 25 апреля, во втором — до 25 июля, в третьем — до 25 октября, в четвертом — до 25 января.

К другим видам отчетности, которые являются обязательными, относятся:

При подаче отчетов и деклараций предприниматель не должен забывать про налог на имущество. Его оплачивают на общих основаниях в размере 2%. Выплаты на доходы физлиц предусматривают заполнение специальной формы декларации по №3. Ее подают один раз в год, до 30 апреля.

Второй вид документа — это декларация, в которую вписывают данные о возможном доходе в будущем. Заполняется по форме №4 и предоставляется в налоговую службу, когда будет получена первая прибыль.

Делается это до 5 числа следующего месяца, когда произошло начисление доходов. Заполнять форму №4 индивидуальному предпринимателю, работающему по общей системе налогообложения, надо и при увеличении или уменьшении годового дохода на 50%.

Платежи по выплатам физлиц называются авансовыми и платятся раз в квартал. В частности, первый платеж — до 15 июля, второй — до 15 октября, третий — до 15 января, четвертый — до 15 июля, он является итоговым по результатам финансового года.

Все ещё остались вопросы?Позвоните по номеру 8 (800) 333-45-16 (доб. 147) и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Инна Уварова

Ну хоть уточните Вы ИП или ООО и на какой системе работаете.

Марк Петров

Декларации, а какой формы зависит от системы налогообложения. Наверное, Вам дали список литературы рекомендуемой для изучения и называли ресурсы интернета - справочные системы Консультант+ или Гарант. Там есть специальные разделы с.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Инна Уварова

Чтобы принять на работу ИП должен с работником заключить трудовой договор и издать приказ о приеме на работу. Нужно в течение 10 дней после заключения договора зарегистрироваться в ФСС в качестве работодателя, а в ПФ в течение 30 дней.

Марк Петров

с работниками заключаются трудовые договоры. на основании этого происходит начисление заработной платы, с которой будут платиться налоги Обязательно встать на учет в фонде мед.страх. и ПФР как работодатель. они присвоят коды и в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Инна Уварова

Что требуется для получения освобождения от уплаты НДС. О своем намерении не платить НДС вы должны уведомить налоговую инспекцию по месту учета (п. 3 ст. 145 НК РФ). Это нужно сделать не позднее 20-го числа месяца, с которого вы начали.

Марк Петров

с-ф выставлять вы не сможете, иначе придется заплатить НДС. а по поводу документов лучше проконсультироваться в налоговой

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Инна Уварова

самое надежное взять 6% с оборота, если возьмете другие виды вас замучают проверками и до начислениями налогов из-за того что будут отказывать в учете затратной части. а так заплатил и никакие проверки ничего не доначислят !

Марк Петров

перевозки - практически всегда и везде - вмененка Если платят с ндс вам, то ваши счета включают ндс и вы выставляете счета-фактуры. это осно, или упрощенка с выставлением счетов фактур и потерей полученного от заказчиков ндс полностью.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Инна Уварова

Лучше сделать. если вы их надолго повесите на 08 счет,налоговая сочтет это как уклонение от налога на имущество. если они готовые и в сборе. если вы их будете монтировать- можно оттянуть прием в эксплуатацию пока не будет актов о монтаже.

Марк Петров

Начнем с того, что, если у Вас ОСНО, то НДС к вычету можно взять только тогда, когда ОС висит на 01 счете, т.е. включается в налогову базу по налогу на имущество. Если станки можно использовать сейчас без дополнительных действий (типа.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

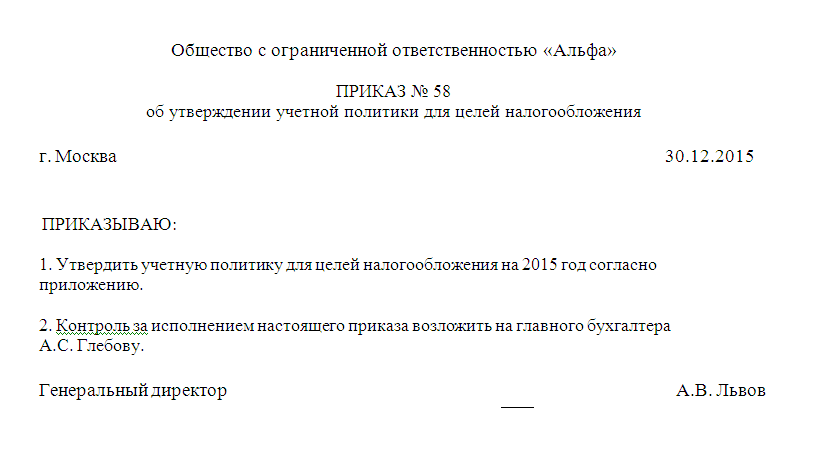

Образец учетной политики для ООО на ОСНО на 2016 год

Представляет собой документально отраженную отчетность о состоянии имущества, финансовом положении конкретного предприятия. Вестись такая отчетность может различным образом – совместно с налоговой или же отдельно. Каждый способ имеет свои достоинства и недостатки

Подразумевает под собой перечень документов, отражающий все необходимые отчисления в пользу государства

Документ, обычно представленный в виде таблицы. Он регламентирует процедуру формирования, перемещения и хранения различных документов. Обычно оформляется в специальную таблицу. Наличие подобного документа строго обязательно. При его отсутствии на предприятие может быть наложен серьезный штраф

Для юридических лиц

Рабочего плана для счетов, бухгалтерской отчетности

Они должны обязательно включать в себя аналитические, а также синтетические счета

Особые формы всевозможных первичных документов учетного характера

Они будут впоследствии использоваться для организации бухгалтерского учета

Алгоритм осуществления контроля

За всеми реализуемыми хозяйственными операциями

Методы оценки активов

Инвентаризация всевозможных активов

А также всех обязательств

Какие-либо иные решения

Приемы которые позволяют должным образом формировать бухгалтерскую отчетность, а также оптимизировать её

Для индивидуальных предпринимателей

Учетная политика ИП

Нужна ли учетная политика ИП? Учетная политика отражает способы ведения бухгалтерского и налогового учета. Но ИП освобождены от ведения бухучета, так как ведут учет расходов и доходов (п.2 ст.4 Закона № 129-ФЗ «О бухгалтерском учете»).В ПБУ 1-2008 «Учетная политика организации», утвержденной Приказом Минфина России № 106Н от 06.10.2008 г. тоже указывается, что данное Положение распространяется на организации.

Однако, исходя из п.2 ст.11 НК РФ, налогоплательщик должен формировать налоговую учетную политику. Исключения для ИП не предусмотрены. Поэтому учетная политика ИП для целей налогообложения формируется так же, как и для организаций.

Таким образом принимать учетную политику должны ИП на ОСНО и УСН (доходы минус расходы).

11. Изменение учетной политики должно быть обоснованным и оформляться в порядке, предусмотренном пунктом 8 настоящего Положения. 12. Изменение учетной политики производится с начала отчетного года, если иное не обуславливается причиной такого изменения. 13. Последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, оцениваются в денежном выражении. Оценка в денежном выражении последствий изменений учетной политики производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета. 14. Последствия изменения учетной политики, вызванного изменением законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету, отражаются в бухгалтерском учете и отчетности в порядке, установленном соответствующим законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету.

Именно это позволит избежать разночтений в толковании

при дальнейших налоговых проверках.

Программа Правконс: Предприятие поможет Вам быстро и бесплатно

сформировать Ваш полноценный и актуальный вариант учетной политики. В

программе предусмотрены необходимы подсказки и комментарии.

Учетная политика в рамках программы Предприятие, Упрощенная система 2016 предоставляется

БЕСПЛАТНО и заполняется автоматизировано. (меню Справочник).

ПРИКАЗ ОБ УЧЕТНОЙ

ПОЛИТИКЕ ПРЕДПРИЯТИЯ ДЛЯ 2016 ГОДА ОТ Правконс

Начало 2016 года, как и каждого

отчетного года, связано для бухгалтера с обязанностью сформировать

приказ об учетной политике предприятия. В принципе, в

ПБУ 1/98 «Учетная политика организации» закреплен принцип

последовательности применения учетной политики от одного отчетного года

к другому (допущение последовательности применения учетной политики),

что позволяет, сформировав учетную политику однажды, с незначительными

корректировками применять ее из года в год.

05.11.20151 8764 Образец учетной политики для ООО на ОСНО на 2015 год У каждого предприятия есть свои принципы заполнения всех форм бухгалтерских документов. Они прописываются в таком локальном акте, как учетная политика фирмы. Она корректируется ежегодно исходя из изменений, внесенных в налоговое и бухгалтерское законодательство.

И если ранее при ведении на предприятии налогового учета использовались формы документов, утвержденные на государственном уровне, то теперь данное правило ушло в прошлое.

Отныне в своей учетной политике предприятия сами вправе определять принципы ведения налогового учета. При этом следует опираться на то, что на предприятии налоговый учет должен вестись непрерывно, охватывая все налоговые периоды.

Сама же учетная политика, и соответственно, содержащиеся в ней правила налогового учета, должны утверждаться распоряжением руководителя компании.

Марина 1.04.2016 07:40 А при смене руководителя предприятия, в большинстве случаев, учетная политика тоже может поменяться, к тому же придется еще и объяснять эти изменения в документах.

Учетная Политика ИП для целей налогообложения (ОСНО и ПСН)

Учетная Политика ИП

для целей налогообложения (ОСНО и ПСН)

Индивидуальный предприниматель _____________ (Ф.И.О.)

об утверждении учетной политики для целей налогообложения

1. Утвердить учетную политику для целей налогообложения на _______ год согласно

2. Контроль за исполнением настоящего приказа возлагаю на себя.

Индивидуальный предприниматель (Ф.И.О.)

Пожалуйста, приведите пример учетной политики индивидуального предпринимателя, уплачивающего налоги на ОСНО.

Индивидуальный предприниматель Иванов А.А.

об утверждении учетной политики для целей налогообложения г. Москва 31.12.2012

1. Утвердить учетную политику для целей налогообложения на 2013 год согласно

2. Контроль за исполнением настоящего приказа возлагаю на себя.

Индивидуальный предприниматель Иванов А.А.

к приказу от 31.12.2012 № 5 Учетная политика для целей налогообложения

1. Налоговый учет вести лично.

2. Учет имущества, обязательств и хозяйственных операций осуществляется раздельно по

каждому из следующих видов деятельности:

– услуги общественного питания;

– сдача в аренду недвижимости.

Основание: Порядка, утвержденного приказом от 13 августа 2002 г. Минфина России №

86н и МНС России № БГ-3-04/430, статьи 346.53 Налогового кодекса РФ.

руб). Для целей налога на прибыль с 10 до 15 миллионов рублей увеличен лимит среднеквартальной суммы доходов от реализации, определяемой за предыдущие четыре квартала. При превышении данного лимита организация обязана перейти на уплату ежемесячных авансовых платежей, которые необходимо перечислять не позднее 28 календарных дней с даты окончания отчетного периода (п. 3 ст. 286 НК РФ в ред. от 08.06.2015 №150-ФЗ). Если в 2016 году выручка превысит 79,74 миллионов рублей, то налогоплательщик не сможет применять УСН (Приказ Минэкономразвития России от 20.10.2015 N 772). Данные изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2016, обновлены ссылки на нормативные законы и приказы.