Категория: Бланки/Образцы

"Бухгалтерский учет", N 1, 2002

УЧЕТ И НАЛОГООБЛОЖЕНИЕ СПИСАНИЯ ТОВАРОВ

ВСЛЕДСТВИЕ ТОВАРНЫХ ПОТЕРЬ

Учтенные на балансе торговой организации товары могут быть утрачены вследствие естественной убыли, недостач и хищений, краж, порчи, чрезвычайных обстоятельств.

Величина товарных потерь определяется по результатам инвентаризации (п.2 ст.12 Федерального закона РФ от 21.11.1996 (ред. от 23.07.1998) N 129-ФЗ "О бухгалтерском учете").

Инвентаризация проводится комиссией в порядке, определенном Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 N 49. При этом обязательным является включение в состав комиссии материально ответственного лица. Результаты инвентаризации товаров оформляются инвентаризационной описью товарно - материальных ценностей (ф. N ИНВ-3) и сличительной ведомостью результатов инвентаризации товарно - материальных ценностей (ф. N ИНВ-19). После установления факта недостачи товаров, по которым предусмотрены нормы естественной убыли, производится расчет потерь в пределах норм убыли и устанавливается сумма сверхнормативных потерь.

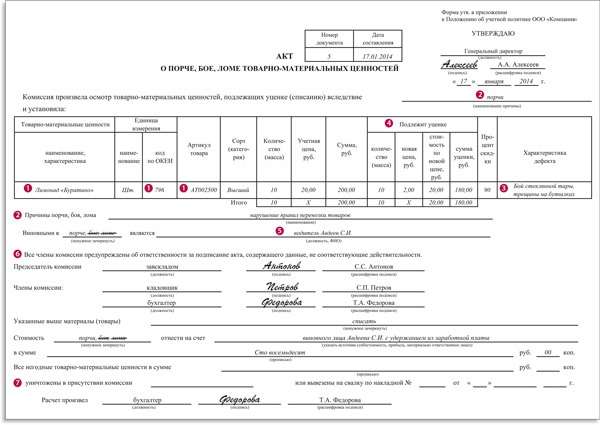

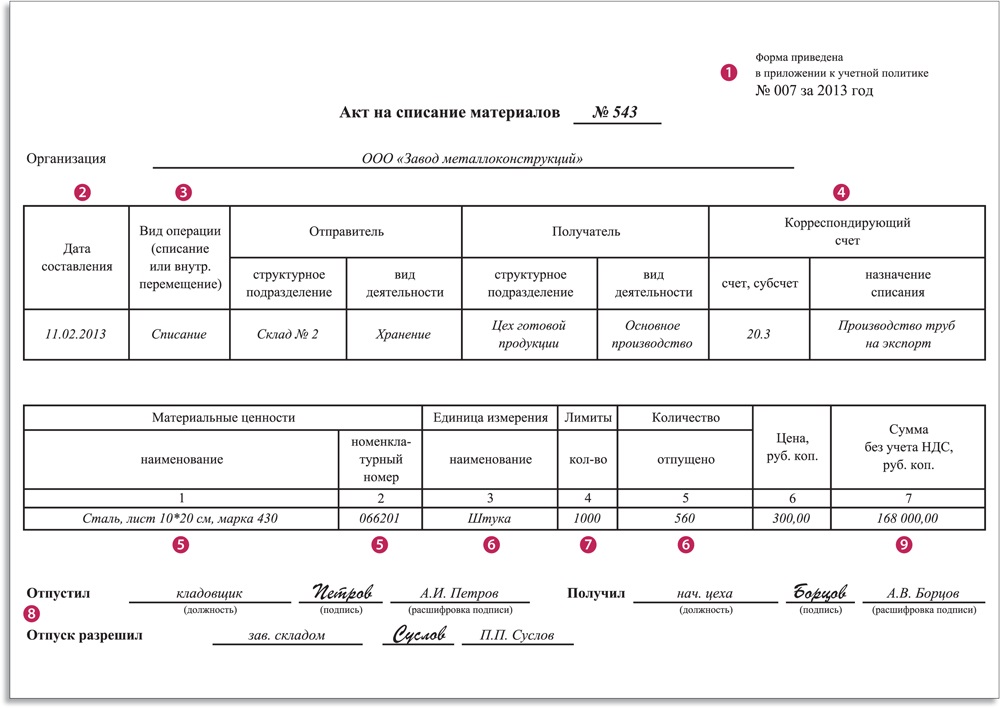

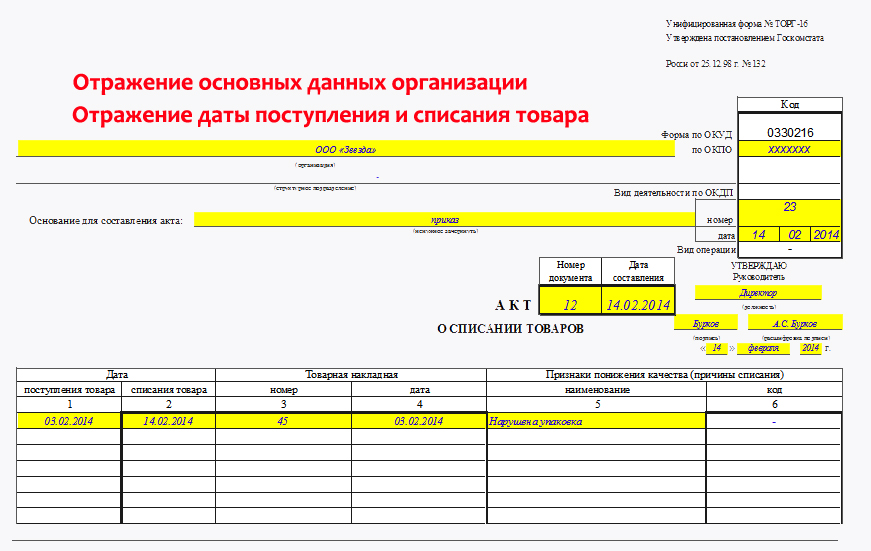

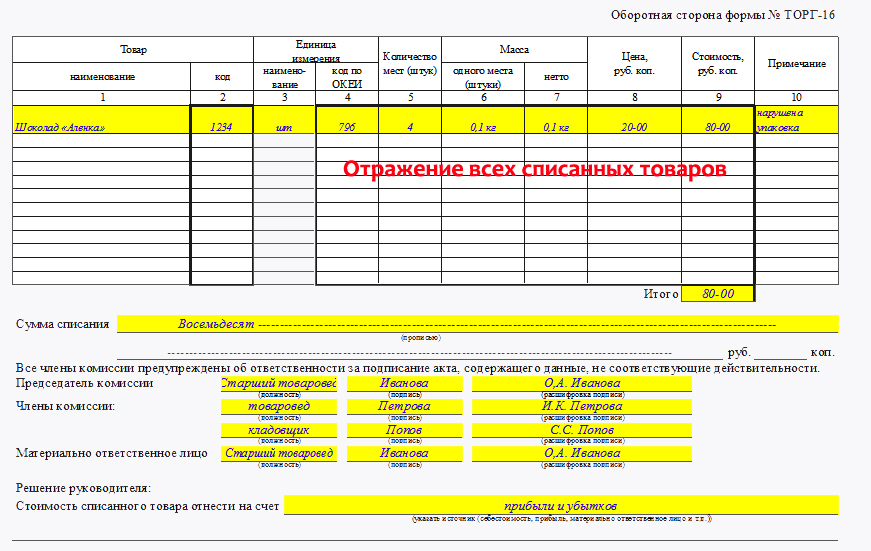

На выявленное в процессе инвентаризации испорченное имущество комиссия составляет отдельную опись. Порча товаров относится к ненормируемым потерям. Списание испорченных материально - производственных запасов оформляется актами о порче, бое, ломе товарно - материальных ценностей. В акте указывается причина и виновники потерь, возможности дальнейшего использования ценностей (продажа по сниженным ценам, сдача в утиль или переработку) или уничтожения. Уничтожают испорченные ценности в присутствии комиссии, составившей акт.

Документальное оформление и порядок отражения в учете списания потерь товаров определены в п.9 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных Письмом Роскомторга от 10.07.1996 N 1-794/32-5.

Бухгалтерский учет списания товаров осуществляется с использованием счета 94 "Недостачи и потери от порчи ценностей". Исключение составляет лишь их списание вследствие стихийных бедствий. По дебету счета 94 отражается фактическая себестоимость недостающих или испорченных товаров:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-1 "Товары на складах".

Если организации розничной торговли ведут учет товаров по продажным ценам (с наценкой), то списание товаров производится двумя записями:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-2 "Товары в розничной торговле"

на учетную (продажную) стоимость;

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 42 "Торговая наценка"

на сумму торговой наценки, относящейся к списываемым товарам

(методом "красное сторно").

Таким образом, по дебету счета 94 "Недостачи и потери от порчи ценностей" будет отражена фактическая себестоимость подлежащих списанию товаров.

Если товары испорчены частично (в процессе хранения снизились их потребительские свойства), то в приведенной корреспонденции счетов отражается сумма определившихся потерь.

По кредиту счета 94 "Недостачи и потери от порчи ценностей" отражаются суммы в размерах и величинах, принятых на учет по дебету указанного счета, в корреспонденции с другими счетами в зависимости от источников возмещения товарных потерь.

Согласно ст.12 Федерального закона "О бухгалтерском учете" недостачи имущества в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм - на счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи товаров и их порчи списываются на финансовые результаты организации.

В учете составляются записи на фактическую себестоимость подлежащих списанию товаров, учтенную на дебете счета 94 "Недостачи и потери от порчи ценностей":

Д-т сч. 44 "Расходы на продажу",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

при списании товаров в пределах норм естественной убыли;

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

при списании товаров и недостач сверх норм естественной

Д-т сч. 91-2 "Прочие расходы", К-т сч. 94 "Недостачи и потери

от порчи ценностей"

при списании недостач сверх норм убыли и потерь от порчи товаров, если отсутствуют конкретные виновники или отказано судом во взыскании ущерба вследствие необоснованности исков.

В результате приведенных операций счет 94 "Недостачи и потери от порчи ценностей" закрывается.

Общая схема списания товарных потерь достаточно проста, однако при списании товаров необходимо учитывать налоговые последствия. Прежде всего, это касается налога на добавленную стоимость и налога на прибыль. Кроме того, при определении порядка возмещения причиненного ущерба вследствие недостачи или порчи товаров следует принимать во внимание нормы трудового и гражданского законодательства.

Учитывая правила ведения учета и требования налогового законодательства, можно выделить следующие виды товарных потерь:

потери товаров вследствие естественной убыли;

порча и недостача товаров сверх норм естественной убыли при наличии виновников;

порча и недостача товаров сверх норм естественной убыли при отказе суда во взыскании ущерба;

порча и недостача товаров сверх норм при отсутствии конкретных виновников;

товарные потери в результате чрезвычайных обстоятельств.

Списание товаров в пределах

норм естественной убыли

Естественная убыль вызывается изменением физико - химических свойств продовольственных товаров и включает в себя потери товаров в результате усушки, распыла (мука, крупа), утечки (таяние замороженных товаров), разлива (жидкие товары), расхода веществ на дыхание (плодоовощная продукция). Ее величина определяется по установленным нормам от массы или стоимости товаров. В настоящее время действуют нормы естественной убыли товаров и порядок исчисления ее величины, утвержденные Приказом Минторга СССР от 26.03.1980 N 75 (ред. от 22.02.1988) "Об утверждении норм естественной убыли продовольственных товаров в торговле".

Указанные нормы естественной убыли при перевозке, хранении и продаже товаров являются предельными. Списание товаров в пределах норм естественной убыли производят только в случае выявления фактической недостачи в процессе инвентаризации или при приемке товаров (п.2.13 Методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденных Роскомторгом 20.04.1995 N 1-550/32-2). Списание товаров по установленным нормам на основании расчета естественной убыли в межинвентаризационный период не допускается. После установления по результатам инвентаризации недостачи товаров в бухгалтерии производится расчет товарных потерь вследствие естественной убыли. Если исчисленная сумма естественной убыли превышает сумму недостачи, то списанию подлежит фактическая сумма недостачи, установленная при инвентаризации.

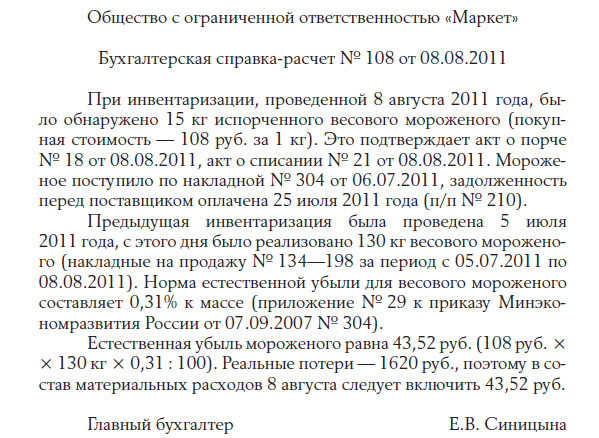

Пример 1. При инвентаризации товаров в магазине установлена недостача товаров в сумме 4000 руб. в том числе торговая наценка 1000 руб. Сумма естественной убыли товаров за период между инвентаризациями по расчету составила 4500 руб. в том числе торговая наценка 1125 руб.

По условиям примера сумма товарных потерь вследствие естественной убыли за период между инвентаризациями по произведенному после установления недостачи расчету превышает фактическую сумму недостачи. Списанию на расходы по обычным видам деятельности подлежит сумма фактической недостачи товаров в оценке по покупной стоимости. В бухгалтерском учете производятся следующие записи:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-2 "Товары в розничной торговле"

на продажную стоимость недостающих товаров;

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 42 "Торговая наценка" на сумму торговой наценки, относящейся к списываемым товарам

(методом "красное сторно").

В результате этих двух записей на дебете счета 94 "Недостачи и потери от порчи ценностей" отражена покупная стоимость недостающих товаров (4000 - 1000), которая подлежит списанию на расходы по обычным видам деятельности:

Д-т сч. 44 "Расходы на продажу",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

Потери от недостачи товаров в пределах норм естественной убыли включаются в материальные расходы и уменьшают налогооблагаемую прибыль (пп.2 п.5 ст.254 НК РФ).

Операции по списанию имущества не являются объектом налогообложения по НДС. При определении правомерности предъявления к налоговому вычету сумм НДС, уплаченных поставщикам по списанным товарам в пределах норм естественной убыли, следует руководствоваться ст.171 НК РФ. Указанной статьей предусмотрено, что вычеты сумм НДС, уплаченных поставщикам, производятся по товарам, приобретаемым для осуществления производственной деятельности, перепродажи или иных операций, признаваемых объектами налогообложения. Несмотря на то что списываемые товары исключены из торгового оборота, сумма "входного" НДС по ним подлежит налоговому вычету, поскольку их списание обусловлено нормальным производственным процессом, и сумма товарных потерь включается в себестоимость в целях налогообложения прибыли. Тем самым подтверждается их приобретение и использование для осуществления производственной деятельности.

Списание испорченных товаров и недостачи

товаров сверх норм естественной убыли

Стоимость испорченных товаров относится к ненормируемым товарным потерям и подлежит списанию за счет виновных лиц.

Порядок возмещения причиненного организации ущерба вследствие порчи имущества зависит от того, в каких отношениях находятся организация и работник, причинивший ущерб. Если работник не является штатным сотрудником и выполняет работу на основании гражданско - правового договора (договора подряда), то возмещение производится в соответствии с нормами гражданского законодательства (гл.59 ГК РФ). При этом взысканию подлежит не только прямой действительный ущерб, но и не полученные в результате порчи имущества доходы.

Под прямым действительным ущербом следует понимать уменьшение наличного имущества организации вследствие утраты, ухудшения или понижения его ценности, а также необходимости произвести затраты на восстановление, приобретение имущества либо произвести излишние выплаты.

Если с работником заключен трудовой договор, возмещение нанесенного организации ущерба производится в соответствии с трудовым законодательством (ст.ст.118 - 126 КЗоТ РФ).

Для возложения на работника материальной ответственности необходимо наличие следующих условий:

ущерб причинен противоправными действиями работника, т.е. нарушением им своих трудовых обязанностей;

работник виновен в причинении ущерба, т.е. действовал умышленно или неосторожно;

должна быть установлена причинная связь между действиями работника и нанесенным ущербом.

Наличие указанных условий для привлечения работника к ответственности должна доказать администрация организации. Не допускается возложение на работника материальной ответственности за ущерб, который возник в результате нормального производственно - хозяйственного риска, а также если администрацией не созданы необходимые условия для обеспечения полной сохранности вверенного работнику имущества.

Работник, причинивший организации ущерб, согласно ст.118.1 КЗоТ РФ может возместить его добровольно путем внесения денежных средств в кассу либо с согласия администрации может передать равноценное имущество или исправить повреждение.

В отличие от гражданского законодательства, КЗоТ РФ предусматривает два вида материальной ответственности: ограниченную и полную. Ограниченная материальная ответственность предполагает ответственность в размере прямого действительного ущерба, но не более среднемесячного заработка работника (ст.118 КЗоТ РФ).

Полная материальная ответственность наступает в случаях, предусмотренных ст.121 КЗоТ РФ:

ущерб причинен преступными действиями работника, установленными приговором суда;

в соответствии с законодательством на работника возложена полная материальная ответственность за ущерб, причиненный организации при исполнении им своих трудовых обязанностей;

между работником и организацией заключен письменный договор о полной материальной ответственности работника за необеспечение сохранности ценностей, переданных ему для хранения или других целей. В том случае, если какие-либо работы выполняются группой работников, между которыми не представляется возможным разграничить материальную ответственность, может вводиться коллективная (бригадная) материальная ответственность (ст.121.2 КЗоТ РФ);

ущерб причинен не при исполнении трудовых обязанностей;

имущество было получено работником под отчет по разовой доверенности или по разовым документам;

ущерб причинен недостачей, умышленным уничтожением или умышленной порчей материалов, полуфабрикатов, изделий (продукции), в том числе при их изготовлении, а также инструментов, измерительных приборов, специальной одежды и других предметов, выданных организацией работнику в пользование;

ущерб причинен работником, находившимся в нетрезвом состоянии.

Размер ущерба при неумышленной порче имущества определяется по фактическим потерям на основании данных бухгалтерского учета исходя из балансовой стоимости (себестоимости) материальных ценностей за вычетом износа по установленным нормам (ст.121.3 КЗоТ РФ).

Пример 2. В результате неосторожных действий кладовщика были испорчены товары.

Стоимость товаров по учетным данным 5000 руб.

Комиссией в установленном порядке составлен акт о порче товаров с указанием причины и виновника.

Руководитель принял решение о взыскании причиненного ущерба с кладовщика.

Кладовщик признал размер ущерба и внес соответствующую сумму в кассу организации.

Учет товаров на складе осуществляется по покупным ценам (без НДС).

С кладовщиком в соответствии с занимаемой им должностью заключен договор о полной материальной ответственности. В случае неумышленной порчи ценностей он должен возместить прямой действительный ущерб, причиненный организации.

Сумма НДС по испорченным ценностям, уплаченная поставщикам при их приобретении и принятая в установленном порядке к налоговому вычету, должна быть восстановлена и уплачена в бюджет, так как согласно ст.171 НК РФ вычеты НДС производятся по товарам, приобретаемым для производственных целей, перепродажи или иных операций, признаваемых объектами налогообложения. В данном случае имеет место непроизводственное использование ценностей.

Таким образом, кладовщик нанес организации ущерб с учетом НДС по ставке 20% в сумме 6000 руб. (5000 + 5000 х 20. 100).

Планом счетов не предусмотрен порядок отражения в учете подлежащей восстановлению суммы налога на добавленную стоимость. В перечне счетов, корреспондирующих с кредитом счета 68 "Расчеты по налогам и сборам", нет счетов 94 "Недостачи и потери от порчи ценностей" и 73-2 "Расчеты по возмещению материального ущерба". На наш взгляд, сумму восстановленного налога целесообразно отражать по дебету счета 94 "Недостачи и потери от порчи ценностей".

С учетом вышеизложенного операции по списанию испорченных товаров отражаются записями:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-1 "Товары на складах"

на основании акта списывается учетная стоимость товаров;

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 68 "Расчеты по налогам и сборам"

восстановлена сумма НДС, приходящаяся на стоимость

испорченных товаров, ранее отнесенная на расчеты с бюджетом;

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

6000 руб. (5000 + 1000)

отнесена на виновника стоимость испорченных товаров с учетом

К-т сч. 73-2 "Расчеты по возмещению материального ущерба"

кладовщик внес в кассу организации 6000 руб. в погашение

Следует учитывать, что в соответствии со ст.121.3 КЗоТ РФ размер ущерба определяется по фактическим потерям на основании данных бухгалтерского учета исходя из балансовой стоимости (себестоимости) материальных ценностей. В бухгалтерском учете товары отражаются по покупной стоимости без налога на добавленную стоимость. Поэтому лицо, виновное в причиненном ущербе, имеет основания для возмещения ущерба без налога на добавленную стоимость. В этом случае сумма НДС, относящаяся к испорченным ценностям, на наш взгляд, может быть отражена по дебету счета 91-2 "Прочие расходы" и не должна учитываться при налогообложении прибыли:

Д-т сч. 91-2 "Прочие расходы",

К-т сч. 68 "Расчеты по налогам и сборам"

При ограниченной материальной ответственности размер причиненного ущерба определяется исходя из прямого действительного ущерба, но не более среднего месячного заработка работника. При этом возмещение ущерба работниками производится по распоряжению администрации организации, которое должно быть сделано не позднее двух недель со дня обнаружения ущерба и обращено к исполнению не ранее семи дней со дня сообщения об этом работнику. Если имеется письменное согласие работника, ущерб возмещается путем удержания из заработной платы. В целях защиты интересов работников трудовым законодательством установлены ограничения удержаний из заработной платы: ежемесячная сумма удержаний не может превышать 20%, а при удержании по нескольким исполнительным листам - 50% (ст.125 КЗоТ РФ).

Пример 3. В результате неосторожных действий уборщицы были испорчены товары.

Стоимость товаров по данным бухгалтерского учета 5000 руб. в том числе торговая наценка 1500 руб.

Комиссия составила акт о порче товаров с указанием причин порчи и виновника.

Руководитель принял решение о взыскании с виновника ущерба в размере его среднемесячного заработка путем удержания из заработной платы.

Уборщица согласилась с вычетом и его размером.

Средняя месячная заработная плата уборщицы 1800 руб.

На основании акта о порче товаров производится их списание:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-2 "Товары в розничной торговле"

отражается учетная стоимость товаров;

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 42 "Торговая наценка" отражается сумма торговой наценки, относящейся к испорченным

В результате на дебете счета 94 "Недостачи и потери от порчи ценностей" отражена фактическая себестоимость (покупная стоимость) товаров, составляющая величину нанесенного организации ущерба (без НДС).

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 68 "Расчеты по налогам и сборам"

700 руб. [(5000 - 1500) х 20. 100]

восстановлена сумма налога на добавленную стоимость по

испорченным товарам, ранее принятая к налоговому вычету.

С уборщицей не заключен договор о полной материальной ответственности, поскольку эта должность не включена в перечень должностей работников, с которыми заключается такой договор. Поэтому на нее возлагается ограниченная материальная ответственность за причиненный ущерб в размере среднего месячного заработка - 1800 руб.

Оставшаяся сумма ущерба в соответствии с п.75 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организаций, утвержденных Приказом Минфина России от 28.06.2000 N 60н, включается в состав внереализационных расходов и подлежит списанию на счет 91-2 "Прочие расходы". В учете составляются записи:

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

отражается задолженность виновника по причиненному ущербу в

предъявленном ко взысканию размере;

Д-т сч. 91-2 "Прочие расходы",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

2400 руб. (5000 - 1500 + 700 - 1800)

списывается разница между стоимостью испорченных товаров и их

стоимостью, отнесенной на виновное лицо.

Стоимость испорченных товаров с учетом начисленного НДС, учтенная в рассматриваемом примере в составе внереализационных расходов, не принимается в целях налогообложения прибыли.

Перечень внереализационных расходов, учитываемых при налогообложении прибыли, определен ст.265 НК РФ. Этот перечень является закрытым и не включает убытки от списания испорченных ценностей по вине работников организации.

Отраженная в учете сумма задолженности работника по причиненному ущербу погашается ежемесячно в размере, не превышающем 360 руб. (1800 х 20. 100), путем удержаний из заработной платы:

Д-т сч. 70 "Расчеты с персоналом по оплате труда",

К-т сч. 73-2 "Расчеты по возмещению материального ущерба"

При умышленном уничтожении или умышленной порче материальных ценностей, а также в случае недостачи или хищения ценностей ущерб определяется по ценам, действующим в данной местности на день причинения ущерба. На предприятиях общественного питания (на производстве и в буфетах) и в комиссионной торговле размер ущерба, причиненного хищением или недостачей продукции и товаров, определяется по ценам, установленным для их продажи (ст.121.3 КЗоТ).

Пример 4. При инвентаризации товаров в отделе магазина установлена недостача фасованных товаров.

Стоимость товаров по учетным ценам 2500 руб. в том числе торговая наценка 750 руб.

Руководитель принял решение о взыскании ущерба с продавца.

Продавец согласился с суммой недостачи и внес в кассу 2500 руб.

На фасованные товары, продаваемые без вскрытия упаковки, не установлены нормы естественной убыли. Поэтому вся сумма недостачи по таким товарам относится на виновных лиц. Как правило, размер причиненного в этом случае ущерба определяется по продажным ценам.

В учете составляются записи:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 41-2 "Товары в розничной торговле"

отражается недостача товаров по учетным (продажным) ценам;

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 42 "Торговая наценка" списывается сумма торговой наценки, относящейся к недостающим

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 68 "Расчеты по налогам и сборам"

350 руб. [(2500 - 750) х 20. 100)]

восстановлена сумма НДС, ранее принятая к налоговому вычету.

После отражения приведенных операций сумма ущерба, учтенная на дебете счета 94 "Недостачи и потери от порчи ценностей", составляет 2100 руб. (2500 - 750 + 350). Однако по действующему законодательству виновник должен возместить ущерб от недостачи товаров по их продажным ценам, т.е. в сумме 2500 руб. Определившаяся разница (400 руб.) относится в кредит счета 98-4 "Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей".

Задолженность продавца по причиненному ущербу в предъявленном ко взысканию размере отражается на счетах бухгалтерского учета двумя записями:

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

на сумму ущерба, учтенного на счете 94 "Недостачи и потери от

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 98-4 "Разница между суммой, подлежащей взысканию с

виновных лиц, и балансовой стоимостью по недостачам

на разницу между суммой ущерба, подлежащей взысканию, и его

величиной, учтенной на счете 94 "Недостачи и потери от порчи

Отраженная в учете разница между суммой ущерба, подлежащей взысканию, и его балансовой стоимостью после погашения виновником задолженности по причиненному ущербу (дебет счета 50 "Касса", кредит счета 73-2 "Расчеты по возмещению материального ущерба" 2500 руб.) включается во внереализационные доходы и учитывается при налогообложении прибыли (пп.3 ст.250 НК РФ):

Д-т сч. 98-4 "Разница между суммой, подлежащей взысканию с

виновных лиц, и балансовой стоимостью по недостачам

К-т сч. 91-1 "Прочие доходы"

Указанная разница, по нашему мнению, не облагается налогом на добавленную стоимость по следующим основаниям.

Согласно п.2 ст.153 НК РФ в налоговую базу включаются все доходы, связанные с расчетами по оплате товаров, но при этом выбытие товаров должно признаваться реализацией в целях налогообложения. Реализацией в целях налогообложения признается передача права собственности на товары как на возмездной основе, так и в случаях, предусмотренных НК РФ, на безвозмездной основе (п.1 ст.39 НК РФ).

Кроме того, в ст.162 НК РФ приведен перечень получаемых организациями сумм, связанных с расчетами по оплате товаров. В этом перечне не предусмотрен доход в виде разницы между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам и хищениям.

В комиссионной торговле имеются особенности в отражении потерь товаров вследствие порчи и недостачи, которые обусловлены тем, что принятые от комитентов товары учитываются на забалансовом счете 004 "Товары, принятые на комиссию" (пример 5).

Пример 5. В процессе инвентаризации установлена недостача товаров.

Продажная стоимость 2000 руб.

Сумма, подлежащая выплате комитенту по указанным товарам, 1700 руб.

Недостача товаров по продажным ценам отнесена на виновное лицо.

Продавец внес в кассу 2000 руб. в погашение задолженности по недостаче.

В бухгалтерском учете составляются записи:

К-т сч. 004 "Товары, принятые на комиссию"

списана с забалансового учета продажная стоимость недостающих

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами"

отражена сумма, подлежащая выплате комитенту (фактическая

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

списана фактическая себестоимость недостающих товаров на

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 98-4 "Разница между суммой, подлежащей взысканию с

виновных лиц, и балансовой стоимостью по недостачам

300 руб. (2000 - 1700)

отражена разница между суммой ущерба, подлежащей взысканию

(продажная стоимость), и фактической себестоимостью

К-т сч. 73-2 "Расчеты по возмещению материального ущерба"

погашена задолженность по недостаче;

Д-т сч. 98-4 "Разница между суммой, подлежащей взысканию с

виновных лиц, и балансовой стоимостью по недостачам

К-т сч. 91-1 "Прочие доходы"

включена во внереализационные доходы разница в стоимости

Списание испорченных товаров и недостачи

товаров сверх норм естественной убыли

при отказе суда во взыскании ущерба

Если работник не согласен с суммой предъявленного ко взысканию ущерба или если он отрицает свою вину, администрация должна предъявить иск в суд (ст.122 КЗоТ РФ). Для обращения в суд установлен срок в один год со дня обнаружения причиненного работником ущерба.

Если по решению суда виновник недостачи или порчи товаров не будет установлен вследствие необоснованности иска, то сумма материального ущерба относится на финансовые результаты организации (п.3 ст.12 Федерального закона "О бухгалтерском учете").

Суммы недостач, учтенные на дебете счета 73-2 "Расчеты по возмещению материального ущерба", при отказе суда во взыскании первоначально подлежат списанию на дебет счета 94 "Недостачи и потери от порчи ценностей". На дебете счета 94 потери от недостач и порчи имущества отражаются по фактической себестоимости. Если сумма недостачи учтена на счете 73-2 "Расчеты по возмещению материального ущерба" по продажной стоимости, то разницу в оценке недостачи следует списать с этого счета. Поскольку Инструкцией по применению Плана счетов по кредиту счета 73 "Расчеты с персоналом по прочим операциям" не предусмотрена корреспонденция со счетом 98 "Доходы будущих периодов", то указанную разницу, на наш взгляд, необходимо отразить корректировочной записью.

Применительно к примеру 4 списание суммы ущерба, предъявленной ко взысканию с продавца (2500 руб.) и учтенной на субсчете 73-2 "Расчеты по возмещению материального ущерба", при отказе суда ввиду необоснованности иска следует отразить записями:

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 73-2 "Расчеты по возмещению материального ущерба"

на сумму недостачи товаров в оценке по фактической

себестоимости с учетом суммы восстановленного НДС;

Д-т сч. 73-2 "Расчеты по возмещению материального ущерба",

К-т сч. 98-4 "Разница между суммой, подлежащей взысканию с

виновных лиц, и балансовой стоимостью по недостачам

ценностей" на разницу между предъявленной ко взысканию суммой недостачи

товаров и их фактической себестоимостью (способом "красное

Таким образом, субсчет 73-2 "Расчеты по возмещению материального ущерба" закроется, а на дебете счета 94 "Недостачи и потери от порчи ценностей" будет отражена недостача товаров по цене приобретения, включая НДС.

Если виновник не установлен или в случае отсутствия виновных лиц расходы в виде недостачи товаров признаются в качестве внереализационных расходов при исчислении налога на прибыль (пп.6 п.2 ст.265 НК РФ). На наш взгляд, соблюдение принципов налогообложения позволяет сумму НДС, относящуюся к расходам, принимаемым для целей налогообложения прибыли, предъявить к налоговому вычету. Поэтому при включении недостачи во внереализационные расходы сумму ранее восстановленного "входного" НДС (350 руб.) необходимо "сторнировать":

Д-т сч. 94 "Недостачи и потери от порчи ценностей",

К-т сч. 68 "Расчеты по налогам и сборам" Недостача в оценке по фактической себестоимости списывается на финансовые результаты (2100 - 350) и учитывается при налогообложении прибыли:

Д-т сч. 91-2 "Прочие расходы",

К-т сч. 94 "Недостачи и потери от порчи ценностей"

Списание испорченных товаров и недостачи

товаров сверх норм естественной убыли

при отсутствии конкретных виновников

Потери от списания испорченных товаров и недостач товаров сверх норм естественной убыли в случаях, когда виновные лица не установлены, относятся на финансовые результаты организации (п.3 ст.12 Федерального закона "О бухгалтерском учете"). В учете составляется запись на фактическую себестоимость подлежащих списанию товаров:

Д-т сч. 91-2 "Прочие расходы",

К-т сч. 94 "Недостачи и потери от порчи ценностей".

Основанием для списания убытков от порчи, недостачи сверх норм естественной убыли, когда виновники не установлены, является обоснованное заключение, утвержденное руководителем организации. В документах, представляемых для оформления списания товаров, должно быть решение следственных органов, подтверждающее отсутствие виновных лиц, либо заключение о факте порчи ценностей, полученное от соответствующих специализированных организаций - инспекций по качеству и др. (п.2.13 Методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания). Такие же требования по документальному оформлению списания товарных потерь при отсутствии виновников содержатся в п.5.2 Методических указаний по инвентаризации имущества и финансовых обязательств.

Как отмечалось выше, этот вид товарных потерь принимается в целях налогообложения прибыли (пп.6 п.2 ст.265 НК РФ), и "входной" НДС по ним подлежит налоговому вычету.

Списание товаров в результате

Порча и уничтожение товаров могут возникать вследствие чрезвычайных обстоятельств.

Понятие чрезвычайной ситуации дано в Федеральном законе "О защите населения и территорий от чрезвычайных ситуаций природного и техногенного характера" от 21.12.1994 N 68-ФЗ. Чрезвычайная ситуация - это обстановка на определенной территории, сложившаяся в результате аварии, опасного природного явления, катастрофы, стихийного или иного бедствия, которые могут повлечь за собой человеческие жертвы, ущерб здоровью людей или окружающей природной среде, а также значительные материальные потери.

В соответствии с п.13 ПБУ 10/99 потери от списания товаров, возникшие как следствие чрезвычайных обстоятельств, включаются в состав чрезвычайных расходов. Факт возникновения чрезвычайных обстоятельств должен быть документально подтвержден.

Потери от списания имущества, возникшие в связи с чрезвычайными обстоятельствами, отражаются в учете организаций на счете 99 "Прибыли и убытки" в корреспонденции со счетами учета материальных ценностей. При этом списание товаров, как и в случае применения счета 94 "Недостачи и потери от порчи ценностей", осуществляется по фактической себестоимости.

Убытки от списания испорченного имущества в результате таких обстоятельств уменьшаются на стоимость материальных ценностей, остающихся от списания объектов имущества, не пригодных к восстановлению и дальнейшему использованию, а также на величину страхового возмещения, если уничтоженное имущество было застраховано. Указанные поступления включаются в состав чрезвычайных доходов (п.9 ПБУ 9/99) и принимаются к бухгалтерскому учету по кредиту счета 99 "Прибыли и убытки".

Несмотря на то что в ф. N 2 "Отчет о прибылях и убытках" чрезвычайные доходы (стр. 170) и расходы (стр. 180) указываются после прибыли до налогообложения (стр. 140), они учитываются при определении налогооблагаемой прибыли (пп.7 п.2 ст.265 НК РФ).

Пример 6. В результате наводнения был затоплен склад оптовой организации.

По данным инвентаризации установлены порча и уничтожение товаров на сумму 800 000 руб.

Товары были застрахованы на сумму 250 000 руб.

Факт материального ущерба, нанесенного организации наводнением, подтвержден органами МЧС.

Учет товаров на складе ведется по фактической себестоимости (покупным ценам).

В бухгалтерском учете организации списание испорченных в результате наводнения товаров отражается записями:

Д-т сч. 99 "Прибыли и убытки",

К-т сч. 41-1 "Товары на складах"

списаны испорченные товары по фактической себестоимости;

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами",

субсч. "Расчеты по имущественному и личному страхованию",

К-т сч. 99 "Прибыли и убытки"

отражена сумма страхового возмещения.

Сумма убытка составила 550 000 руб. (800 000 - 250 000). На указанную сумму уменьшается прибыль организации при исчислении налога на прибыль.

Анализ налогового законодательства показывает, что в целях налогообложения прибыли принимаются все надлежащим образом оформленные товарные потери, кроме потерь от порчи и недостачи сверх норм естественной убыли, виновники которых установлены. Суммы "входного" НДС по таким потерям подлежат налоговому вычету в установленном порядке.

Подписано в печать Л.И.Малявкина

14.12.2001 Аудиторская фирма "УКАП"