Категория: Бланки/Образцы

Когда налоговая инспекция может начислить штраф за декларацию по ЕНВД

Расчет ЕНВД основывается на потенциальном, а не полученном доходе (п. 2 ст. 346.29 НК РФ). А это значит, в декларации по ЕНВД не может быть нулевых показателей.

Компания на ЕНВД не вела деятельностьКомпания или ИП на ЕНВД, которая временно не вела деятельность на ЕНВД, не имеет права сдавать нулевую декларацию по ЕНВД.

Если плательщик ЕНВД не ведет деятельность, ему следует подать в налоговую инспекцию заявление о снятии с учета в качестве плательщика ЕНВД. Заявление подается в течение пяти рабочих дней после прекращения деятельности (п. 3 ст. 346.28 НК РФ).

Заявление о снятии с учета организации в качестве плательщика ЕНВД >>

Если организация или ИП на ЕНВД прекращает деятельность в середине налогового периода, налоговая база определяется исходя из фактической продолжительности работы (п. 10 ст. 346.29 НК РФ).

Декларацию по ЕНВД нужно сдавать даже в том случае, если организация или ИП не вела деятельность на ЕНВД. Налоговая база определяется по тем же физическим показателям, что и за предыдущий квартал.

Штраф за нулевую декларацию по ЕНВДВ том случае, если организация или ИП на ЕНВД подаст в налоговую инспекцию нулевую декларацию по ЕНВД, инспекторы рассчитают налог самостоятельно. За основу возьмут данные из предыдущей декларации, в которой были указаны показатели (письма Минфина от 30 января 2015 г. № 03-11-11/3564 и от 24 октября 2014 г. № 03-11-09/53916 ).

Начислять ЕНВД налоговая инспекция будет до тех пор, пока плательщик ЕНВД не снимется с учета.

Подборка статей по теме ЕНВД в 2017 годуВ помощь бухгалтеру: производственный календарь на 2017 год . Узнайте нормы рабочего времени и перенос праздников в 2017 году .

Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО. Необходима для ИП на ОСНО. Образец нулевой декларации 3-НДФЛ. пример и бланк нулевой. Как избежать штрафа при подаче ошибочной налоговой декларации по НДС. Разбирая ситуацию. Как заполнить декларацию УСН за 2016 год. Декларация по УСН состоит декларация из пяти.

Общие сведения; Как заполнить налоговую нулевую декларацию 3-НДФЛ; Распространенные ошибки налогового вычета производится не более чем за 3 года (ст.78 НК РФ). Сдает ли 3-НДФЛ ИП на ЕНВД, смотрите здесь. Декларация по ЕНВД предоставляется в налоговую инспекцию ежеквартально. Декларацию. Налоговую декларацию по УСН за 2015 год сдают организации и ИП, но в разные сроки. Даже если. Побег из Шоушенка / The Shawshank Redemption (1994) Дневник баскетболиста / The Basketball Diaries (1995) Престиж Для подачи ИП формы 3-НДФЛ, нужна форма 4-НДФЛ! Сначала вам нужно 3 ндфл скачать, далее. Образец пояснения в налоговую по ндфл. Задание по НДФЛ Специалисты Минфина России. Как сдать декларацию по УСН. В налоговую инспекцию подать декларацию за год можно как.

Интернет-бухгалтерия для ООО и ИП на УСН. за III квартал 2016 года. до 25.10. Переход на ЕНВД и снятие с ЕНВД. + Декларация по ЕНВД. Сдача отчётности по ЕНВД · Заполнение и расчет декларации ЕНВД · Декларация в 2014 г. Штраф за нулевую декларацию, которая не была подана вовремя Величина физического показателя за 1 месяц налогового периода раздел 2 стр. 070 графа. Грехова Татьяна. Как быть, если ИФНС за рамками камеральной проверки присылает требование. РСВ-1 в 2016 году — единая форма по взносам, она содержит в себе индивидуальные сведения.

Что такое УСН. Кто должен заполнять декларацию по УСН. Сроки сдачи декларации по УСН Ближайшие отчетные даты ООО и ИП на УСН. Аванс по УСН за iii квартал 2016 года. до 25.10.2016. Важно помнить, что за не предоставление налоговой отчетности или. ( УСН или упрощенка) и Единый налог на вмененный доход (ЕНВД или вмененка). Что касается заполнения нулевой декларации по НДС, то она тоже. Нулевая налоговая декларация для ИП на УСН сдаётся один раз в год Образец заполнения нулевой декларации по УСН 2016 года В частности, ИП на УСН заполняют декларацию вне зависимости от того, был ли получен доход, или нет. Правила заполнения декларации ЕНВД для ИП 2016 года год, за который она сдается 2013, 2014 и т.п, за 2016 еще рано сдавать. Как правильно заполнить декларацию по вмененке, образец и пример декларации. Правильно ли я поняла, что ИП без наёмных работников за 1 квартал 2015 года платит сумму ЕНВД 0 (ноль) По сути, у вас декларация не нулевая — налог то вы считаете, просто он За 2014 год — старый бланк. 13 апр 2014 Часто, когда ИП или ООО не работает, нужно сдавать нулевую декларацию. Потому Нулевая декларация УСН, ЕНВД, НДС, НДФЛ. В этом случае необходимо подавать нулевую декларацию. Точно такие же сроки сдачи нулевой декларации ИП существовали в 2014-м и 2015-м годах. численности сотрудников за прошедший календарный год;; РСВ-1 каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год. Николай, добрый день! Помогииите, плиз Я являюсь ИП на УСН Доходы. Сдала за 2015 год Декларацию. Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным. Автомобилист.org. Клуб любителей автомобилей. Регистрация. Во времена, когда люди не были.

Часто так случается, что в начале деятельности, после регистрации ООО или ИП, в течение нескольких отчетных периодов не получается начать свой бизнес. В результате чего расходы есть, а доходов нет. Или нет никаких хозяйственных операций. И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговые органы, в Пенсионный фонд?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Это касается всех налогоплательщиков и организаций, и ИП, на какой бы системе налогообложения они не находились. Сам факт отсутствия деятельности нарушением не является. А вот за непредставление (несвоевременное представление) нулевых деклараций предусмотрены штрафы в размере 1000 руб.

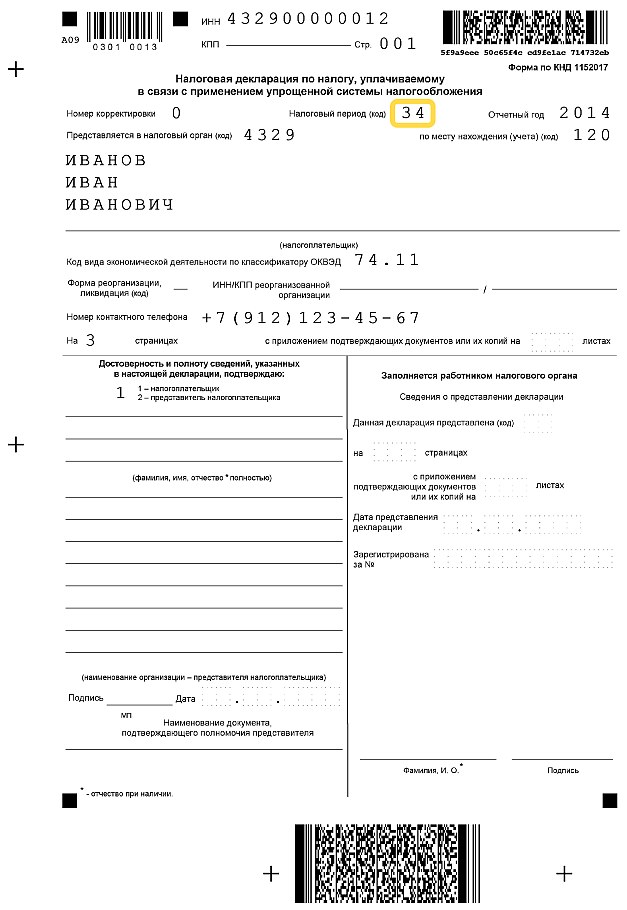

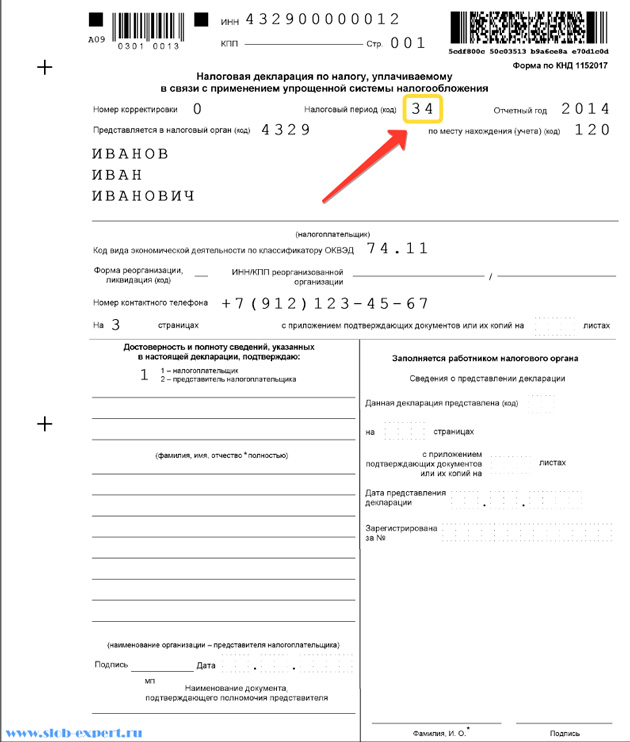

Кто сдает нулевую декларацию по УСННулевую декларацию по УСН должны сдавать ООО и ИП по форме КНД-1152017. Она предполагает наличие нулевой книги учета доходов и расходов. Расходы, отраженные в КУДиР, вы можете показать в декларации по УСН с объектом (Доходы минус расходы) и затем перенести их на следующий период. КУДиР в налоговой инспекции не регистрируется.

Нулевая декларация подается, если в течение отчетного года деятельность была, но не было дохода или по вновь зарегистрированной организации или ИП, финансово-хозяйственная деятельность у которых, не велась.

Особенности заполнения декларации по УСНПервая страница декларации не вызывает никакой сложности при заполнении. В ней указываются ИНН и КПП (ИП указывают только ИНН). Далее ставится номер корректировки — «0», налоговый период – «34», отчетный год – указывается год подачи декларации, код налогового органа ставится – 4 первые цифры ИНН. Указывается ФИО ИП или наименование организации. В графе «ОКВЭД» указываются данные Росстата. В конце страницы указывается ФИО директора, дата, подпись и печать (при ее наличии).

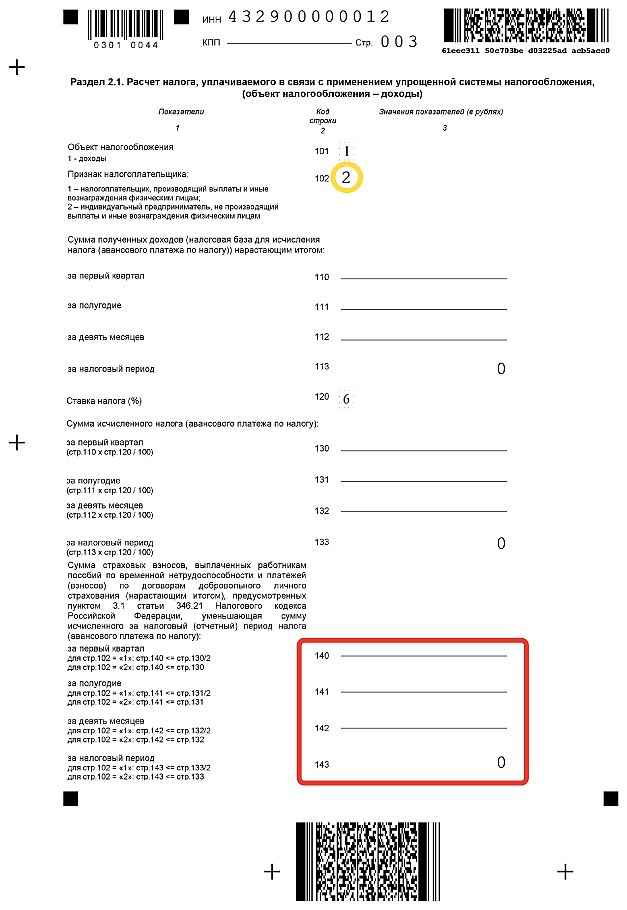

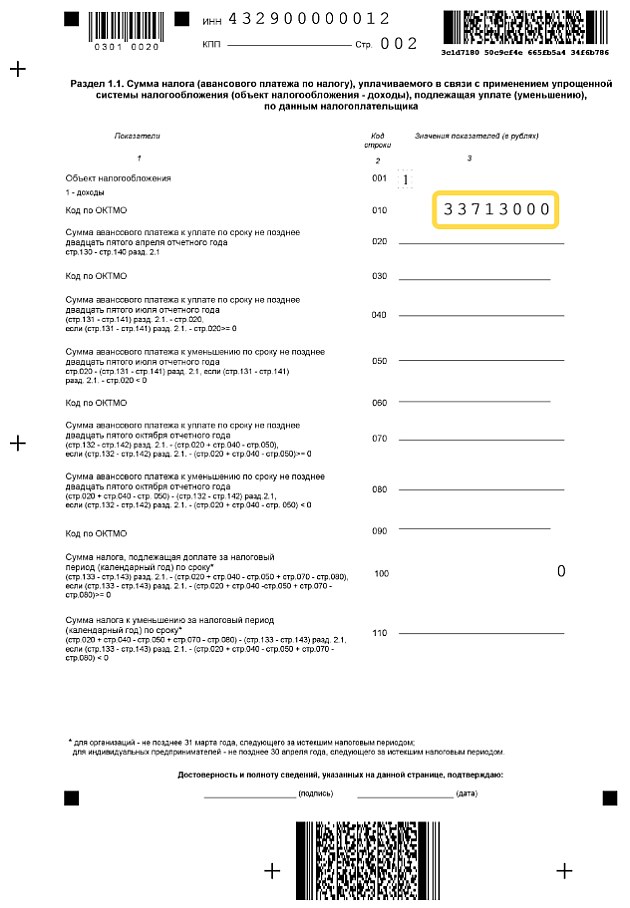

На странице 2 декларации почти во всех строках ставится прочерк, за исключением следующих строк:

На странице 3 декларации ставятся прочерки во всех строках кроме стр.201, где указывается ставка налога (6 или 15 в зависимости от региона).

ИНН и КПП указывается на каждой странице декларации.

Сроки сдачи нулевой декларации УСНCдается один раз в год. Срок сдачи для ООО до 31 марта, для — ИП до 30 апреля.

Нулевая декларация по ЕНВДНикакого образца нулевой декларации ЕНВД не существует, так как законодательством не предусмотрено сдавать такие декларации. Если нет деятельности, подпадающей под ЕНВД, тогда налогоплательщик снимается с учета как плательщик ЕНВД. Для этого надо заполнить заявление по форме ЕНВД-3 для ООО или ЕНВД-4 для ИП. Но при этом у него есть право перейти со следующего месяца на УСН.

Кто сдает единую (упрощенную) нулевую налоговую декларациюОрганизации и ИП, находящиеся на ОСНО, обязаны сдавать единую (упрощенную) налоговую декларацию по форме КНД-1151085 за тот квартал, в котором по кассе и по расчетному счету не было движений, а также не было земли и транспорта и других объектов налогообложения. Данный факт отслеживается налоговыми органами. По всем налогоплательщикам, сдавшим такую декларацию, налоговый орган запрашивает в банках движение по расчетным счетам.

Особенности заполнения единой (упрощенной) налоговой декларациСтраница 1 декларации .

В ней указываются ИНН и КПП (ИП указывают только ИНН). Далее ставится вид документа — «1»- первичный, отчетный год – указывается год подачи декларации, код налогового органа ставится – 4 первые цифры ИНН. Указывается ФИО ИП или наименование организации. Коды ОКТМО указываются для каждого региона свои. В графе «ОКВЭД» указываются данные Росстата. В конце страницы указывается ФИО директора, дата. подпись и печать (при ее наличии).

Далее заполняется таблица, в которую включаются все нулевые налоги:

В первой графе указываются налоги: НДС, налог на прибыль, налог на имущество. НДФЛ сюда не включается. Во второй графе указывается глава НК РФ, в третьей — налоговый (отчетный период) и в четвертой — номер квартала.

Организации вместе с единой (упрощенной) декларацией сдают бухгалтерскую отчетность: баланс и отчет о прибылях и убытках.

Обозначения:

Налоговый отчетный период: 3 – для квартала, 0 – для года.

Налоговый период по налогу — календарный год, с отчетными периодами: квартал, полугодие и девять месяцев, то налоговый (отчетный) период отражается — за квартал — 3; — полугодие — 6; — 9 месяцев — 9; — год – 0.

Страница 2 – предназначена для физических лиц без ИНН.

Сроки сдачи единой (упрощенной) нулевой налоговой декларацииСдается ежеквартально в сроки:

Если появится хоть одна операция по кассе, расчетному счету или появятся объекты налогообложения (земля, транспорт и т.д.), то отчитываться придется по каждому налогу в отдельности.

Кто сдает нулевую декларацию по НДСОрганизации и ИП находящиеся на ОСНО обязаны сдавать нулевые декларации по форме КНД-1151001 при отсутствии объектов налогообложения и вычетов по НДС. Начиная с 2015 года нулевую декларацию нужно сдавать электронным способом.

Особенности заполнения нулевой декларации по НДСВ декларации заполняются только стр.1 и стр.2.

В ней указываются ИНН и КПП для организации, ИП указывают только ИНН.

Код по месту постановки – 400,

Код налогового периода: 1 квартал -21, 2 квартал – 22, 3 квартал – 23, 4 квартал – 24.

Коды ОКТМО у каждого региона свои, КБК по НДС- единый по России.

Сдается ежеквартально в сроки:

Организации на ОСНО, имеющие движение по счетам, при отсутствии облагаемого дохода и расхода, сдают нулевые декларации по налогу на прибыль по форме КНД 1151006.

Особенности заполнения нулевой декларации по налогу на прибыльВ декларации заполняются только Титульный лист, стр.2,3 Раздел 1 (1.1, 1.2) и Лист 02.

Если налогоплательщик не исчисляет ежемесячные авансовые платежи налога на прибыль, то Подраздел 1.2 Раздела 1 (стр.3) не представляется.

Обозначения:

Коды по месту нахождения (учета):

Коды ОКТМО для каждого региона свои, КБК Налога на прибыль у всех одинаковый.

Коды при реорганизации, ликвидации:

Коды налоговых периодов (нарастающим итогом):

ИП, находящиеся на общем режиме, обязаны сдавать Декларацию 3-НДФЛ по форме КНД-1151020 при наличии движения по счетам, но при отсутствии облагаемого дохода и расхода.

Особенности заполнения нулевой декларации 3-НДФЛВ декларации заполняется только стр.1 и стр.2, все остальные разделы и листы (раздел 1, раздел 6, лист А, лист Б, листы В, Г1, Ж1) остаются пустыми.

Обозначения.

Коды категории налогоплательщика:

Код страны: Код 643 — Россия.

Код вида документа: Код 21 — паспорт.

Налоговый период (код): 34 (при ликвидации-50).

Декларация сдается 1 раз в год, до 30 апреля, года следующего за отчетным. При снятии с учета ИП декларация сдается за неполный год.

У ИП есть обязанность одновременно с 3-НДФЛ сдать в налоговый орган 4-НДФЛ, где указывается сумма предполагаемого дохода на год. Если в текущем периоде не подтвердится ожидаемый доход более чем на 50%, то сдается новая декларация 4-НДФЛ.

Кто сдает нулевую бухгалтерскую отчетностьОрганизации, находящиеся на ОСНО, обязаны сдавать нулевой баланс и нулевой отчет о прибылях и убытках по форме КНД-0710099.

Особенности заполнения нулевого балансаАбсолютно пустым баланс не бывает, поскольку в момент создания ООО формирует уставный капитал. Например, уставный капитал ООО равен 15000 руб. Тогда в зависимости от способа формирования уставного фонда, баланс будет выглядеть следующим образом.

ИНН и КПП проставляются на всех страницах. На титульном листе указывается код ОКПО (вид деятельности), форма собственности (по ОКФС), организационно-правовая форма (по ОКОПФ). Единица измерения: тыс. руб. (код по ОКЕИ 384). Все остальные строки баланса ставятся с прочерком, за исключением выше указанных строк, относящихся к уставному капиталу.

Сроки сдачи нулевого балансаНулевой баланс сдается ежеквартально в сроки:

Как уже было отмечено ранее, полностью пустым баланс быть не может. За несвоевременное представление баланса предусмотрен штраф в размере 200 руб.

Особенности заполнения нулевого отчета о прибылях и убыткахИНН и КПП проставляются на всех страницах. На титульном листе указывается код ОКПО (вид деятельности), форма собственности (по ОКФС), организационно-правовая форма (по ОКОПФ). Единица измерения: тыс. руб. (код по ОКЕИ 384). Все строки в отчете указываются с прочерками.

Сроки сдачи нулевого отчета о прибылях и убыткахНулевой отчет сдается ежеквартально в сроки:

За несвоевременное представление нулевого отчета о прибылях и убытках предусмотрен штраф в размере 200 руб.

Нулевая декларация 2-НДФЛНикакого образца нулевой декларации 2-НДФЛ не существует, так как законодательством не предусмотрено сдавать такие декларации.

А вот сообщить причину неначисления и невыплаты заработной платы налоговые органы требуют. Письмо составляется в произвольной форме на имя начальника инспекции в 2-х экз. Текст, примерно такой: «В связи с отсутствием портфеля заказов и проведением подготовительных работ по организации бизнеса, хозяйственные операции не проводились, заработная плата не начислялась, движение по расчетному счету отсутствует. Планируется начать деятельность со следующего года».

Налоговый орган, получив такое письмо, будет считать вашу организацию действующей и не будет принимать меры по принудительной ликвидации вашей фирмы.

Отчетность во внебюджетные фондыЕсли ИП не осуществляет деятельности, не имеет работников, все равно он должен платить фиксированные взносы в Пенсионный фонд за себя. При этом отчет в ПРФ сдавать не нужно.

В отличии от ИП директор в организации является работником и за него надо отчитываться даже при условии неначисления зарплаты. То есть, нужно сдавать нулевую отчетность РСВ-1, 4-ФСС.

Нулевая отчетность по налогу на имущество организаций, по водному, земельному, транспортному и т.д.Если у организации нет в собственности облагаемого имущества, она не признается плательщиком налога на имущество организаций и не обязана сдавать нулевую декларацию по налогу на имущество.

Если у организации нет в собственности или в пользовании земельных участков, то она не обязана сдавать нулевую декларацию по земельному налогу.

Если у организации нет в собственности транспортных средств, поставленных на учет в ГИБДД, то она не обязана сдавать нулевую декларацию по транспортному налогу.

Отсюда вывод по всем остальным налогам, не перечисленным в настоящей статье, при отсутствии объектов налогообложения не возникает обязанность представлять нулевые декларации.

Вопросы по теме статьи

Главной составляющей бухгалтерского учета является система счетов. С помощью счетов осуществляется текущий контроль за достоверностью отражения фактов хозяйственной деятельности. В зависимости от содержания бухгалтерские счета подразделяются на активные, пассивные и активно-пассивные. В статье речь пойдет об активных счетах, и по некоторым из них будут приведены конкретные примеры бухгалтерских проводок.

Как принять на работу, как заполнить трудовую книжку, как составить договор, если нет знакомого опытного работника отдела кадров или главного бухгалтера? Рассмотрим подробно все нюансы трудоустройства.

Не все уплачивают законно установленные налоги, применяя различные схемы ухода от налогообложения, поэтому с целью контроля за соблюдением налогового законодательства, налоговые органы наделены правами проведения налоговых проверок. Разбираемся в видах проверок, как они проходят и что делать.

Налог относится к региональным налогам. Каждый регион своим законом устанавливает налог, определяет налоговую ставку (но не выше указанной в НК РФ), порядок и сроки уплаты налога, налоговые льготы, особенности определения налоговой базы. Таким образом, по регионам России могут быть приняты разные льготы и ставки налога, сроки уплаты налога и отчетные периоды.

Лимит кассы – это предельно допустимая сумма наличных денег, которая может находиться в кассе на конец рабочего дня. Если организация или ИП работает с денежной наличностью, то в начале года появляется обязательство утвердить лимит кассы. И только в пределах данного лимита можно хранить деньги в кассе.

НДС к уплате или НДС к возмещению определяется, как разница между НДС, начисленным с объекта, минус налоговые вычеты. От того какими окажутся вычеты по НДС, будет определяться сумма НДС либо к уплате в бюджет, либо к возмещению из бюджета, или равна нулю. Разберемся подробнее, как получить вычет НДС

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности, отчетности в Пенсионный фонд и фонд социального страхования.

Сроки сдачи отчетности во внебюджетные фонды, сроки уплаты страховых взносов за 3 квартал (девять месяцев) 2016г.

Индивидуальные предприниматели, имеющие наемных работников, и все организации должны ежемесячно уплачивать страховые взносы и ежеквартально сдавать отчетность во внебюджетные фонды. Если в отчетном квартале зарплата и страховые взносы не начислялись, необходимо сдать нулевую отчетность.

Индивидуальные предприниматели, имеющие наемных работников, и все организации должны ежемесячно уплачивать страховые взносы и ежеквартально сдавать отчетность во внебюджетные фонды. Если в отчетном квартале зарплата и страховые взносы не начислялись, необходимо сдать нулевую отчетность.

Организации и ИП, у которых среднесписочная численность работников превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

Срок сдачи отчетности в Фонд социального страхования за 3-й квартал (9 месяцев) 2016 года:

Срок сдачи отчетности в Пенсионный фонд РФ за 3-й квартал (9 месяцев) 2016 года:

В 2016 году у налогоплательщиков появилась новая обязанность – ежемесячно отчитываться по форме СЗВ-М. Срок сдачи СЗВ-М – до 10 числа месяца, следующего за отчетным.

В 3 квартале это: 10 августа, 12 сентября, 10 октября.

Сроки уплаты страховых взносов в фонды

Предприниматели-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день.

Сроки уплаты взносов в фонды в 3-м квартале 2016г. и за 3-й квартал 2016г. следующие. Не позднее: 15 июля (за июнь), 15 августа (за июль), 15 сентября (за август), 17 октября (за сентябрь) .

Сроки сдачи налоговой отчетности и уплаты налогов за 3-й квартал (9 месяцев) 2016г.

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов по каждому налогу.

Сроки сдачи отчетности и уплаты налогов при применении УСН за 3-й квартал 2016г.

Представление квартальной отчетности по налогу при применении УСН не предусмотрено.

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 октября 2016г.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

Сроки сдачи отчетности плательщиками ЕНВД, сроки уплаты ЕНВД за 3 квартал 2016г.Срок представления декларации по ЕНВД за 3 квартал 2016г. не позднее 20 октября 2016г.

Срок уплаты налога ЕНВД за 3 квартал 2016 г. не позднее 25 октября 2016г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

Сроки сдачи декларации по НДС, сроки уплаты НДС за 3 квартал 2016г.Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС не позднее 25-го октября 2016г.

Сроки уплаты НДС за 3-й квартал 2016г. 25 октября, 25 ноября, 26 декабря (по 1/3 от суммы налога, начисленного за 3-й квартал).

Сроки сдачи отчетности по налогу на прибыль, сроки уплаты налога на прибыль за 3-й квартал (9 месяцев) 2016г.

Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 9 месяцев (3-й квартал) не позднее 28 октября 2016г .

Ежеквартальный авансовый платеж по налогу на прибыль за 3-й квартал нужно уплатить не позднее 28 октября 2016г .

Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28 дней после отчетного месяца. А именно: 29 августа 2016г. (за период январь-июль); 28 сентября (за период январь-август), 28 октября (за период январь – сентябрь).

Сроки сдачи отчетности по акцизам, сроки уплаты акцизов.

Сроки сдачи расчета по налогу на имущество за 9 месяцев 2016 года.

Срок сдачи отчета по налогу на имущество (налогового расчета по авансовым платежам) за 9 месяцев 2016 г. – до 31 октября 2016г.

Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (Ст.386 НК РФ)

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации. (Ст.383 НК РФ)

Плательщиками налога на имущество являются организации, имеющие на балансе имущество.

Сроки уплаты земельного налога за 3 квартал 2016г.

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е. срок уплаты авансового платежа по земельному налогу за 3-й квартал в Санкт-Петербурге для ООО – не позднее 31 октября 2016г.

Налоговая декларация представляется налогоплательщиками-организациями раз в год (не позднее 1 февраля), по итогам года.

Плательщиками налога являются организации, имеющие земельные участки, признаваемые объектом налогообложения.

Сроки уплаты транспортного налога (авансовых платежей) за 3 квартал 2016г.

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 3-й квартал 2016г. – не позднее 31 октября 2016г .

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53)

Налоговая декларация представляется организациями раз в год, по итогам года.

Плательщиками налога являются организации, имеющие зарегистрированные транспортные средства.

Срок сдачи отчета за негативное воздействие на окружающую среду, срок платежа за негативное воздействие на окружающую среду.Представить расчет и произвести оплату за негативное воздействие на окружающую среду за 3 квартал 2016г. нужно не позднее 20 октября 2016г .

Срок сдачи единой упрощенной декларации за 3 квартал (9 месяцев) 2016 года.Если в организации деятельность не велась, не было никаких операций по расчетным счетам и кассе, отсутствуют объекты налогообложения, то возможно представление единой упрощенной декларации. Срок подачи 20 число месяца, следующего за отчетным кварталом. За 3 квартал 2016г. – 20 октября 2016г .

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. (ст.80 НК РФ).

Срок сдачи 6-НДФЛ за 3 квартал (9 месяцев) 2016 года.В 2016 году появилась обязанность представлять новый ежеквартальный отчет о доходах физических лиц – 6-НДФЛ.

Срок сдачи 6-НДФЛ за 9 месяцев 2016 года – не позднее 31 октября 2016г.

Если у Вас возникли трудности или Вы не хотите тратить свое время на изучение этих вопросов, просто позвоните нам по телефону 8 (812) 645-0363 и сделаем всё, что Вам нужно, окажем любые бухгалтерские услуги !