Категория: Бланки/Образцы

Экспертиза статьи: В.Н. Горностаев. служба Правового консалтинга ГАРАНТ, аудитор

Некоторые компании приобретают для своих сотрудников униформу. В то же время отдельные категории сотрудников фирма должна обеспечивать спецодеждой. В проблемах учета и налогообложения униформы разобрались эксперты «Актуальной бухгалтерии». Тем более, что не так давно Минздравсоцразвития России(1) утвердил новые Типовые нормы бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты работников.

Для начала разберемся, чем спецодежда отличается от униформы. Итак, спецодежда – это средство индивидуальной защиты. Ее используют на работах с вредными или опасными условиями труда, а также при работе в особых температурных условиях (2). «Вредность» работы определяют по итогам аттестации рабочих мест. Напомним, что с 1 сентября 2008 года вступили в силу новые правила проведения аттестации(3) (подробно о новом порядке аттестации рабочих мест читайте в «Актуальной бухгалтерии» № 2, 2008).

Спецодежду компания обязана выдавать сотрудникам бесплатно с учетом отраслевых норм (4). Правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты утверждены Минтруда России(5). Действие этих правил распространяется на работников всех организаций независимо от форм собственности и организационно-правовых форм, профессии и должности которых предусмотрены в Типовых отраслевых нормах бесплатной выдачи работникам специальной одежды, спецобуви и других средств индивидуальной защиты.

Кстати, Минздравсоцразвития России(6) позволяет возместить за счет взносов на травматизм расходы, связанные с приобретением спецодежды и спецобуви.

Если финансовое положение компании позволяет ей установить более высокие нормы выдачи спецодежды, то она вполне может это сделать. Это право фирмы предусмотрено Трудовым кодексом (7) ).

Форменная одежда (униформа), в отличие от спецодежды, не предназначена для предотвращения или уменьшения воздействия на работников вредных или опасных производственных факторов. Поэтому форменная одежда должна быть выполнена в единой цветовой гамме и содержать товарный знак или логотип фирмы, ее символику. Причем товарный знак (логотип, символика) должен быть нанесен непосредственно на одежду, а не содержаться на значке, галстуке, косынке или жилете.

Письмо Минфина России от 1 ноября 2005 г. № 03-03-04/2/99

<. >

Форменная одежда предназначена содержать и доводить до сведения потребителей наглядную информацию о принадлежности работника к конкретной организации.

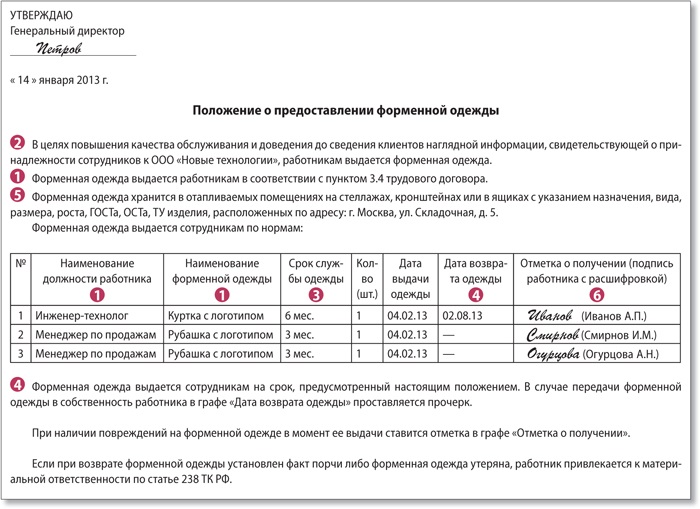

Необходимость выдачи униформы персоналу, а также обязанность сотрудников находиться на рабочем месте в униформе компания должна прописать в коллективном или трудовых договорах. Кроме того, во избежание проблем с налоговыми инспекторами организации надо создать внутренний документ, в котором детально описана форменная одежда.

Учитываем спецодежду

В бухгалтерском учете не делается различий для спецодежды и униформы. Их учет на предприятиях устанавливают по правилам, прописанным в методических рекомендациях (8). Согласно пункту 13 данных рекомендаций спецодежду, которая находится в собственности фирмы, учитывают до передачи в производство (или эксплуатацию) на счете 10 «Материалы» на отдельном субсчете 10 «Специальная оснастка и специальная одежда на складе». Ее принимают к учету по стоимости фактических затрат на приобретение за вычетом НДС.

Минфин России (9) позволяет учитывать спецодежду в составе основных средств по правилам ПБУ 6/01 (10). хотя применение данного метода учета спецодежды имеет ряд недостатков. Прежде всего, стоимость спецодежды придется облагать налогом на имущество (О тонкостях налога на имущество читайте в «Актуальной бухгалтерии» № 7, 2008 ). Также придется следить за состоянием спецодежды, чтобы ее вовремя можно было списать в случае износа или порчи. Очевидно, что предпочтительнее первый вариант – учитывать спецодежду в составе оборотных активов. Рассмотрим применение данного метода на практике.

Порядок документального оформления поступления спецодежды на склад надо предусмотреть в учетной политике. В общем случае приобретенную спецодежду приходуют на склад на основании приходного ордера (форма № М-4 (11 ).

Порядок выдачи спецодежды работникам прописывают в коллективном договоре или другом внутреннем документе организации. При вводе спецодежды в эксплуатацию ее списывают на счет 10 субсчет 11 «Специальная оснастка и специальная одежда в эксплуатации». Разделение субсчетов к счету 10 предполагает списание спецодежды на расходы в бухгалтерском учете не сразу, а после того, как она будет изношена или придет в негодность.

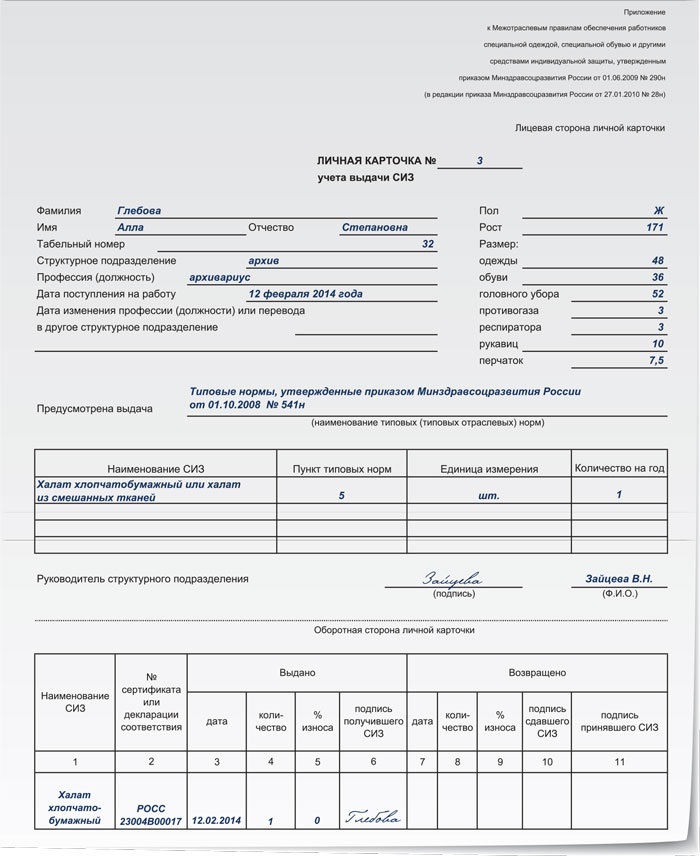

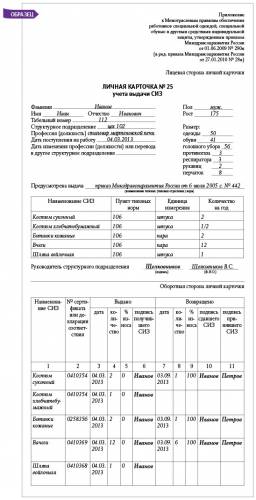

При выдаче спецодежды надо отражать в личных карточках сотрудников срок носки и процент годности на момент выдачи.

Приказ Минфина России от 26 декабря 2002 г. № 135н

<. >

63. В организациях устанавливается контроль за сроками нахождения специальной одежды в производстве (эксплуатации). Для этого рекомендуется, например, на ней ставить штамп с указанием даты выдачи работникам.

По мере износа необходимо проводить погашение стоимости спецодежды. Такую операцию проводят по дебету счетов учета затрат на производство и кредиту счета «Материалы» субсчет «Специальная оснастка и специальная одежда в эксплуатации».

Пример

Компания в соответствии с отраслевыми нормами закупила специальные куртки общей стоимостью 35 400 руб. в т. ч. НДС – 5400 руб. (срок использования – 24 мес.), и куртки-ветровки стоимостью 8260 руб. в т. ч. НДС – 1260 руб. (срок полезного использования – 12 мес.). В учетной политике компании предусмотрено, что спецодежда независимо от стоимости и срока использования учитывается в составе материально-производственных запасов равномерно.

В бухгалтерском учете будут сделаны следующие записи:

ДЕБЕТ 10 субсчет 10 КРЕДИТ 60

– 37 000 руб. (30 000 + 7000) – приобретена спецодежда;

ДЕБЕТ 19 КРЕДИТ 60

– 6660 руб. (5400 + 1230) – отражена сумма НДС;

ДЕБЕТ 68 КРЕДИТ 19

– 6660 руб. – НДС принят к вычету;

ДЕБЕТ 10 субсчет 11 КРЕДИТ 10 субсчет 10

– 37 000 руб. – передана сотрудникам спецодежда;

ДЕБЕТ 20 КРЕДИТ 10 субсчет 11 (ежемесячно в течение 12 мес.)

– 583,33 руб. – куртки-ветровки списаны в производство;

ДЕБЕТ 20 КРЕДИТ 10 (ежемесячно в течение 24 мес.)

– 1250 руб. – стоимость курток списана в производство.

Быть или не быть вычету?

Проблема у фирмы может возникнуть с вычетом по НДС по приобретенной спецодежде. Вычетам подлежат суммы НДС по оприходованным ценностям, в том числе и спецодежде. При условии, что эти ценности будут использованы для облагаемой НДС деятельности, то есть расходы на униформу должны быть учтены при расчете налога на прибыль при передаче ее в эксплуатацию. Необходимым условием принятия НДС к вычету в этой ситуации является наличие правильно оформленного счета-фактуры.

Если фирма не подготовит документы, которые подтверждали бы обоснованность затрат по приобретению форменной одежды, а она, в свою очередь, не будет учтена в расходах по налогу на прибыль, то НДС нельзя принять к вычету.

Если расходы на приобретение форменной одежды учитываются при производстве товаров, работ, услуг, не облагаемых НДС, то вычета также не будет (12) .

Налоговый учет спецодежды

В налоговом учете стоимость спецодежды может быть отнесена к материальным расходам на основании пункта 3 статьи 254 Налогового кодекса, если спецодежда обеспечивает именно функции индивидуальной защиты. Стоимость спецодежды списывают в полной сумме по мере ввода ее в эксплуатацию.

В связи с тем, что при расчете налога на прибыль расходы на оплату спецодежды списываются единовременно в уменьшение полученных доходов, между бухгалтерским и налоговым учетом спецодежды могут возникнуть разницы. Налоговым кодексом не предусмотрено равномерного списания спецодежды, включаемой в состав материальных затрат. Разница будет являться налогооблагаемой, формирующей в учете отложенное налоговое обязательство (ОНО). Погашено оно будет тогда, когда организация полностью спишет спецодежду на себестоимость оказанных услуг компании отчетного периода.

Униформа и налоги

Если говорить об униформе, то возможность учесть затраты на ее приобретение в составе налоговых расходов зависит от того, передается спецодежда в собственность работников или остается у фирмы.

Специалисты Минфина России (13) считают, что стоимость фирменной (форменной) одежды, приобретенной организацией для своих сотрудников (которая не остается в личном пользовании работников), нельзя учесть при налогообложении прибыли, причем даже в том случае, когда обязанность работодателя по оплате расходов на приобретение фирменной одежды зафиксирована в трудовом или коллективном договоре.

Между тем арбитражная практика подтверждает, что суды в этом вопросе часто выступают на стороне компаний (14). Арбитры обосновывают свою позицию тем, что нормы статьи 252 Налогового кодекса позволяют в налоговом учете признать любые обоснованные и документально подтвержденные затраты, за исключением расходов, указанных в статье 270 Кодекса. Следовательно, затраты на приобретение униформы можно учесть при расчете налога на прибыль при условии их экономической обоснованности. В такой ситуации форма учитывается в составе прочих расходов, связанных с производством и реализацией (15).

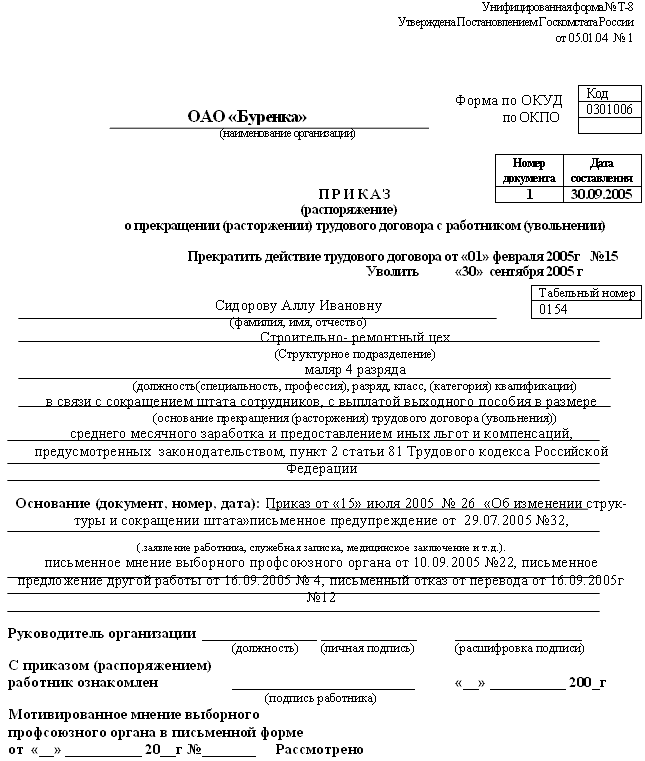

Для оценки налоговых рисков надо проанализировать, насколько деятельность организации предполагает выдачу спецодежды работникам. Подтвердить производственную направленность затрат на приобретение форменной одежды, не предусмотренные законодательством, может внутренний приказ по предприятию. В нем должен быть очерчен круг лиц, которым она положена, описываться сама одежда, порядок ее выдачи, возврата и т. д.

Бесплатная передача униформы в личное пользование работников при условии обоснованности и документальном подтверждении признается в составе налоговых расходов по оплате труда ((16). Такой точки зрения придерживаются и специалисты Минфина России(17). Солидарны с финансистами и представители налоговых органов(18) .

Письмо Минфина России от 18 февраля 2008 г. № 03-03-06/1/102

<. > к расходам на оплату труда <. > относятся в том числе расходы на приобретение (изготовление) выдаваемых <. > работникам бесплатно либо продаваемых работникам по пониженным ценам форменной одежды <. > которые остаются в личном постоянном пользовании работников.

При передаче форменной одежды в собственность работников у организации появляется обязанность по уплате в казну НДС (19). Ведь возникает реализация товаров на безвозмездной основе. Сумма НДС при этом определяется исходя из рыночной стоимости товаров. Поскольку передача сотруднику униформы является выплатой в его пользу в натуральной форме, то ее стоимость облагается единым соцналогом и взносами на обязательное пенсионное страхование (20). На этом же основании из дохода сотрудника надо удержать НДФЛ (21). В случае если одежда остается в собственности компании и куплена в ее интересах, зарплатные налоги начислять не нужно.

*1,4). 1, 4 - приказ Минздравсоцразвития России от 01.10.2008 № 541

*2). - ст. 221 ТК РФ

*3). - приказ Минздравсоцразвития России от 31.08.2007 № 569

*5). - пост. Минтруда России от 18.12.1998 № 51

*6). - п. 2 приказа Минздравсоцразвития России от 30.01.2008 № 43н

*7). - ст. 221 ТК РФ

*8). - утв. приказом Минфина России от 26.12.2002 № 135н

*9). - письмо Минфина России от 12.05.2003 № 16-00-14/159

*10). - утв. приказом Минфина России от 30.03.2001 №26н

*11). - утв. пост. Госкомстата России от 30.10.1997 № 71а

*12). - подп. 1 п. 2 ст. 170 НК РФ

*13). - письмо Минфина России от 18.02.2008 № 03-03-06/1/102

*14). - Пост. ФАС СЗО от 07.06.2004 № А56-47456/03, ФАС МО от 25.01.2006 № КА-А40/13167-05

*15). - подп. 49 п. 1 ст. 264 НК РФ

*16). - п. 5 ст. 255 НК РФ

*17). - письма Минфина России от 25.06.2007 № 03-03-06/1/394

*18). - письмо УФНС России по г. Москве от 05.07.2007 № 20-12/064121

*19). - подп. 1 п. 1 ст. 146 НК РФ

*20). - п. 1 ст. 236, п. 1 ст. 237, п. 4 ст. 237 НК РФ

*21). - п. 1 ст. 210 НК РФ

Д.Ю. Григоренко, начальник отдела Управления ФНС России, советник государственной гражданской службы РФ II класса

Если фирма решила обеспечить работников форменной одеждой, то возможны 2 варианта такого обеспечения:

– форменная одежда передается в собственность работника;

– форменная одежда не передается в собственность работника.

В первом случае, если организация передает в собственность работника форменную одежду, это должно быть предусмотрено трудовым и (или) коллективным договором. Соответственно, учитываются такие затраты в составе расходов на оплату труда с общими требованиями к таким расходам, установленными статьей 255 Налогового кодекса.

Во втором случае, если форменная одежда не передается в собственность работнику, она может быть учтена в составе расходов по общим правилам, установленным статьями 252 и 254 Налогового кодекса.

Так, согласно подпункту 3 пункта 1 статьи 254 Налогового кодекса к материальным расходам, в частности, относятся затраты на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, специальной одежды и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере его ввода в эксплуатацию.

В налоговом учете амортизируемым имуществом признается имущество, которое находится у налогоплательщика на праве собственности и используется для извлечения дохода. Срок его полезного использования должен составлять более 12 месяцев, а первоначальная стоимость – более 20 000 рублей (п. 1 ст. 256 НК РФ).

Соответственно, если форменная одежда для целей исчисления налога на прибыль является амортизируемым имуществом, ее стоимость погашается путем начисления амортизации. Срок полезного использования для форменной одежды налогоплательщик устанавливает в соответствии с техническими условиями или рекомендациями организаций-изготовителей.

Если форменная одежда не соответствует критериям признания ее амортизируемым имуществом, то стоимость такой форменной одежды учитывается в целях налогообложения в составе материальных расходов по мере ввода ее в эксплуатацию.

Д.А. Васильев, главный бухгалтер компании «КУН»

Если форменная одежда не передается в собственность сотруднику организации, то, выходит, не было момента смены собственника – ключевого понятия хозяйственных отношений. В случае увольнения сотрудник обязан возвратить ее организации. Значит, списав стоимость форменной одежды в расходы, бухгалтер мало того что нарушил требования Налогового кодекса, но и должен внести исправления в налоговую отчетность. Сама униформа возвращается в состав МПЗ до выдачи ее новому сотруднику. Если же одежда поменяла собственника, то она единовременно списывается с баланса в расходы, без привязки к факту работы в организации сотрудника, которому она передана. Обязанность организации предоставить работнику форменную одежду закрепляется трудовым или коллективным договором. Прибыль не уменьшают расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (п. 21 ст. 270 НК РФ).

Рассматриваем: Приказ на покупку спецодежды образец - актуальная информация.

Списание спецодежды производится на основании акта форма N МБ- по истечении срока носки и оформляется проводками: Д-т 48, К-т 12-2 - отражено списание спецодежды; Д-т 13, К-т 48 - отражен начисленный в ходе носки износ. В некоторых случаях работодатель при выдаче СИЗ должен провести с сотрудниками инструктаж по правилам пользования и простейшим способам проверки исправности этих средств, а также тренировку по их применению п. Рекомендация: Как учесть при налогообложении расходы на выдачу спецодежды сотрудникам УСН Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, расходы на приобретение спецодежды не уменьшают. Сразу же начала искать недочеты в своей работе, но их оказалось не так уж много. По идее, сотрудник обязан просто её вернуть. При этом выданная спецодежда не списывается, а продолжает числиться в учете по нулевой стоимости ведется количественный учет. Документы, регулирующие порядок выдачи средств индивидуальной защиты В настоящее время порядок выдачи рабочим и служащим спецодежды, спецобуви и других средств индивидуальной защиты законодательно закреплен следующими нормативными документами: Кодекс законов о труде Российской Федерации; Правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденные постановлением Минтруда России от 18. Поэтому, если организация захочет обеспечить СИЗ работников, чьи профессии не указаны в типовых отраслевых нормах, необходимо создать специальную комиссию и провести аттестацию рабочих мест. Если выдача спецодежды отдельным категориям работников, чьи профессии не предусмотрены Типовыми отраслевыми нормами, тем не менее вызвана необходимостью обеспечения здоровых и безопасных условий труда в силу особенностей данного производства на основании аттестации рабочих мест. то спецодежда используется по назначению. И за журнал спасибо. В ближайшее время собираюсь приобрести ваши книги. Поэтому проследите, чтобы в разработанной вами форме были обязательные для бухгалтерских регистров реквизиты.

Возврат СИЗ Но работник может вернуть СИЗ и при других обстоятельствах, например, когда он увольняется. Выберите, что Вам интересно: Делопроизводство и архив Кадровая служба Бухгалтерия и налоги Юридический навигатор Арсенал индивидуального предпринимателя Запрос пароля Не заполнено обязательное поле Логин или E-mail. На выдаваемую спецодежду не придется начислять и пенсионные взносы. Наш с Вами форум - для приятного профессионального общения, сотрудничества и взаимопомощи. В ней указывается документ, на основании которого выдается спецодежда, срок носки, процент износа. Интересует вопрос о сроках носки спецодежды для медицинского персонала и специалистов по протезированию. Общая стоимость спецодежды составила 1593 руб. Списание спецодежды производится на основании акта форма N МБ- по истечении срока носки и оформляется проводками: Д-т 48, К-т 12-2 - отражено списание спецодежды; Д-т 13, К-т 48 - отражен начисленный в ходе носки износ. Благодаря ему не только смог восстановиться на работе, получил компенсацию, но и сэкономил на адвокате.

Можете, взять за основу накладную на отпуск материалов, убрав лишнее. Так что стоимость спецодежды, наименование которой отсутствует в типовых нормах, организация не вправе отнести к расходам для целей налога на прибыль письма Минфина от 25. Данное правило действует и в отношении норм выдачи спецодежды, установленных работодателем, которые улучшают защиту сотрудников от имеющихся на рабочих местах вредных факторов по сравнению с типовыми нормативами письмо Минфина от 23. В нем в качестве причины выбытия указывается, что срок использования спецсредств истек, фиксируется общая стоимость утиля, подлежащего оприходованию. Типовые нормы бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики утв. Это удобнее, чем оформлять такой документ каждый раз, выдавая униформу кому-нибудь из сотрудников. Приказ министерства здравоохранения и социального развития российской федерации от г. В первом случае спецсредства выдаются со склада, а во втором - мастером или бригадиром перед началом смены.

По всем основным отраслям утверждены типовые нормы бесплатной выдачи средств индивидуальной защиты лицам, занятым на работах с вредными или опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением. Здравствуйте, возник такой вопрос: работодатель выдает мне накладную на получение кучи не используемой мной спецодежды, большая часть её с прошлых раз пылится на балконе, так вот, обязан ли я получить весь перечень спецодежды указанный в накладной или могу получить только то, что реально использую ну и не иметь никаких претензий если вдруг мне понадобятся резиновые сапоги? Не принимать на склад спецодежду, не соответствующую размерам, категориям спецодежды, неверной комплектации и прочим данным, указанным ранее в заявках. Мне очень нравится, что к тестам идут комментарии. Такая компенсация производится на условиях, предусмотренных коллективным договором п. При расчете единого налога расходы на приобретение сырья и материалов предназначенных для использования в производстве признаются при условии, что эти расходы экономически обоснованны и документально подтверждены. НК РФ. Ситуация: в какой момент можно списать на расходы стоимость МПЗ сырья, инвентаря, комплектующих и т. В бухгалтерском учете необоснованная выдача спецодежды отражается через счет реализации с использованием проводок: Д-т 48, К-т 12-1 - отражено списание спецодежды на реализацию; Д-т 70, К-т 48 - отражена бесплатная выдача спецодежды как получение дохода в натуральной форме; Д-т 88, К-т 70 - стоимость одежды включена в совокупный доход работника; Д-т 70, К-т 68 - удержан подоходный налог с работника.

Не заполнено обязательное поле Подтверждение пароля. «Пакет кадровика» не разочаровал. Если по каким-либо причинам спецодежда выдается сверх норм, то для целей налогообложения она признается использованной не в хозяйственной деятельности. Москва ООО "Ортопедическая стоматология" является пользователем электронного "Пакета кадровика" профверсии, а также постоянным подписчиком и покупателем всех книжных новинок по кадровому делу. Повторная выдача и списание СИЗ После истечения срока носки спецодежду и спецобувь работник должен сдать и получить новый комплект спецсредств. Деятельность - сдача офисов в аренду, аренда парковочных мест на территории предприятия земельный участок в собственности предприятия.

Спецодежда, предназначенная для длительного пользования, выдается работнику под роспись в личной карточке работника форма N МБ-2. в которой обязательно указываются дата выдачи и срок службы одежды. Форма этого документа приведена в приложении к Методическим указаниям. Директор ОАО «Рога и копыта» А. Наконец-то неудобоваримый канцелярит нормативных документов адаптирован для человеческого восприятия. Очень полезные вещи для работы кадровика, особенно для начинающих. Повторная выдача и списание СИЗ После истечения срока носки спецодежду и спецобувь работник должен сдать и получить новый комплект спецсредств. В целях обеспечения сохранности и правильного использования спецодежды на предприятии должен быть организован оперативный количественный учет спецодежды, выданной каждому работнику. Рекомендую для приобретения руководителям всех структур и работникам кадровых отделов независимо от стажа работы по данному профилю.

Личная карточка счета спецодежды, спецобуви и предохранительных приспособлений. Но список непременно должен быть утвержден управляющим организации и согласован с профсоюзом (если есть). Передача спецодежды из цеха-изготовителя на склад оформляется затратной (форма м-15) либо требованием-затратной (форма м-11).

Сиз работникам сквозных профессий и должностей всех отраслей экономики, утв. Вы же должны были отразить во всех инструкциях по охране труда список сиз и требования о необходимости внедрения работником тех либо других средств персональной защиты. Их список содержится в едином тарифно-квалификационном справочнике, утвержденном совместным постановлением госкомтруда ссср и секретариата вцспс от 31. На предприятии нет колдоговора, появился вопрос о разработке приказа на выдачу спецодежды рабочим, может у кого- то есть эталон.

Приказ о выдачи спецодежды образец в школе - google fusionСпасибо, взяла как эталон буду ваять под себя).  Утвердить нормы бесплатной выдачи спецодеждой, спецобувью и. Я не так давно одному рабочему показал его подпись под таким приказом, так он сейчас прогуливается как нужно, в спецовке.

Утвердить нормы бесплатной выдачи спецодеждой, спецобувью и. Я не так давно одному рабочему показал его подпись под таким приказом, так он сейчас прогуливается как нужно, в спецовке.

Я сделал срок службы таким сиз - 1 год. Менеджеру(ответственному) фио организовать соответствующий учет и контроль за выдачей работникам сиз. Не следует использовать в аннотации такие слова, как строго, категорически, непременно.

Приобретение и движение спецодежды оформляются последующими бухгалтерскими записями.

Помогите пожалуйста, нужен эталон приказа по учету спецодежды либо приказ о выдаче спецодежды, что -нибудь в этом роде.

Помогите пожалуйста, нужен эталон приказа по учету спецодежды либо приказ о выдаче спецодежды, что -нибудь в этом роде.

Выдачи на спецодежду, сиз, смывающих и обезвреживающих средств и.). Онлайн справочник причин приказа 302н. Мои с меня трясут что бы я указала им определенный срок носки и что бухам списывать так не комфортно! Нормы выдачи работникам средств персональной защиты устанавливает минтруд рф.  Прошу сниспрогуливаетсяельно отнестись и, по-способности, посодействовать отыскать эталон приказа об организации обеспечения спецодеждой и сиз работников предприятия (.). С реальным приказом ознакомиться всем инженерно-техническим работникам, в том числе работникам отдела снабжения.

Прошу сниспрогуливаетсяельно отнестись и, по-способности, посодействовать отыскать эталон приказа об организации обеспечения спецодеждой и сиз работников предприятия (.). С реальным приказом ознакомиться всем инженерно-техническим работникам, в том числе работникам отдела снабжения.